Le Système européen des comptes SEC 2010

CHAPITRE 3 Les opérations sur produits et actifs non produits

Opérations sur produits en général

3.01 Définition: par «produits», on entend tous les biens et services créés à l’intérieur de la frontière de production. La production est définie au point 3.07.

3.02 Les principales catégories d’opérations sur produits distinguées par le SEC sont les suivantes :

| Catégories d’opérations | Code |

| Production | P.1 |

| Consommation intermédiaire | P.2 |

| Dépense de consommation finale | P.3 |

| Consommation finale effective | P.4 |

| Formation brute de capital | P.5 |

| Exportations de biens et de services | P.6 |

| Importations de biens et de services | P.7 |

3.03 Dans les comptes, les opérations sur produits sont enregistrées de la façon suivante :

- a) la production et les importations sont enregistrées en ressources et les autres opérations sur produits en emplois du compte de biens et services;

- b) la production est enregistrée en ressources et la consommation intermédiaire en emplois du compte de production; la valeur ajoutée brute constitue le solde comptable de ces deux opérations sur produits;

- c) la dépense de consommation finale est enregistrée en emplois du compte d’utilisation du revenu disponible;

- d) la consommation finale effective est enregistrée en emplois du compte d’utilisation du revenu disponible ajusté;

- e) la formation brute de capital est enregistrée en emplois (variation des actifs non financiers) du compte de capital;

- f) les importations de biens et de services sont enregistrées en ressources et les exportations de biens et de services en emplois du compte extérieur des opérations sur biens et services.

De nombreux soldes comptables d’importance majeure, tels que la valeur ajoutée, le produit intérieur brut, le revenu national et le revenu disponible, sont définis en termes d’opérations sur produits. La définition des opérations sur produits détermine ces soldes comptables.

3.04 Le tableau des ressources (voir le point 1.136) rend compte de la production et des importations, tandis que celui des emplois s’intéresse à la consommation intermédiaire, à la formation brute de capital, à la dépense de consommation finale et aux exportations. Le tableau entrées-sorties symétrique enregistre la production et les importations en ressources et les autres opérations sur produits en emplois.

3.05 Les ressources de produits sont évaluées aux prix de base (définis au point 3.44) et les emplois aux prix d’acquisition (définis au point 3.06), sauf dans certains cas particuliers (par exemple, les importations et exportations de biens) où des principes d’évaluation plus spécifiques sont appliqués.

3.06 Définition : le prix d’acquisition représente le montant payé par l’acheteur pour l’achat des produits. Il comprend les éléments suivants :

- a) les impôts moins les subventions sur les produits (excepté toutefois les taxes déductibles comme la TVA sur les produits);

- b) les frais de transport acquittés séparément par l’acheteur pour prendre possession des produits au moment et au lieu voulus;

- c) les remises accordées en cas d’achats en grandes quantités ou à prix réduit.

Le prix d’acquisition exclut les éléments suivants :

- a) les intérêts ou le service qui viennent s’ajouter en cas d’octroi d’un crédit;

- b) les éventuelles charges supplémentaires supportées en cas de retard de paiement, c’est-à-dire de défaut de paiement dans le délai convenu.

Si la date d’utilisation du produit ne coïncide pas avec celle de l’achat, un ajustement est effectué afin de tenir compte de la variation du prix au cours de la période écoulée entre ces deux dates (à l’instar de ce qui se fait pour la variation de valeur des stocks). Semblable correction s’impose lorsque les prix des produits fluctuent fortement au cours de la période comptable.

Production

3.07 Définition : la production est une activité exercée sous le contrôle, la responsabilité et la gestion d’une unité institutionnelle qui combine des ressources – main-d’œuvre, capital, biens et services – pour fabriquer des biens ou fournir des services. Ne font pas partie de la production les processus naturels sans intervention ou contrôle humain. C’est ainsi que l’accroissement sauvage des stocks de poissons dans les eaux internationales ne constitue pas une production, contrairement à la pisciculture.

- a) la production de tous les biens et services individuels ou collectifs qui sont fournis à d’autres unités que celles qui les ont produits;

- b) la production de tous les biens que leurs producteurs conservent à des fins de consommation finale ou de formation brute de capital fixe

pour compte propre.

Cette dernière forme de production inclut la production d’actifs fixes tant corporels (bâtiments, etc.) qu’incorporels (création de logiciels, prospection minière et pétrolière, etc.). Le concept de formation brute de capital fixe est décrit aux points 3.124 à 3.138.

La production pour compte propre de biens par les ménages concerne généralement :- 1) la construction pour compte propre de logements;

- 2) la production et le stockage de produits agricoles;

- 3) la transformation de produits agricoles: mouture des grains, dessiccation et mise en conserve de fruits, production de produits laitiers (par exemple, beurre ou fromage), production de bière, de vin ou d’alcool, etc.;

- 4) la production d’autres produits primaires: extraction de sel gemme ou de tourbe, approvisionnement en eau, etc.;

- 5) d’autres types de transformation: tissage de vêtements, façonnage de poteries, fabrication de meubles, etc.;

- c) la production pour compte propre de services de logement par les propriétaires-occupants;

- d) la production de services personnels et domestiques par le personnel domestique rémunéré;

- e) les activités bénévoles qui débouchent sur la production de biens, par exemple la construction d’un logement, d’un édifice de culte ou d’un autre bâtiment. Les activités bénévoles qui ne donnent pas lieu à la production d’un bien – par exemple, les soins bénévoles aux personnes et aux biens et les activités de nettoyage non rémunérées – sont exclues.

Les activités visées aux points a) à e) sont incluses dans la production, même si elles revêtent un caractère illégal ou ne sont pas connues officiellement des administrations fiscales et de sécurité sociale, des services statistiques officiels ou autres organismes publics.

La production pour compte propre d’un bien par les ménages est comptabilisée lorsqu’elle est significative, c’est-à-dire lorsque les quantités produites sont importantes au regard de l’offre totale de ce bien dans le pays.

En ce qui concerne la production pour compte propre de biens par les ménages, le SEC inclut uniquement la construction pour compte propre de logements et la production, le stockage et la transformation de produits agricoles.

3.09 La production exclut les services personnels et domestiques qui sont produits et consommés par un même ménage. Au nombre des services domestiques exclus figurent, par exemple :

- a) le nettoyage, la décoration et l’entretien du logement, dans la mesure où il s’agit d’activités qui incombent également aux locataires;

- b) le nettoyage, l’entretien et la réparation de biens de consommation durables;

- c) la préparation de repas et le service à table;

- d) la garde, la formation et l’éducation des enfants;

- e) la garde de malades, d’infirmes ou de personnes âgées;

- f) le transport de membres du ménage ou de biens appartenant à ces derniers.

La production de services personnels et domestiques par le personnel domestique rémunéré et la production pour compte propre de services de logement par les propriétaires-occupants font partie de la production.

Activités principales, secondaires et auxiliaires

3.10 Définition : par «activité principale d’une UAE locale», on entend l’activité dont la valeur ajoutée est supérieure à celle de toute autre activité de ladite unité. L’activité principale est classée par référence à la NACE Rév. 2, en partant du niveau d’agrégation le plus élevé vers les niveaux plus détaillés.

3.11 Définition : par «activité secondaire», on entend une activité exercée par une UAE locale en sus de son activité principale. Le résultat d’une activité secondaire est appelé «production secondaire».

3.12 Définition: par «activité auxiliaire», on entend une activité dont la production est destinée à être utilisée au sein d’une entreprise. Il s’agit d’activités d’appoint exercées au sein d’une entreprise dans le but de permettre aux UAE locales composant cette dernière d’exercer leurs activités principales ou secondaires. Toutes les entrées consommées par une activité auxiliaire (matières premières, main-d’œuvre, consommation de capital fixe, etc.) sont considérées comme des consommations intermédiaires de l’activité principale ou secondaire qu’elle sert.

Exemples d’activités auxiliaires :

- a) achats;

- b) ventes;

- c) marketing;

- d) comptabilité;

- e) traitement de données;

- f) transport;

- g) stockage;

- h) entretien;

- i) nettoyage;

- j) services de sécurité.

Les entreprises ont le choix entre exercer elles-mêmes des activités auxiliaires ou acheter ces services sur le marché à des producteurs spécialisés. La formation de capital pour compte propre n’est pas une activité auxiliaire.

3.13 Les activités auxiliaires ne sont pas isolées pour former des entités distinctes ni dissociées des activités ou entités principales ou secondaires qu’elles servent. En conséquence, les activités auxiliaires doivent être intégrées aux UAE locales qu’elles servent.

Les activités auxiliaires peuvent être exercées dans des lieux distincts, situés dans d’autres régions que celles dans lesquelles sont établies les UAE locales qu’elles servent. La stricte application de la règle visée au premier alinéa pour la ventilation régionale des activités auxiliaires déboucherait sur une sous-estimation des agrégats calculés pour les régions dans lesquelles sont concentrées les activités auxiliaires. Conformément au principe de résidence, elles doivent dès lors être attribuées à la région dans laquelle elles sont exercées; elles restent au sein de la même branche d’activité que les UAE locales qu’elles servent.

Production (P.1)

3.14 Définition : la production correspond à l’ensemble des produits fabriqués au cours de la période comptable.

Sont, par exemple, également inclus dans la production :

- a) les biens et services qu’une UAE locale fournit à une autre UAE locale appartenant à la même unité institutionnelle;

- b) les biens produits par une UAE au niveau local qui sont toujours en stock à la fin de la période au cours de laquelle ils ont été produits, quel que soit l’usage auquel ils sont destinés ultérieurement. Les biens et services produits et consommés au cours de la même période comptable par la même UAE locale ne font pas l’objet d’enregistrements distincts. Ils ne sont comptabilisés ni dans la production ni dans la consommation intermédiaire de cette unité.

3.15 La production d’une unité institutionnelle composée de plusieurs UAE locales est égale à la somme de leurs productions respectives, y compris les parties de ces productions qu’elles s’échangent entre elles.

3.16 Le SEC distingue trois types de production :

- a) la production marchande (P.11);

- b) la production pour usage final propre (P.12);

- c) la production non marchande (P.13).

La même distinction s’applique aux UAE locales et aux unités institutionnelles, qui peuvent donc être :

- a) des producteurs marchands;

- b) des producteurs pour usage final propre;

- c) des producteurs non marchands.

La distinction marchand/pour usage final propre/ non marchand est fondamentale pour les raisons suivantes :

- a) elle influe sur l’évaluation de la production et des concepts connexes, tels que la valeur ajoutée, le produit intérieur brut et la dépense de consommation finale des administrations et des ISBLSM;

- b) elle influe sur la classification des unités institutionnelles par secteur, notamment sur la question de savoir quelles unités sont incluses ou non dans le secteur des administrations publiques.

Cette distinction régit le choix des principes d’évaluation à appliquer. La production marchande et la production pour usage final propre sont évaluées aux prix de base, tandis que la production totale des producteurs non marchands est mesurée par sommation des coûts de production. La production d’une unité institutionnelle est égale à la somme des productions de ses UAE locales et est donc également fonction de la distinction précitée.

Cette distinction sert, par ailleurs, à classer les unités institutionnelles par secteur. Les producteurs non marchands sont classés dans le secteur des administrations publiques ou des institutions sans but lucratif au service des ménages.

La distinction en trois catégories est opérée «de haut en bas», c’est-à-dire qu’elle l’est d’abord pour les unités institutionnelles, ensuite pour les UAE locales et enfin pour leur production.

Au niveau des biens et services, la production est classée en production marchande, production pour usage final propre et production non marchande selon les caractéristiques de l’unité institutionnelle et de l’UAE locale qui produisent ces biens ou services.

3.17 Définition : par «production marchande», il faut entendre la production écoulée ou destinée à être écoulée sur le marché.

3.18 La production marchande comprend :

- a) les produits vendus à un prix économiquement significatif;

- b) les produits troqués;

- c) les produits utilisés pour effectuer des paiements en nature (y compris pour verser les rémunérations des salariés en nature ou un revenu mixte en nature);

- d) les produits livrés par une UAE locale à une autre UAE locale appartenant à la même unité institutionnelle et destinés à être utilisés par cette dernière à des fins de consommation intermédiaire ou finale;

- e) les produits ajoutés aux stocks de biens finis et de travaux en cours (y compris la croissance naturelle des animaux et végétaux et les constructions non terminées dont on ignore l’acheteur), destinés à une ou plusieurs des utilisations précédentes.

3.19 Définition: par «prix économiquement significatifs», il faut entendre des prix qui ont un effet sensible sur les volumes de produits que les producteurs sont disposés à offrir et sur les volumes de produits que les acheteurs sont prêts à acquérir.

Ces prix résultent de la réunion des deux conditions suivantes :

- a) le producteur est incité à ajuster l’offre en vue de réaliser un bénéfice à long terme ou, au moins, de couvrir son capital et ses autres coûts; et

- b) les consommateurs sont libres d’acheter ou non et font leur choix sur la base des prix facturés. Les prix économiquement non significatifs sont généralement pratiqués pour percevoir quelques recettes ou pour obtenir une réduction de la demande excédentaire que pourrait créer la gratuité totale des services fournis.

La notion de «prix économiquement significatif» d’un produit est définie par rapport à l’unité institutionnelle et à l’UAE locale qui est à l’origine de sa production. C’est ainsi que la totalité de la production des entreprises non constituées en sociétés appartenant aux ménages qui est vendue à d’autres unités institutionnelles est considérée comme l’étant à des prix économiquement significatifs et constitue donc une production marchande. Pour la production des autres unités institutionnelles, la capacité de réaliser une activité marchande à des prix économiquement significatifs est déterminée notamment en appliquant un critère quantitatif (le critère des 50 %) fondé sur le ratio entre le produit des ventes et les coûts de production. Pour être classée comme producteur marchand, l’unité institutionnelle doit couvrir au moins 50 % de ses coûts de production par le produit de ses ventes, de manière continue sur plusieurs années.

3.20 Définition: par «production pour usage final propre», il faut entendre les biens ou services qu’une unité institutionnelle produit et conserve à des fins soit de consommation finale pour compte propre, soit de formation de capital pour compte propre.

3.21 Seuls les ménages peuvent conserver des produits à des fins de consommation finale pour compte propre. On citera à titre d’exemple:

- a) les produits agricoles conservés par les agriculteurs;

- b) les services de logement produits par les propriétaires-occupants;

- c) les services domestiques produits du fait de l’emploi de personnel rémunéré.

3.22 Tous les secteurs peuvent conserver des produits à des fins de formation de capital pour compte propre. Sont notamment concernés :

- a) les machines-outils fabriquées par les entreprises de construction mécanique;

- b) les logements ou extensions de logements construits par les ménages;

- c) les constructions pour compte propre, y compris celles résultant d’activités menées en commun par plusieurs ménages;

- d) les logiciels pour compte propre;

- e) la recherche et développement pour compte propre. Les dépenses de recherche et développement ne seront traitées comme formation de capital fixe que lorsque les estimations des États membres auront atteint un niveau suffisamment élevé de fiabilité et de comparabilité.

3.23 Définition : par «production non marchande», il faut entendre la production qui est fournie à d’autres unités, soit gratuitement, soit à un prix économiquement non significatif.

La production non marchande (P.13) est subdivisée en deux postes: les paiements au titre de la production non marchande (P.131), qui consistent en divers droits et redevances, et la production non marchande résiduelle (P.132), qui couvre la production fournie gratuitement.

La production non marchande existe pour les raisons suivantes :

- a) il peut être techniquement impossible de faire payer des services collectifs aux individus, car leur consommation ne peut être ni suivie ni contrôlée. La production de services collectifs est organisée par les administrations publiques et financée autrement que par les recettes des ventes, c’est-à-dire par l’impôt ou par d’autres recettes publiques;

- b) il se peut également que les administrations publiques et les ISBLSM produisent et fournissent individuellement aux ménages des biens et des services qu’elles pourraient faire payer, mais qu’elles choisissent de ne pas faire payer pour des raisons de politique économique ou sociale. On peut citer comme exemple les services d’éducation et de santé qui sont fournis gratuitement ou à des prix économiquement non significatifs.

3.24 Définition : un producteur marchand est une UAE locale ou une unité institutionnelle dont la majeure partie de la production est marchande.

Si une UAE locale ou une unité institutionnelle est un producteur marchand, sa production principale est, par définition, une production marchande puisque cette dernière est définie après avoir appliqué la distinction marchande/pour usage final propre/non marchande à l’UAE locale ou à l’unité institutionnelle qui en est à l’origine.

3.25 Définition : un producteur pour usage final propre est une UAE locale ou une unité institutionnelle dont la majeure partie de la production est affectée à des emplois finals pour compte propre.

3.26 Définition: un producteur non marchand est une UAE locale ou une unité institutionnelle dont la majeure partie de la production est cédée gratuitement ou à des prix économiquement non significatifs.

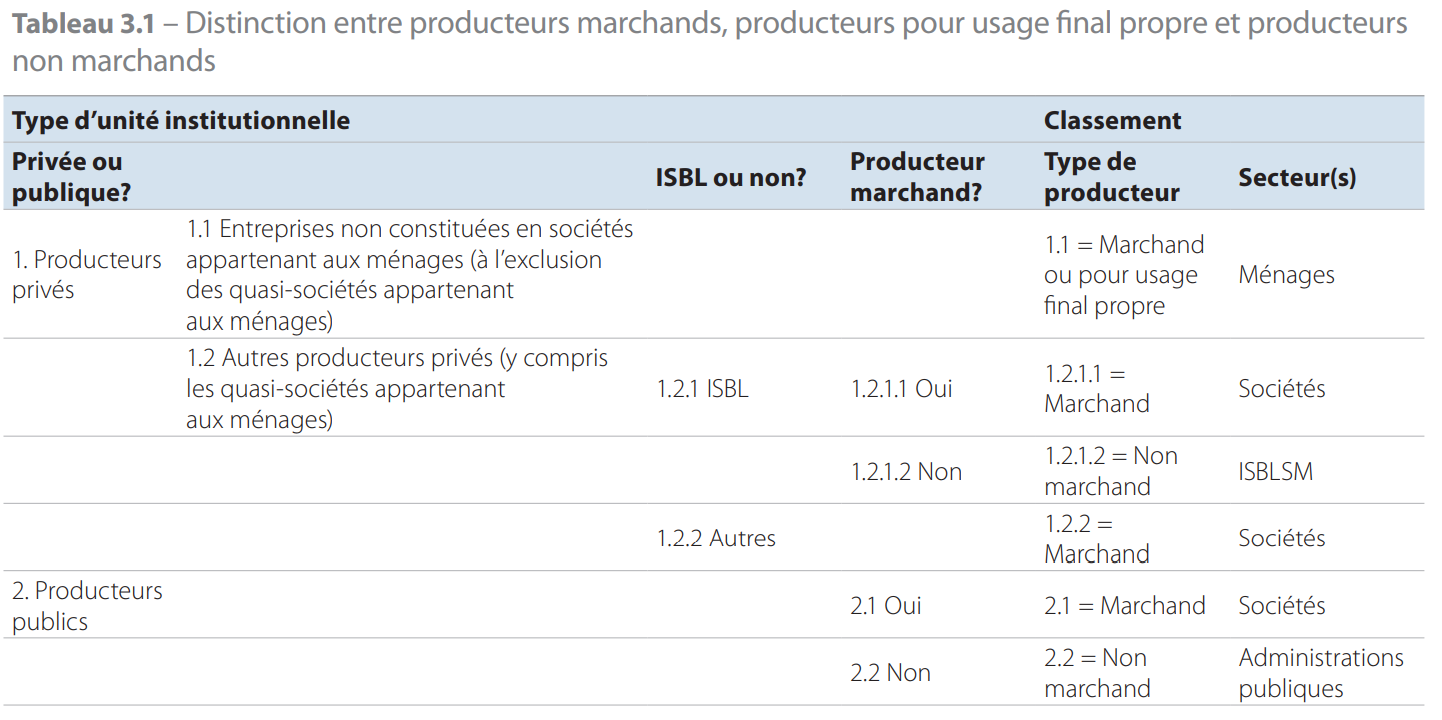

Unités institutionnelles: distinction marchand/pour usage final propre/ non marchand

3.27 Le tableau 3.1 présente la distinction marchand/ pour usage final propre/non marchand appliquée aux unités institutionnelles en leur qualité de producteurs. Le classement par secteurs est également présenté.

3.28 Le tableau 3.1 montre que, pour déterminer si une unité institutionnelle doit être considérée comme un producteur marchand, un producteur pour usage final propre ou un producteur non marchand, plusieurs distinctions sont opérées successivement. La première de ces distinctions consiste à séparer les producteurs privés des producteurs publics. Un producteur public se définit comme un producteur contrôlé par une administration publique, au sens du point 2.38.

3.29 Comme il ressort du tableau 3.1, un producteur privé peut appartenir à n’importe quel secteur, sauf à celui des administrations publiques. À l’opposé, un producteur public ne peut appartenir qu’aux secteurs des sociétés non financières, des sociétés financières ou des administrations publiques.

3.30 Les ménages propriétaires d’entreprises non constituées en sociétés constituent une catégorie particulière de producteurs privés. Ces ménages sont soit des producteurs marchands, soit, en cas de production de services de logement par les propriétaires-occupants ou de production pour compte propre, des producteurs pour usage final propre. Toutes les entreprises non constituées en sociétés appartenant à des ménages relèvent du secteur des ménages, à l’exception des quasi-sociétés appartenant aux ménages, lesquelles constituent des producteurs marchands et sont donc classées dans les secteurs des sociétés non financières ou financières.

3.31 Parmi les autres producteurs privés, il convient d’isoler les ISBL.

Définition : une institution sans but lucratif (ISBL) est une personne morale (juridique ou sociale) dont l’action est destinée à produire des biens ou des services et à laquelle son statut interdit de procurer un revenu, un profit ou tout autre gain financier à l’unité qui l’a créée, la contrôle ou la finance. Lorsque ses activités de production génèrent des excédents, aucune autre unité institutionnelle ne peut se les approprier.

Si elle est un producteur marchand, l’ISBL est classée dans les secteurs des sociétés non financières ou financières.

Si elle est un producteur non marchand, l’ISBL est classée dans le secteur des ISBLSM, à moins qu’elle ne soit contrôlée par des administrations publiques. Dans ce cas, elle est classée dans le secteur des administrations publiques.

Tous les autres producteurs privés qui ne sont pas des ISBL sont des producteurs marchands et relèvent des secteurs des sociétés non financières ou financières.

3.32 Pour distinguer les productions marchande et non marchande ainsi que les producteurs marchands et non marchands, il convient d’utiliser plusieurs critères. Ces critères permettant de faire la distinction marchand/non marchand (voir point 3.19 sur la définition des prix économiquement significatifs) visent à fournir une évaluation de l’existence de conditions marchandes et d’un comportement marchand suffisant du producteur. Selon le critère quantitatif de distinction marchand/non marchand, les produits commercialisés à des prix économiquement significatifs doivent couvrir au moins la majorité des coûts de production par le produit des ventes.

3.33 Pour l’application du critère quantitatif, les coûts de production et le produit des ventes sont définis comme suit :

- a) par «produit des ventes», il faut entendre toutes

les recettes tirées des ventes, à l’exclusion des

impôts sur les produits, mais y compris l’ensemble des versements effectués par des administrations publiques ou les institutions de

l’Union et octroyés à n’importe quel producteur exerçant la même activité; tous les versements liés au volume ou à la valeur de la production sont donc inclus, au contraire de ceux

destinés à couvrir un déficit global ou à apurer

des dettes.

Cette définition du produit des ventes correspond à celle de la production aux prix de base, sauf que :- 1) la production aux prix de base n’est définie qu’après qu’il a été décidé si elle était marchande ou non marchande: le produit des ventes n’est utilisé que pour évaluer la production marchande, la production non marchande étant estimée sur la base des coûts;

- 2) les versements effectués par des administrations publiques pour couvrir le déficit global d’une société ou d’une quasi-société publique constituent d’autres subventions sur les produits, définies au point 4.35 c). Dès lors, la production marchande aux prix de base comprend les versements de cette nature;

- b) sont exclues du produit des ventes les autres sources de revenu telles que les gains de détention (même s’ils pourraient constituer une partie normale et attendue des recettes d’exploitation), les aides à l’investissement, les autres transferts en capital (par exemple, les remises de dette) et les prises de participation;

- c) les coûts de production correspondent à la somme de la consommation intermédiaire, de la rémunération des salariés, de la consommation de capital fixe, des autres impôts sur la production et des coûts de capital. Pour l’application de ce critère, les autres subventions sur la production ne sont pas déduites. Afin d’assurer, lors de l’application du critère quantitatif marchand/non marchand, la cohérence entre les concepts de produit des ventes et de coûts de production, ces derniers excluent tous les coûts liés à la formation de capital pour compte propre. Par souci de simplicité, on peut, en général, effectuer une approximation des coûts du capital par les paiements effectifs nets en intérêts. Dans le cas des producteurs de services financiers toutefois, la charge d’intérêts est retenue, c’est-à-dire qu’une correction est effectuée pour les services d’intermédiation financière indirectement mesurés (SIFIM).

Le critère quantitatif marchand/non marchand est appliqué en considérant plusieurs années successives; Des variations mineures du volume des ventes d’une année sur l’autre n’imposent pas de reclasser les unités institutionnelles (ni leurs UAE locales et leur production).

3.34 À titre d’illustration, les ventes peuvent comprendre plusieurs éléments. Ainsi, dans le cas des services de santé fournis par un hôpital, elles peuvent correspondre :

- a) à des achats par des employeurs (à comptabiliser en rémunération en nature versée à leurs salariés et en dépense de consommation finale de ces derniers);

- b) à des achats par des sociétés privées d’assurance;

- c) à des achats par des administrations de sécurité sociale et des administrations publiques (à classer parmi les prestations sociales en nature);

- d) à des achats par des ménages qui ne bénéficient pas d’un remboursement (dépense de consommation finale).

Seuls les dons (émanant, par exemple, d’œuvres de charité) et les autres subventions sur la production ne doivent pas être traités comme des ventes.

Dans le même ordre d’idées, et toujours à titre d’exemple, la vente de services de transport par une entreprise peut correspondre à une consommation intermédiaire d’un producteur, à une rémunération en nature versée par un employeur, à une prestation sociale en nature fournie par une administration publique et à des achats par un ménage qui ne bénéficie pas d’un remboursement.

3.35 Les ISBL au service des entreprises constituent un cas particulier. Elles sont habituellement financées par des contributions ou des cotisations du groupe d’entreprises concernées. Ces cotisations ne sont pas traitées comme des transferts, mais comme la rémunération de services rendus, faisant ainsi partie du produit des ventes. Les ISBL de ce type sont donc des producteurs marchands relevant des secteurs des sociétés non financières ou financières.

3.36 Quand on applique le critère de comparaison du produit des ventes et des coûts de production des ISBL privées ou publiques, le fait d’inclure dans le produit des ventes tous les versements liés au volume de la production peut, dans certains cas particuliers, induire en erreur. Cela vaut notamment pour le financement des écoles privées et publiques. Les montants versés par les administrations publiques peuvent être fonction du nombre d’élèves, mais faire l’objet d’une négociation avec l’école. Dans ce cas, ils ne sont pas considérés comme faisant partie du produit des ventes, même s’ils peuvent avoir un lien explicite avec une mesure du volume de la production, telle que le nombre d’élèves. Il s’ensuit qu’une école qui tire l’essentiel de son financement de ce type de versements est un producteur non marchand.

3.37 Les producteurs publics peuvent être des producteurs marchands ou des producteurs non marchands. Les producteurs marchands sont classés dans les secteurs des sociétés non financières ou financières. Lorsqu’une unité institutionnelle est un producteur non marchand, elle relève du secteur des administrations publiques.

3.38 Les UAE locales agissant en qualité de producteurs marchands et de producteurs pour usage final propre ne peuvent fournir une production non marchande. Leur production ne peut donc être que marchande ou pour usage final propre et doit être évaluée en conséquence (voir points 3.42 à 3.53).

3.39 Les UAE locales, en qualité de producteurs non marchands, peuvent fournir à titre secondaire une production marchande ou une production pour usage final propre, cette dernière correspondant à leur formation de capital pour compte propre. En principe, l’existence d’une production marchande est déterminée en appliquant aux différents produits les critères qualitatifs et quantitatifs de distinction marchand/non marchand. La production marchande secondaire des producteurs non marchands pourrait, par exemple, correspondre à la production de services de santé par un hôpital public qui facture certains de ses services à des prix économiquement significatifs.

3.40 Comme autres exemples, on peut citer la vente de reproductions par un musée public ou de prévisions météorologiques par un institut de météorologie.

3.41 Il est également possible que des producteurs non marchands tirent des revenus de la vente de leur production non marchande à des prix économiquement non significatifs. Citons les revenus qu’un musée obtient de la vente des tickets d’entrée; ces revenus se rattachent à la production non marchande. Toutefois, s’il est difficile de faire la distinction entre les deux types de revenus (tickets d’entrée et vente de posters et cartes postales), ceux-ci peuvent être traités soit comme revenus d’une production marchande, soit comme revenus d’une production non marchande, le choix entre ces deux possibilités dépendant de l’importance relative présumée des deux types de revenus en question.

Moment d’enregistrement et évaluation de la production

3.42 La production doit être évaluée et enregistrée au moment où elle est générée.

3.43 La production doit toujours être évaluée aux prix de base; plusieurs conventions spécifiques s’appliquent cependant :

- a) à l’évaluation de la production non marchande;

- b) à l’évaluation de la production totale d’un producteur non marchand (UAE locale);

- c) à l’évaluation de la production totale d’une unité institutionnelle dont une UAE locale est un producteur non marchand.

3.44 Définition : le prix de base correspond au montant que le producteur perçoit de l’acheteur par unité de bien ou de service produite, diminué, le cas échéant, des impôts sur les produits à payer et augmenté, le cas échéant, des subventions sur les produits à recevoir du fait de la production ou de la vente de cette unité. Le prix de base exclut les éventuels frais de transport facturés séparément par le producteur. Il ne tient pas non plus compte des pertes et gains de détention sur les actifs financiers et non financiers.

3.45 La production pour usage final propre (P.12) est évaluée aux prix de base de produits similaires vendus sur le marché. Cette production génère donc un excédent net d’exploitation ou un revenu mixte.

Il en va notamment ainsi des services de logement produits par les propriétaires-occupants, qui génèrent un excédent net d’exploitation. Si les prix de base de produits similaires ne sont pas disponibles, la production pour usage final propre est évaluée aux coûts de production, majorés d’un montant correspondant à l’excédent net d’exploitation ou au revenu mixte escompté, sauf pour les producteurs non marchands.

3.46 Les entrées en travaux en cours sont évaluées au prix de base courant du produit fini.

3.47 Si la valeur de la production traitée comme travaux en cours doit être estimée préalablement, son calcul sera fondé sur les coûts effectifs supportés, majorés d’un montant correspondant à l’excédent d’exploitation ou au revenu mixte escompté, sauf pour les producteurs non marchands. Ces estimations provisoires sont ultérieurement remplacées par celles obtenues en répartissant (dès qu’elle est connue) la valeur effective des produits finis sur la période des travaux en cours.

La valeur de la production des produits finis correspond à la somme des valeurs :

- a) des produits finis vendus ou troqués;

- b) des entrées en stocks de produits finis moins les sorties de stocks;

- c) des produits finis à usage final propre.

3.48 La valeur des bâtiments et ouvrages acquis alors qu’ils ne sont pas encore achevés est estimée sur la base des coûts supportés à la date de l’acquisition, y compris une majoration pour l’excédent d’exploitation ou le revenu mixte (découlant du fait que la valeur peut être estimée sur la base des prix de bâtiments ou ouvrages similaires). Une bonne approximation de la valeur de la formation brute de capital fixe générée au cours d’une période donnée est souvent constituée par la valeur des paiements partiels effectués par l’acheteur au cours de celle-ci, en supposant qu’il n’y ait ni acomptes ni arriérés.

Si la durée de la construction pour compte propre d’un ouvrage excède la période comptable, la valeur de la production est estimée en calculant le rapport entre les coûts supportés durant la période courante et le total des coûts engagés au cours de l’ensemble de la période de construction, puis en appliquant ce rapport à l’estimation de la production totale aux prix de base courants. S’il s’avère impossible d’estimer la valeur de l’ouvrage terminé au prix de base courant, il faudra utiliser les coûts de production totaux, majorés d’un montant correspondant à l’excédent net d’exploitation ou au revenu mixte escompté, sauf pour les producteurs non marchands. Si une partie ou la totalité de la main-d’œuvre est fournie gratuitement, par exemple lorsque la construction est réalisée conjointement par plusieurs ménages, il convient d’ajouter aux coûts de production totaux une estimation du coût de la main-d’œuvre en utilisant pour ce faire les barèmes des salaires applicables à des travaux identiques.

3.49 La production totale d’un producteur non marchand (UAE locale) est évaluée aux coûts de production totaux, lesquels correspondent à la somme des postes suivants :

- a) consommation intermédiaire (P.2);

- b) rémunération des salariés (D.1);

- c) consommation de capital fixe (P.51c);

- d) autres impôts sur la production (D.29) moins autres subventions sur la production (D.39).

Les intérêts payés (à l’exclusion des SIFIM) ne font pas partie des coûts supportés par les producteurs non marchands. En outre, les coûts de la production non marchande ne tiennent pas non plus compte d’une imputation pour un rendement net du capital ni d’une imputation pour la valeur locative des bâtiments non résidentiels appartenant aux producteurs non marchands et affectés à l’exercice de leur activité.

3.50 La production totale d’une unité institutionnelle est égale à la somme des productions totales de ses UAE locales. Cette définition s’applique également aux unités institutionnelles qui sont des producteurs non marchands.

3.51 Lorsque les producteurs non marchands n’ont aucune production marchande secondaire, leur production non marchande est évaluée aux coûts de production. Dans le cas contraire, la valeur de leur production non marchande sera calculée par différence, en soustrayant des coûts de production totaux les revenus tirés de la vente de leur production marchande.

3.52 La production marchande des producteurs non marchands est évaluée aux prix de base. La production totale d’une UAE locale non marchande, englobant ses productions marchande, non marchande et pour usage final propre, est estimée par la somme des coûts de production. La valeur de sa production marchande correspondra aux recettes qu’elle tire de la vente de ses produits marchands, tandis que la valeur de sa production non marchande sera obtenue en faisant la différence entre la valeur de sa production totale et la valeur combinée de sa production marchande et de sa production pour usage final propre. Les recettes qu’elle tire de la vente de biens ou services non marchands à des prix économiquement non significatifs n’entrent pas en ligne de compte dans ces calculs – elles font partie de sa production non marchande.

3.53 Une liste d’exceptions et de précisions concernant les moments d’enregistrement et les principes d’évaluation de la production figure ci-après, dans l’ordre des sections de la CPA.

Produits de l’agriculture, de la sylviculture et de la pêche (section A)

3.54 La production de produits agricoles est enregistrée comme si elle s’étalait sur toute la période de production (et pas seulement au moment où les cultures sont récoltées ou les animaux abattus). Les cultures sur pied, le bois sur pied et les poissons ou animaux destinés à la consommation humaine sont traités comme des stocks de travaux en cours pendant le processus de production et transformés, une fois le processus terminé, en stocks de produits finis.

La production ne tient pas compte de l’évolution des ressources biologiques non cultivées, par exemple de la croissance de la population d’animaux, d’oiseaux et de poissons sauvages ou de la croissance naturelle des forêts.

Produits manufacturés (section C); travaux de construction (section F)

3.55 Dans le cas d’un bâtiment ou d’un autre ouvrage dont la construction s’étalera sur plusieurs périodes comptables, la production réalisée au cours de chacune de ces périodes est considérée comme cédée à l’acheteur à la fin de la période; elle est donc comptabilisée comme une formation de capital fixe de l’acheteur et non comme des travaux en cours de la branche «Construction». La production est considérée comme étant vendue à l’acheteur en plusieurs étapes. Lorsque le contrat prévoit des paiements échelonnés, la valeur des paiements partiels effectués au cours de chacune des périodes constitue une bonne approximation de la valeur de la production. Faute de certitude sur l’acheteur final, la production incomplète de chaque période doit être enregistrée comme travaux en cours.

Commerce; réparation d’automobiles et de motocycles (section G)

3.56 La production des grossistes et détaillants est mesurée par les marges commerciales qu’ils réalisent sur les biens qu’ils achètent à des fins de revente.

Définition : la marge commerciale représente la différence entre le prix de vente effectif ou imputé d’un bien acheté pour être revendu et le prix qui devrait être payé par le distributeur pour le remplacer au moment où il est vendu ou utilisé d’une autre façon.

Les marges commerciales réalisées sur certains biens peuvent être négatives si leur prix de vente doit être revu à la baisse. Elles sont négatives pour les biens qui ne sont pas vendus parce qu’ils sont volés ou mis au rebut. Les marges commerciales réalisées sur les biens utilisés pour payer les salariés à titre de rémunération en nature ou prélevés pour consommation finale par leurs propriétaires sont nulles.

Les gains et pertes de détention ne sont pas inclus dans les marges commerciales.

La production d’un grossiste ou d’un détaillant est donnée par l’identité suivante :

- valeur de la production =

- valeur du produit des ventes

- plus valeur des biens achetés pour la revente et utilisés pour la consommation intermédiaire, rémunération en nature des salariés ou revenus mixtes en nature,

- moins valeur des biens achetés pour la revente,

- plus valeur des entrées en stocks de biens pour la revente,

- moins valeur des biens sortis des stocks de biens pour la revente,

- moins valeur des pertes courantes dues à des taux normaux de déperdition, de vol et de dommages accidentels.

Transports et entreposage (section H)

3.57 La production de services de transport est mesurée par la valeur des montants à recevoir pour le transport de biens ou de personnes. Le transport pour compte propre au sein d’une UAE locale est considéré comme une activité auxiliaire qui n’est pas identifiée ou enregistrée séparément.

3.58 La production de services d’entreposage est mesurée comme la valeur d’une entrée en travaux en cours. Les hausses du prix des biens en stock ne doivent généralement pas être considérées comme des travaux en cours et de la production, mais doivent être traitées comme des gains de détention.

Si l’augmentation de valeur reflète une augmentation du prix sans aucun changement de qualité, il n’y a pas de production supplémentaire au cours de la période venant s’ajouter aux frais d’entreposage ou à l’achat explicite d’un service d’entreposage. Toutefois, l’augmentation de valeur est considérée comme de la production dans les trois cas de figure suivants :

- a) la qualité du bien peut s’améliorer au fil du temps, comme pour le vin par exemple; seuls dans les cas dans lesquels l’obtention de la maturité fait partie du processus de production normal, l’amélioration de la qualité du bien est considérée comme de la production;

- b) des facteurs saisonniers peuvent influencer l’offre ou la demande d’un bien spécifique, entraînant ainsi des variations régulières et prévisibles de son prix au cours de l’année, même si ses qualités physiques restent inchangées;

- c) le processus de production est suffisamment long pour que des facteurs d’actualisation soient appliqués à des travaux mis en œuvre assez longtemps avant leur livraison.

3.59 La plupart des variations de prix des biens en stock ne sont pas traitées comme des entrées en travaux en cours. Pour estimer l’augmentation de valeur des biens stockés au-delà des frais d’entreposage, il convient d’utiliser l’augmentation de valeur prévue au-delà du taux général d’inflation sur une période déterminée au préalable. Les éventuels gains qui se produisent en dehors de cette période déterminée continuent à être enregistrés comme gains ou pertes de détention.

Les services d’entreposage n’englobent aucune variation des prix due à la détention d’actifs financiers, d’objets de valeur ou d’autres actifs non financiers tels que des terrains et des bâtiments.

3.60 La production des agences de voyages est mesurée par la valeur du service qu’elles fournissent (frais ou commissions) et non par le prix total payé par le voyageur à l’agence, lequel peut également inclure, par exemple, le coût d’un transport assuré par un tiers.

3.61 La production de services par les tour-opérateurs est mesurée par le prix total payé par le voyageur.

3.62 La différence entre une agence de voyages et un tour-opérateur réside dans le fait que la première fournit uniquement un service d’intermédiaire au voyageur, tandis que le second crée un nouveau produit, appelé «voyage organisé», composé de divers éléments (transport, hébergement et activités récréatives).

Services d’hébergement et services de restauration (section I)

3.63 La valeur de la production des hôtels, restaurants et cafés inclut la valeur de la nourriture, des boissons, etc. consommés.

Services financiers et assurances (section K): production de la banque centrale

La banque centrale fournit les services suivants :

- a) des services de politique monétaire;

- b) des services d’intermédiation financière;

- c) des services de surveillance permettant de contrôler les sociétés financières.

La production de la banque centrale est mesurée en calculant le total de ses coûts.

Services financiers et assurances (section K): services financiers en général

Les services financiers correspondent aux services suivants :

- a) les services d’intermédiation financière (y compris les services d’assurance et de fonds de pension);

- b) les services des auxiliaires financiers; et

- c) les autres services financiers.

3.64 L’intermédiation financière implique la gestion des risques financiers et la transformation des liquidités. Les sociétés qui exercent ces activités obtiennent des fonds en acceptant des dépôts et en émettant des effets, des obligations ou d’autres titres. Elles utilisent ces fonds ainsi que leurs fonds propres pour acquérir des actifs financiers, en octroyant des prêts à des tiers et en achetant des effets, des obligations ou d’autres titres. Les services d’intermédiation financière englobent les services d’assurance et de fonds de pension.

3.65 Les activités financières auxiliaires permettent de faciliter les activités de gestion des risques et de transformation des liquidités. Les auxiliaires financiers agissent pour le compte d’autres unités et ne s’exposent pas eux-mêmes aux risques en encourant des passifs financiers ou en acquérant des actifs financiers dans le cadre d’un service d’intermédiation.

3.66 Les autres services financiers incluent les services de suivi tels que la surveillance de la Bourse, les services de sécurité tels que la conservation en lieu sûr de bijoux de valeur et de documents importants et les services d’échange de devises et de titres.

3.67 Les services financiers sont produits quasi exclusivement par des institutions financières, en raison de la surveillance stricte dont ces services font l’objet. Si, par exemple, un détaillant souhaite proposer des facilités de crédit à ses clients, celles-ci sont en général proposées par une filiale financière du détaillant ou par un autre établissement financier spécialisé.

3.68 Les services financiers peuvent être payés de manière directe ou indirecte. Certaines opérations sur actifs financiers peuvent impliquer des charges à la fois directes et indirectes. On distingue quatre manières principales de fournir et de facturer des services financiers :

- a) les services financiers fournis pour paiement direct;

- b) les services financiers rémunérés par facturation de charges d’intérêts;

- c) les services financiers liés à l’acquisition et à la cession d’actifs et de passifs financiers sur des marchés financiers;

- d) les services financiers fournis dans le cadre de régimes d’assurance et de pension, dont l’activité est financée par facturation de cotisations d’assurance et par les revenus de l’épargne.

Services financiers fournis pour paiement direct

3.69 Ces services financiers sont fournis en échange de charges explicites et couvrent une vaste palette de services qui peuvent être proposés par différents types d’institutions financières. Les exemples suivants illustrent la nature des services facturés directement :

- a) les banques facturent des frais aux ménages pour organiser une hypothèque, gérer un portefeuille de placements;

- b) les institutions financières spécialisées facturent des frais aux sociétés non financières pour organiser une prise de contrôle ou pour gérer la restructuration d’un groupe de sociétés;

- c) les sociétés de cartes de crédit facturent leurs prestations aux unités qui acceptent les cartes de crédit, généralement sous la forme d’un pourcentage sur chaque vente;

- d) le détenteur d’une carte se voit facturer une cotisation explicite, généralement annuelle, au titre de la détention de la carte.

Services financiers rémunérés par facturation de charges d’intérêts

3.70 Dans le cas de l’intermédiation financière, par exemple, une institution financière telle qu’une banque accepte des dépôts d’une unité qui souhaite recevoir des intérêts sur des fonds dont elle n’a pas besoin immédiatement et les prête à une autre unité dont les fonds sont insuffisants pour répondre à ses besoins. La banque fournit ainsi un mécanisme permettant à la première unité de prêter à la deuxième. Chacune des parties verse une commission à la banque pour le service rendu: en effet, l’unité qui prête accepte un taux d’intérêt inférieur au taux «de référence», et l’unité qui emprunte accepte un taux d’intérêt supérieur audit taux. La différence entre le taux d’intérêt payé aux banques par les emprunteurs et le taux d’intérêt effectivement payé aux déposants correspond à des frais facturés en échange des SIFIM.

3.71 Il est rare que le montant des fonds prêtés par une institution financière corresponde exactement au montant déposé auprès de celle-ci. De l’argent peut être déposé, mais pas encore prêté, ou des prêts peuvent être financés par les fonds propres de la banque et non sur des fonds empruntés. Quelle que soit la source du financement, un service est fourni pour les prêts et les dépôts proposés. Les SIFIM sont imputés pour l’ensemble des prêts et des dépôts. Ces charges indirectes s’appliquent uniquement aux crédits et dépôts consentis ou acceptés par des institutions financières.

3.72 Le taux de référence est intermédiaire entre les taux d’intérêt des banques sur les dépôts et sur les crédits. Il ne correspond pas à une moyenne arithmétique des taux appliqués aux crédits et aux dépôts. Le taux pratiqué pour les emprunts et les prêts interbancaires convient comme taux de référence. Toutefois, un taux de référence différent est nécessaire pour chacune des devises dans lesquelles sont libellés les crédits et les dépôts, notamment lorsqu’une institution financière non résidente est impliquée.

Les SIFIM sont présentés en détail dans le chapitre 14.

Services financiers liés à l’acquisition et à la cession d’actifs et de passifs financiers sur des marchés financiers

3.73 Lorsqu’une institution financière propose un titre à la vente (par exemple, un bon ou une obligation), une commission de service est prélevée et le prix d’achat (ou cours vendeur) représente la valeur marchande estimée du titre plus une marge. Une autre commission est prélevée lorsqu’un titre est vendu, et le prix proposé au vendeur (cours acheteur) représente la valeur marchande moins une marge. Les marges entre les prix d’achat et de vente s’appliquent également aux achats d’actions, de parts dans des fonds d’investissement et de devises étrangères. Ces marges correspondent à la prestation de services financiers.

Services financiers fournis dans le cadre de régimes d’assurance et de pension, dont l’activité est financée par facturation de cotisations d’assurance et par les revenus de l’épargne.

3.74 Les services financiers ci-dessous relèvent de cette rubrique. Ils se traduisent par une redistribution de fonds.

a) Assurance-dommages.

Dans le cadre d’une police d’assurance-dommages, la société d’assurance accepte une prime d’un client et la conserve jusqu’à ce qu’une indemnité soit versée ou que la période d’assurance expire. La société d’assurance investit la prime, et le revenu de la propriété obtenu constitue une source supplémentaire de fonds. Le revenu de la propriété représente un revenu perdu par le client et est considéré comme un supplément implicite de la prime effective. La société d’assurance fixe le niveau des primes effectives de telle sorte que la somme des primes plus le revenu de la propriété perçu sur ces dernières, moins les indemnités prévues, laisse une marge, que la société d’assurance retiendra comme sa production.

La production de l’assurance dommages est calculée comme suit :

- total des primes acquises

- plus total des suppléments de primes implicites (correspondant au revenu de la propriété perçu sur les provisions techniques)

- moins indemnités ajustées encourues.

La société d’assurance dispose de réserves qui se composent des primes non acquises (primes effectives se rapportant à la période comptable suivante) et des indemnités encourues. Les indemnités en cours couvrent des indemnités qui n’ont pas encore été déclarées, qui ont été déclarées mais pas encore réglées, ou qui ont été déclarées et réglées mais pas encore payées. Ces réserves sont appelées «provisions techniques» et sont utilisées pour générer des revenus d’investissements. Les gains et les pertes de détention ne sont pas des revenus du placement des provisions techniques d’assurance.

Les provisions techniques d’assurance peuvent être investies dans des activités secondaires de la société d’assurance, par exemple la location de logements ou de bureaux. L’excédent net d’exploitation provenant de ces activités secondaires constitue un revenu du placement des provisions techniques d’assurance.

Le niveau des indemnités utilisé pour calculer la production est intitulé «indemnités ajustées» et peut être déterminé de deux façons. La «méthode par anticipation» estime le niveau des indemnités ajustées à partir d’un modèle fondé sur le schéma passé des indemnités versées par la société. L’autre méthode de calcul utilise des informations comptables: les indemnités ajustées sont calculées ex post en ajoutant aux indemnités effectives la variation des provisions pour égalisation, c’est-à-dire des fonds mis en réserve pour faire face à des indemnités d’une ampleur imprévue. Lorsque les provisions pour égalisation sont insuffisantes pour ramener les indemnités ajustées à un niveau normal, des contributions provenant des fonds propres sont ajoutées à la mesure des indemnités ajustées. Une des caractéristiques majeures des deux méthodes est que les indemnités d’une ampleur imprévue ne se traduisent pas nécessairement par des estimations volatiles et négatives de la production.

Les variations du niveau des provisions techniques et des provisions pour égalisation consécutives à des modifications de la réglementation financière sont comptabilisées comme «autres changements de volume d’actifs»; elles ne sont pas pertinentes pour le calcul de la production.

Si aucune des deux méthodes d’estimation des indemnités ajustées n’est applicable, en raison d’un manque de données, il peut s’avérer nécessaire d’estimer la production en calculant le montant total des coûts, auquel il convient d’ajouter un montant correspondant au bénéfice normal. Dans le cas de l’assurance avec participation des assurés aux bénéfices, la variation des réserves prévues pour la participation des assurés aux bénéfices est déduite pour obtenir la valeur de la production.

b) Une police d’assurance-vie est une sorte de plan d’épargne.

Pendant un certain nombre d’années, l’assuré verse des primes à la société d’assurance en échange d’une promesse de prestations qui seront servies à une date ultérieure. Ces prestations peuvent être fonction d’une formule fondée sur les primes payées ou des performances réalisées par la société d’assurance en matière d’investissement des fonds. La méthode de calcul de la production de l’assurance-vie répond aux mêmes principes généraux que celle de l’assurance-dommages, mais, en raison de l’intervalle de temps entre le moment où les primes sont reçues et le moment où les prestations sont payées, des ajustements spéciaux doivent être effectués pour les variations des provisions techniques.

La production de l’assurance-vie se mesure de la façon suivante :

- primes acquises

- plus suppléments de primes

- moins prestations dues

- moins augmentations (plus diminutions) des provisions techniques d’assurance-vie.

Les primes se définissent exactement de la même manière pour l’assurance-vie et pour l’assurance-dommages. Les suppléments de primes sont plus importants pour l’assurance-vie que pour l’assurance-dommages. Les prestations sont enregistrées lorsqu’elles sont attribuées ou payées. Pour une assurance-vie, il n’est pas nécessaire de calculer une estimation ajustée des prestations, étant donné qu’il n’y a pas la même volatilité imprévisible des paiements dus. Les provisions techniques d’assurance-vie augmentent chaque année avec le paiement de nouvelles primes et les nouveaux revenus d’investissement alloués aux assurés (mais que ces derniers ne retirent pas) et baissent avec le versement des prestations. Il est donc possible d’exprimer le niveau de la production de l’assurance-vie comme la différence entre les revenus d’investissement totaux acquis sur les provisions techniques d’assurance-vie et la partie de ces revenus d’investissement effectivement allouée aux assurés et ajoutée aux provisions techniques d’assurance.

Lorsque cette méthode n’est pas applicable pour des raisons liées aux données ou lorsqu’elle n’apporte pas de résultats significatifs, la production de l’assurance-vie doit également être estimée en calculant le montant total des coûts de production, auquel il convient d’ajouter un montant correspondant au «bénéfice normal».

c) La réassurance

La production de la réassurance est déterminée de la même manière que pour l’assurance-dommages, qu’il s’agisse de la réassurance de polices d’assurance-vie ou de polices d’assurance-dommages.

d) Assurance sociale

La production réalisée dans le cadre de la gestion d’un régime d’assurance sociale dépend de la manière dont ce dernier est organisé. À cet égard, on peut citer les exemples suivants :

- 1) les régimes de sécurité sociale sont des systèmes d’assurance sociale qui couvrent l’ensemble de la collectivité et qui sont imposés et contrôlés par les administrations publiques. Ils visent à fournir aux citoyens des prestations en cas de vieillesse, d’invalidité ou de décès, de maladie, d’accident du travail, de chômage, de charges familiales et de soins de santé, etc. Si différentes unités sont distinguées, leur production est déterminée de la même manière que toute production non marchande, c’est-à-dire en calculant la somme des coûts. S’il n’y a pas d’unités distinctes, la production de la sécurité sociale est incluse dans la production du niveau d’administration auquel elle fonctionne;

- 2) lorsqu’un employeur gère son propre régime d’assurance sociale, la valeur de la production est déterminée comme la somme des coûts, en incluant une estimation du rendement du capital fixe éventuellement utilisé pour le fonctionnement du régime. La valeur de la production est mesurée de la même manière lorsque l’employeur met en place un fonds de pension distinct pour gérer le régime;

- 3) si l’employeur fait appel à une société d’assurance pour gérer le régime en son nom, la valeur de la production est égale à la commission facturée par la société d’assurance;

- 4) pour un régime multi-employeur, la valeur de la production est mesurée comme pour les polices d’assurance-vie: elle correspond aux revenus d’investissement reçus par le régime moins le montant ajouté aux réserves.

e) Garanties de prêts standard

La mesure de la production d’un système de garanties de prêts standard dépend du type de producteur concerné. Si un système de garanties de prêts standard fonctionne comme un producteur marchand, la valeur de la production est calculée de la même façon que pour l’assurance-dommages. Si le système fonctionne comme un producteur non marchand, la valeur de la production est calculée comme la somme des coûts.

Services immobiliers (section L)

3.75 La production de services de logement par les propriétaires-occupants est évaluée sur la base du loyer estimé qu’un locataire devrait payer pour un logement similaire, compte tenu de facteurs tels que la localisation, la proximité d’équipements collectifs, etc., ainsi que de la taille et de la qualité du logement lui-même. Cette règle vaut également pour les garages séparés des habitations qui sont utilisés par leurs propriétaires, à des fins de consommation finale. La valeur locative des logements occupés par leurs propriétaires, mais situés à l’étranger – maisons de vacances, par exemple – doit être enregistrée non pas dans la production intérieure, mais traitée comme une importation de services, l’excédent net d’exploitation correspondant étant considéré comme un revenu primaire reçu du reste du monde. Une démarche analogue est adoptée pour les logements situés dans le pays mais qui appartiennent à des propriétaires-occupants non résidents. Dans le cas des logements en multipropriété, un pourcentage du service est comptabilisé.

3.76 Pour estimer la valeur des services liés aux logements occupés par leur propriétaire, la méthode de stratification est utilisée. Le parc immobilier est stratifié par lieu, nature du logement et autres facteurs influant sur le loyer. On utilise des données sur les loyers effectifs de logements loués pour obtenir une estimation de la valeur des loyers de l’ensemble du parc immobilier. Le loyer effectif moyen par strate est appliqué à tous les logements de cette strate particulière. Si l’information sur les loyers est tirée d’enquêtes par sondage, l’extrapolation aux loyers de l’ensemble du parc porte à la fois sur une partie des logements loués et sur le total des logements occupés par leur propriétaire. La procédure détaillée pour déterminer le loyer par strate est exécutée pour une année de base, et le résultat est ensuite extrapolé aux périodes ultérieures.

3.77 Le loyer à appliquer aux logements occupés par les propriétaires dans la méthode de stratification est défini comme le loyer du marché privé dû pour le droit d’usage d’un logement non meublé.

Les loyers pour les logements non meublés résultant du total des contrats du marché privé sont utilisés pour déterminer les loyers imputés. Les loyers du marché privé qui se situent à un niveau peu élevé en raison d’une réglementation officielle sont inclus. Si la source de l’information est le locataire, le loyer observé est corrigé en y ajoutant toute allocation logement spécifique qui est versée directement au propriétaire. Si la taille de l’échantillon pour les loyers observés définis plus haut n’est pas assez grande, les loyers observés pour les logements meublés peuvent être utilisés à des fins d’imputation, pour autant qu’ils soient corrigés de l’élément mobilier. Exceptionnellement, les loyers majorés des logements publics peuvent aussi être utilisés. Les loyers à bas prix pour les logements loués à des parents ou à des salariés ne devraient pas être utilisés.

3.78 La méthode de stratification est utilisée pour extrapoler à l’ensemble des logements loués. Le loyer moyen pour imputation décrit plus haut peut ne pas convenir pour certains segments du marché locatif. Par exemple, les loyers réduits pour les logements meublés ou les loyers publics majorés ne sont pas appropriés pour les logements correspondants effectivement loués. Dans ces cas, des strates séparées pour les logements meublés et les logements sociaux effectivement loués, avec des loyers moyens appropriés, sont nécessaires.

3.79 En l’absence d’un marché locatif suffisamment grand, dans lequel le parc immobilier est représentatif des logements occupés par les propriétaires, c’est la méthode du coût d’usage qui est appliquée pour ces mêmes logements.

Selon la méthode du coût d’usage, la production de services de logement est la somme de la consommation intermédiaire, de la consommation de capital fixe, d’autres taxes après déduction des subventions à la production et de l’excédent net d’exploitation.

L’excédent net d’exploitation est mesuré en appliquant un taux de rendement annuel réel constant à la valeur nette du parc des logements occupés par les propriétaires à prix courants (prix de remplacement).

3.80 Dans le cas de bâtiments non résidentiels, la production de services immobiliers est mesurée par la valeur des loyers échus.

Services professionnels, scientifiques et techniques (section M); services administratifs et d’assistance (section N)

3.81 La production de services de location simple (location de machines, matériels, équipements, etc.) est mesurée par la valeur des loyers versés. La location simple se différencie du crédit-bail, car elle consiste à financer l’acquisition d’actifs fixes par le biais d’un prêt octroyé à l’utilisateur par le bailleur. Les paiements effectués dans le cadre du crédit-bail sont des remboursements du principal et des paiements d’intérêts, une faible rémunération étant due pour les services directs fournis (voir chapitre 15 sur les contrats, baux et licences).

3.82 Les activités de recherche et développement (R & D) représentent un travail créatif entrepris sur une base systématique afin d’accroître la somme des connaissances et d’exploiter celle-ci dans le but de découvrir ou de développer des produits nouveaux, ce qui comprend aussi la mise au point de nouvelles versions des produits existants ou l’amélioration de leurs qualités, ou bien de découvrir ou de développer des processus de production nouveaux ou plus performants. Les activités de R & D ayant une importance significative par rapport à l’activité principale sont considérées comme une activité secondaire de l’UAE locale. Une UAE locale distincte est établie pour les activités de R & D lorsque c’est possible.

3.83 La production de services de R & D est mesurée de la façon suivante :

- a) les activités commerciales de R & D exercées par des laboratoires ou des instituts de recherche spécialisés sont évaluées de la manière habituelle, c’est-à-dire sur la base des recettes (ventes, contrats, commissions, droits, etc.);

- b) les activités de R & D dont les résultats sont destinés à être utilisés dans l’entreprise même qui les mène sont évaluées en se fondant sur les prix de base estimés qui auraient été payés si elles avaient été sous-traitées. En l’absence d’un marché pour la sous-traitance d’une R & D de nature similaire, ces activités sont évaluées sur la base de la somme des coûts de production, majorés d’un montant correspondant à l’excédent net d’exploitation ou au revenu mixte escompté, sauf pour les producteurs non marchands;

- c) les activités de R & D menées par des unités des administrations publiques, des universités et des instituts de recherche sans but lucratif sont évaluées sur la base de la somme des coûts de production. Les revenus tirés de la vente de services de R & D par des producteurs non marchands doivent être considérés comme issus d’une production marchande secondaire.

Les dépenses de R & D sont distinguées des dépenses consacrées à l’enseignement et à la formation. Les dépenses de R & D n’incluent pas les coûts de développement de logiciels lorsque cette activité a un caractère principal ou secondaire.

Services d’administration publique et de défense; services de sécurité sociale obligatoire (section O)

3.84 Les services d’administration publique, de défense et de sécurité sociale obligatoire sont fournis sous la forme de services non marchands et sont évalués en conséquence.

Services de l’enseignement (section P); services de santé humaine et d’action sociale (section Q)

3.85 Dans les domaines de la santé et de l’enseignement, on établit une distinction très nette entre les producteurs marchands et les producteurs non marchands, ainsi qu’entre leurs productions respectives. C’est ainsi, par exemple, que les organismes publics (ou d’autres organismes bénéficiant de subventions spécifiques) peuvent pratiquer des prix «nominaux» pour certains types d’enseignement ou de traitements médicaux et appliquer des tarifs commerciaux pour d’autres. Comme autre exemple, on peut citer le cas où le même type de service (par exemple, enseignement supérieur) est proposé en même temps par les pouvoirs publics et par des établissements commerciaux.

Les services de santé et d’enseignement excluent les activités de R & D; de plus, les services de santé ne comprennent pas les enseignements dispensés, par exemple, dans les hôpitaux universitaires.

Services créatifs, artistiques et récréatifs (section R); autres services (section S)

3.86 La production de livres, d’enregistrements, de films, de logiciels, de bandes magnétiques, de disques, etc. est un processus en deux étapes qui est mesuré en conséquence :

- 1) la production d’une œuvre originale – produit de propriété intellectuelle – est mesurée par le prix payé si elle est vendue; si elle ne l’est pas, on aura recours au prix de base payé pour des originaux semblables, aux coûts de production majorés d’un montant correspondant à l’excédent net d’exploitation, sauf pour les producteurs non marchands, ou à la valeur actualisée des recettes futures escomptées de l’utilisation de cette œuvre originale dans le processus de production;

- 2) le propriétaire de l’actif peut soit l’utiliser directement, soit en réaliser ultérieurement des copies. Si le propriétaire a, par le biais de licences, autorisé d’autres producteurs à utiliser l’œuvre originale dans un processus de production, la production de services sera égale aux droits, commissions, redevances, etc., perçus à ce titre. Toutefois, la vente de l’original constitue une formation de capital fixe négative.

Services des ménages en tant qu’employeurs (section T)

3.87 La production de services résultant de l’emploi de personnel rémunéré par les ménages est évaluée sur la base de la rémunération des salariés qui est versée, laquelle englobe toutes les formes de rémunérations en nature telles que la nourriture et le logement.

Consommation intermédiaire (P.2)

3.88 Définition : la consommation intermédiaire (P.2) correspond aux biens et services utilisés comme entrées au cours de la production, à l’exclusion des actifs fixes dont la consommation est enregistrée comme consommation de capital fixe. Les biens et services concernés sont soit transformés, soit entièrement consommés au cours du processus de production.

3.89 La consommation intermédiaire inclut les cas suivants :

- a) les biens et services consommés dans le cadre d’activités auxiliaires (par exemple, la gestion des achats et des ventes, le marketing, la comptabilité, l’informatique, le transport, l’entreposage, la maintenance, la sécurité, etc.). Aucune distinction n’est établie entre ces biens et services et ceux consommés dans le cadre des activités principales (ou secondaires) d’une UAE locale;

- b) les biens et services qui sont reçus d’une autre UAE locale de la même unité institutionnelle;

- c) la location d’actifs fixes (par exemple, machines ou véhicules, logiciels et œuvres récréatives originales);

- d) les redevances pour les contrats, baux et licences à court terme enregistrés en tant qu’actifs non produits (à l’exclusion de l’achat au comptant de tels actifs non produits);

- e) les cotisations, droits d’inscription et autres versés à des organismes professionnels sans but lucratif (voir point 3.35);

- f) les biens et services qui ne sont pas considérés

comme formation brute de capital, notamment :

- 1) l’outillage bon marché utilisé pour effectuer des opérations ou travaux courants: outils à main tels que scies, pelles, couteaux, haches, marteaux, tournevis et clés de serrage ou petits accessoires tels que calculatrices de poche; toute dépense pour des biens durables de cette nature est enregistrée comme consommation intermédiaire;

- 2) les travaux réguliers d’entretien et de réparation d’actifs fixes utilisés à des fins de production;

- 3) les services de formation du personnel, les analyses de marché et les prestations analogues achetés à l’extérieur ou fournis par une autre UAE locale appartenant à la même unité institutionnelle;

- 4) les dépenses de R & D seront traitées comme formation de capital fixe lorsque les estimations des États membres auront atteint un niveau suffisamment élevé de fiabilité et de comparabilité;

- g) les dépenses que les salariés consacrent à l’achat de biens ou de services nécessaires au processus de production et qui sont remboursées par l’employeur (ces dépenses résultent, par exemple, d’obligations contractuelles imposant aux salariés d’acheter leurs outils ou leurs vêtements de protection);

- h) les dépenses consenties par les employeurs et

qui profitent à ceux-ci – parce que nécessaires

à l’activité de production – aussi bien qu’aux

salariés. Citons comme exemples :

- 1) les remboursements des frais de voyage, d’éloignement, de déménagement et de représentation des salariés dans l’exercice de leurs fonctions;

- 2) les dépenses consacrées à l’aménagement du lieu de travail. Une liste des dépenses pertinentes est présentée dans la section consacrée à la rémunération des salariés (D.1) (voir point 4.07);

- i) le service d’assurance-dommages payé par les UAE locales (voir chapitre 16 sur les assurances). De façon à n’enregistrer que le seul service en consommation intermédiaire, les primes versées sont diminuées notamment de la valeur des indemnités dues et de la variation nette des réserves actuarielles. La variation nette des provisions techniques peut être affectée aux UAE locales au prorata des primes versées;

- j) les SIFIM achetés par les producteurs résidents;

- k) la partie non marchande de la production de la banque centrale doit être affectée entièrement à la consommation intermédiaire des autres intermédiaires financiers.

3.90 La consommation intermédiaire exclut :

- a) les biens et services considérés comme formation brute de capital, notamment :

- 1) les objets de valeur;

- 2) la prospection minière et pétrolière;

- 3) les améliorations majeures qui débordent le cadre de ce qui est nécessaire pour maintenir les actifs fixes en bon état de fonctionnement (par exemple, les travaux de rénovation, de reconstruction ou d’agrandissement);

- 4) les logiciels achetés au comptant ou produits pour compte propre;

- 5) les armes de guerre et leurs matériels de lancement ou de largage;

- b) les dépenses qui sont traitées comme achats d’actifs non produits, par exemple les contrats, baux et licences de longue durée (voir chapitre 15);

- c) les dépenses des employeurs considérées comme salaires et traitements en nature;

- d) l’utilisation, par des unités productrices marchandes ou pour compte propre, de services collectifs fournis par des unités des administrations publiques (ces services sont traités comme une dépense de consommation collective des administrations publiques);

- e) les biens et services produits et consommés au cours de la même période comptable au sein de la même UAE locale (ces biens et services ne sont pas non plus comptabilisés comme une production);

- f) les paiements effectués aux administrations publiques pour l’obtention de licences, permis, etc., qui sont traités comme autres impôts sur la production;

- g) les paiements effectués pour obtenir des droits d’exploitation de ressources naturelles (par exemple, des terres) qui sont traités comme des loyers, c’est-à-dire des paiements de revenus de la propriété.

Moment d’enregistrement et évaluation de la consommation intermédiaire

3.91 Les produits utilisés à des fins de consommation intermédiaire sont enregistrés au moment où ils intègrent le processus de production et évalués aux prix d’acquisition de biens ou services similaires en vigueur à la date d’utilisation.

3.92 Les unités productrices n’enregistrent pas directement l’utilisation de biens dans le processus de production. En fait, elles comptabilisent les achats de biens destinés à la consommation intermédiaire, diminués de l’augmentation des stocks de ces biens.

Consommation finale (P.3 et P.4)

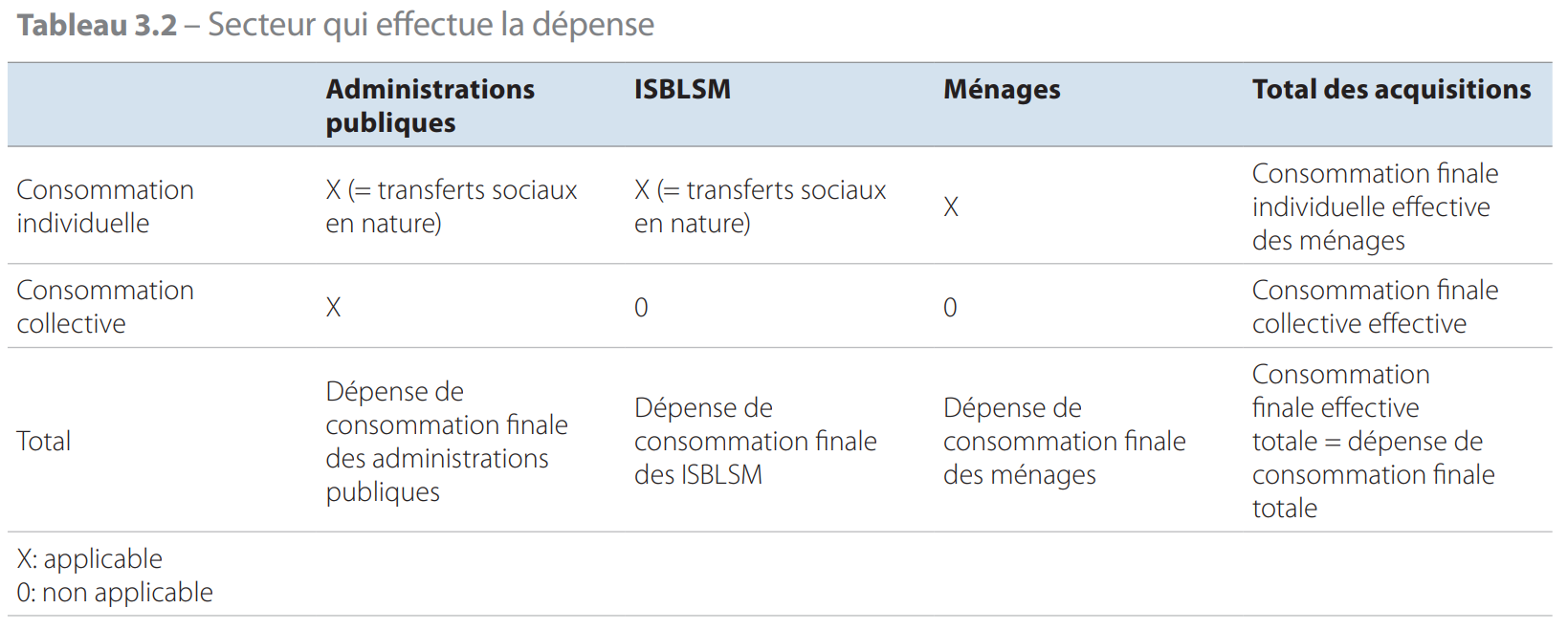

3.93 Deux concepts de consommation finale sont distingués :

- a) la dépense de consommation finale (P.3);

- b) la consommation finale effective (P.4).

La dépense de consommation finale correspond aux dépenses relatives aux biens et services utilisés par les ménages, les ISBLSM et les administrations publiques pour satisfaire les besoins individuels et collectifs, tandis que la consommation finale effective fait référence à l’acquisition de biens et services de consommation par ces secteurs. La différence entre ces deux notions réside dans le traitement réservé à un certain nombre de biens et services qui sont financés par les administrations publiques ou les ISBLM, mais sont fournis aux ménages sous la forme de transferts sociaux en nature.

Dépense de consommation finale (P.3)

3.94 Définition : la dépense de consommation finale (P.3) recouvre les dépenses consacrées par les unités institutionnelles résidentes à l’acquisition de biens ou de services qui sont utilisés pour la satisfaction directe des besoins individuels ou collectifs des membres de la communauté.

3.95 La dépense de consommation finale des ménages inclut les cas suivants :

- a) les services de logement produits par les propriétaires-occupants;

- b) les revenus en nature, tels :

- 1) les biens et services reçus par les salariés au titre de rémunération en nature;

- 2) les biens ou services produits par des entreprises non constituées en sociétés appartenant à des ménages qui sont conservés à des fins de consommation par les membres de ces ménages. À titre d’exemple, on peut citer la nourriture et les autres produits agricoles, les services de logement produits par les propriétaires-occupants et les services résultant de l’emploi de personnel rémunéré par les ménages (domestiques, cuisiniers, jardiniers, chauffeurs, etc.);

- c) certains biens ne faisant pas partie de la

consommation intermédiaire, notamment :

- 1) les matériaux utilisés pour les petites réparations et la décoration intérieure des logements effectuées tant par les locataires que par les propriétaires;

- 2) les matériaux utilisés pour la réparation et l’entretien de biens de consommation durables, y compris les véhicules;

- d) des biens qui ne font pas partie de la formation de capital, en particulier des biens de consommation durables, mais dont la durée de vie s’étale sur plusieurs périodes comptables; est inclus le transfert de la propriété de certains biens durables d’une entreprise à un ménage;

- e) les services financiers directement facturés et la partie des SIFIM utilisée à des fins de consommation finale par les ménages;

- f) les services d’assurance à concurrence du montant du service implicite;

- g) les services des fonds de pension à concurrence du montant du service implicite;

- h) les paiements effectués par les ménages en vue de l’obtention de licences, permis, etc., qui sont considérés comme des achats de services (voir points 4.79 et 4.80);

- i) l’achat d’une production à un prix économiquement non significatif, comme un droit d’entrée dans un musée.

3.96 La dépense de consommation finale des ménages exclut :