Le Système européen des comptes SEC 2010

CHAPITRE 20 Les comptes des administrations publiques

Introduction

20.01 Les activités des administrations publiques sont présentées séparément de celles du reste de l’économie car les pouvoirs, les motivations et les fonctions des administrations publiques sont différents de ceux des autres secteurs. Le présent chapitre porte sur les comptes des administrations publiques ainsi que sur une présentation en statistiques de finances publiques (SFP), qui donne une image intégrée des activités économiques des administrations publiques: recettes, dépenses, déficit/excédent, financement, autres flux économiques et compte de patrimoine.

20.02 Les administrations publiques ont le pouvoir de lever des impôts et d’autres prélèvements obligatoires et de faire adopter des lois qui ont un impact sur le comportement des unités économiques. Les principales fonctions économiques des administrations publiques sont les suivantes :

- a) fournir des biens et des services à la communauté, à des fins de consommation collective (administration des affaires publiques, défense et application de la loi, par exemple) ou individuelle (notamment enseignement, santé, loisirs et services culturels), et en assurer le financement par la fiscalité ou d’autres recettes;

- b) redistribuer le revenu et la richesse au moyen de paiements de transfert (impôts et prestations sociales);

- c) s’engager dans d’autres types de production non marchande.

20.03 La présentation SFP des activités économiques des administrations publiques couvre la séquence normale des comptes d’une façon plus adaptée aux besoins des analystes financiers et des décideurs politiques. La présentation des SFP utilise des agrégats et des soldes comptables définis selon les concepts, les définitions, les classifications et les règles de comptabilisation du SEC, afin qu’ils soient mesurés de façon cohérente par rapport à d’autres variables macroéconomiques et de la même manière que dans d’autres pays. Des éléments tels que l’épargne et la capacité ou le besoin de financement sont déjà disponibles dans la séquence des comptes. D’autres, comme le total des recettes, le total des dépenses, les prélèvements obligatoires et la dette totale, n’apparaissent pas explicitement.

20.04 La section «Questions comptables concernant les administrations publiques» contient des règles supplémentaires portant sur des questions plus complexes de classement et de mesure pour le secteur des administrations publiques.

Définition du secteur des administrations publiques

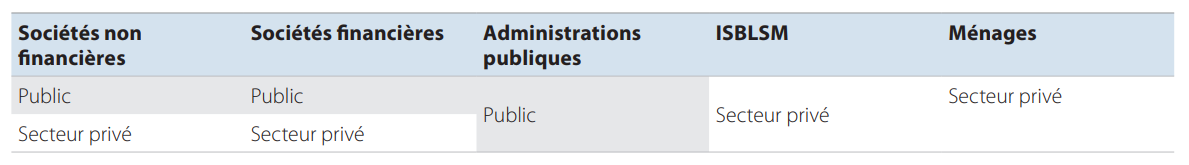

20.05 Le secteur des administrations publiques (S.13) comprend toutes les unités d’administration publique et toutes les institutions sans but lucratif (ISBL) non marchandes qui se trouvent sous le contrôle d’unités d’administration publique. Il inclut également d’autres producteurs non marchands, identifiés aux points 20.18 à 20.39.

20.06 Les administrations publiques sont des entités juridiques, instituées par décision politique, qui exercent un pouvoir législatif, judiciaire ou exécutif sur d’autres unités institutionnelles dans un espace donné. Leurs principales fonctions consistent à fournir des biens et des services à la collectivité et aux ménages sur une base non marchande, ainsi qu’à redistribuer le revenu et la richesse.

20.07 Une unité d’administration publique a normalement le pouvoir de lever des fonds par le biais de transferts obligatoires provenant d’autres unités institutionnelles. Afin de répondre aux critères fondamentaux qui qualifient une unité institutionnelle, une unité d’administration publique doit disposer de ressources financières propres, obtenues par le biais de revenus provenant d’autres unités ou reçues d’autres unités d’administration publique sous forme de transferts, et avoir le pouvoir de dépenser ces ressources pour atteindre les objectifs de sa politique. Elle doit également pouvoir emprunter des fonds en son nom propre.

Identification des unités au sein des administrations publiques

Unités d’administration publique

20.08 Dans tous les pays, il existe une entité centrale, en particulier à l’intérieur de l’administration centrale, qui exerce les pouvoirs exécutif, législatif et judiciaire au niveau national. Ses recettes et ses dépenses sont directement réglementées et contrôlées par un ministère des finances ou un organe équivalent au moyen d’un budget général approuvé par le Parlement. Malgré sa taille et sa diversité, cette entité est généralement considérée comme une unité institutionnelle unique. Les ministères, les agences, les conseils administratifs, les commissions, les autorités judiciaires et les organes législatifs font partie de cette unité principale de l’administration publique centrale. Les différents ministères présents en son sein ne sont pas considérés comme des unités institutionnelles distinctes car ils ne disposent pas du pouvoir requis pour détenir des actifs, contracter des engagements ou effectuer des opérations de leur propre chef.

20.09 Les sous-secteurs des administrations publiques (notamment les administrations d’États fédérés et les administrations locales) peuvent inclure de telles unités principales d’administration publique visées au point 20.08, chacune étant liée à un niveau administratif et une zone géographique déterminés.

20.10 Outre cette unité principale, il existe des entités d’administration publique possédant une identité juridique distincte et jouissant d’une large autonomie, libres de déterminer le volume et la composition de leurs dépenses et de disposer d’une source directe de revenu sous forme d’impôts affectés. Ces entités sont souvent créées pour exercer des fonctions particulières, comme la construction de routes ou la production de services non marchands de santé, d’enseignement ou de recherche. Ces entités sont considérées comme étant des unités d’administration publique distinctes si elles tiennent une comptabilité complète, possèdent des biens ou des actifs en leur nom propre, s’engagent dans des activités non marchandes pour lesquelles elles sont redevables en droit et peuvent contracter des dettes et conclure des contrats de leur propre chef. Ces entités (pouvant aussi inclure des institutions sans but lucratif contrôlées par une administration publique) sont qualifiées d’«unités extrabudgétaires», parce qu’elles disposent de budgets distincts et reçoivent d’importants transferts provenant du budget central, et que leurs sources principales de financement sont complétées par leurs propres sources de revenus, qui n’entrent pas dans le cadre budgétaire central. Ces unités extrabudgétaires sont classées dans le secteur des administrations publiques, sauf s’il s’agit de producteurs majoritairement marchands contrôlés par une autre unité d’administration publique.

20.11 Le budget général de n’importe quel niveau d’administration publique peut inclure des entreprises non constituées en sociétés qui sont des producteurs marchands et des quasi-sociétés. Si elles répondent aux critères pour être considérées comme des unités institutionnelles, ces entreprises ne sont pas considérées comme faisant partie des administrations publiques, mais sont classées dans le secteur des sociétés non financières ou financières.

20.12 Les administrations de sécurité sociale sont des unités d’administration publique consacrées à la gestion des régimes de sécurité sociale. Les régimes de sécurité sociale sont des systèmes d’assurance sociale qui couvrent l’ensemble ou une grande partie de la collectivité et qui sont imposés et contrôlés par les administrations publiques. Une administration de sécurité sociale est une unité institutionnelle, à condition d’avoir une organisation distincte des autres activités des unités d’administration publique, de détenir des actifs et des passifs séparément de ces dernières et d’effectuer des opérations financières pour son propre compte.

ISBL classées dans le secteur des administrations publiques

20.13 Les institutions sans but lucratif (ISBL) qui sont des producteurs non marchands et qui sont contrôlées par une unité d’administration publique sont des unités du secteur des administrations publiques.

20.14 Les pouvoirs publics peuvent choisir de recourir à des ISBL plutôt qu’aux agences gouvernementales pour mener les politiques publiques, car les ISBL sont perçues comme des entités moins soumises aux pressions politiques, plus autonomes et plus objectives. C’est ainsi que la recherche et développement ou la définition et la révision périodique des normes dans des domaines tels que la santé, la sécurité, l’environnement et l’enseignement sont des secteurs dans lesquels les ISBL peuvent se révéler plus efficaces que les agences gouvernementales.

20.15 Le contrôle d’une ISBL est défini comme le pouvoir de déterminer sa politique générale ou son programme. La seule intervention publique sous forme de réglementation générale s’appliquant à toutes les unités dans un même domaine d’activité n’est pas pertinente pour décider que l’administration publique exerce son contrôle sur une unité individuelle. Les cinq indicateurs de contrôle suivants doivent être pris en compte pour déterminer si une ISBL est sous contrôle public :

- a) nomination des responsables;

- b) autres dispositions de l’instrument de base (obligations figurant dans les statuts de l’ISBL, par exemple);

- c) accords contractuels;

- d) degré de financement;

- e) exposition aux risques.

Un indicateur unique peut être suffisant pour établir un contrôle. Cependant, si une ISBL principalement financée par une administration publique reste capable de déterminer, d’une manière significative, sa politique ou son programme en respectant les autres critères, elle ne serait pas alors considérée comme étant sous le contrôle de l’administration publique. Dans la plupart des cas, c’est un ensemble d’indicateurs qui indiquera l’existence d’un contrôle. Ce type de décision implique, par nature, une part de jugement.

20.16 Le caractère non marchand d’une ISBL est déterminé de la même manière que pour les autres unités des administration publiques.

Autres unités des administrations publiques

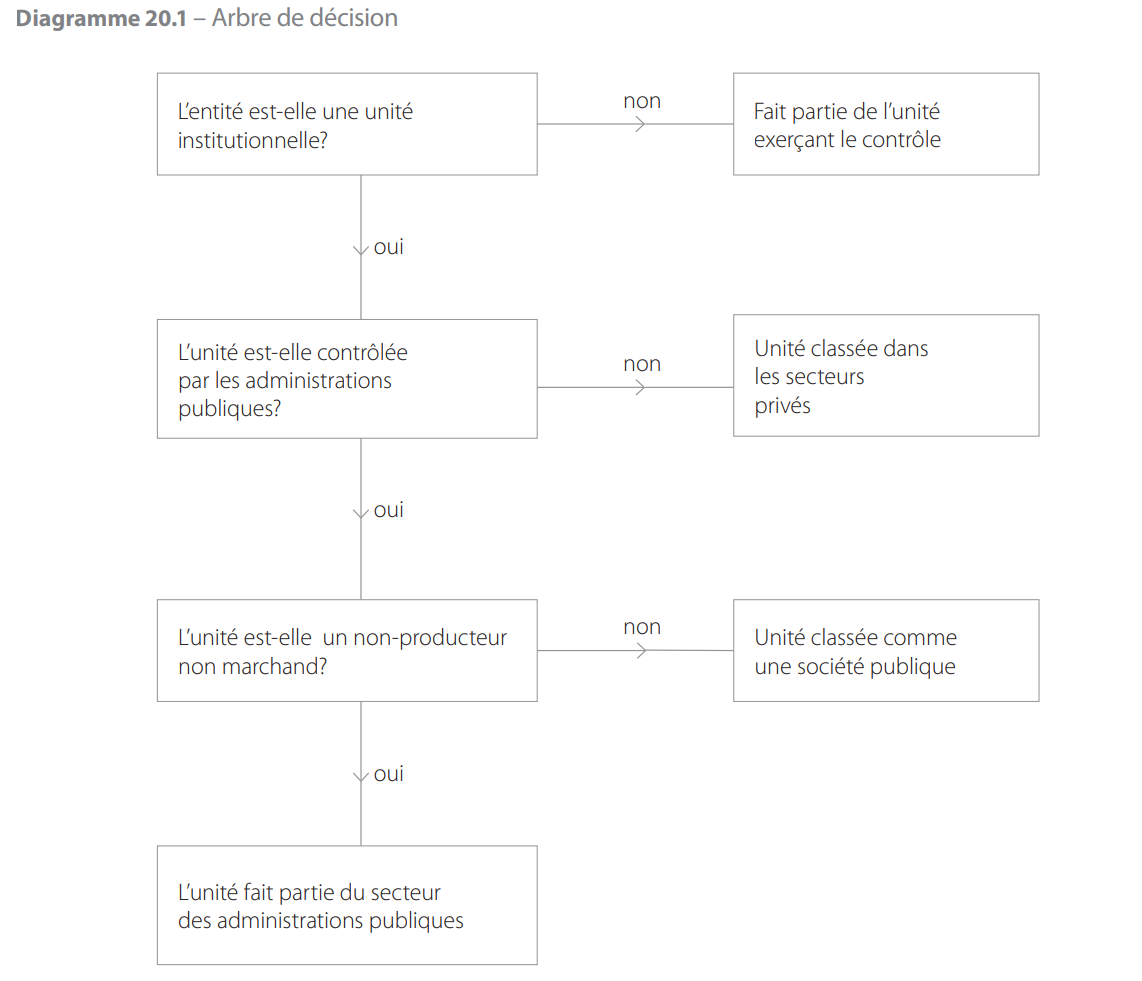

20.17 Il peut être difficile d’opter pour telle ou telle classification des producteurs de biens et de services qui opèrent sous l’influence des unités d’administration publique. Les options possibles consistent à les classer dans le secteur des administrations publiques ou, si elles remplissent les critères applicables aux unités institutionnelles, à les considérer comme des sociétés publiques. Dans de tels cas, on utilise l’arbre de décision décrit ci-après.

Contrôle public

20.18 Le contrôle exercé sur une entité correspond au pouvoir de déterminer sa politique générale ou son programme. Pour déterminer l’existence d’un contrôle exercé par les pouvoirs publics, les critères employés sont ceux qui se rapportent au cas des sociétés susceptibles d’être des sociétés publiques (point 2.32).

Distinction entre marchand et non marchand

Notion de prix économiquement significatifs

20.19 Les producteurs non marchands fournissent la totalité ou l’essentiel de leur production à d’autres, gratuitement ou à des prix économiquement non significatifs. Les prix économiquement significatifs sont des prix ayant une influence substantielle sur les quantités de produits que les producteurs sont disposés à offrir et sur les quantités que les acquéreurs souhaitent acheter. Il s’agit du critère utilisé pour classer la production et les producteurs dans le secteur marchand ou non marchand, permettant ainsi de déterminer si une unité institutionnelle dans laquelle les pouvoirs publics disposent d’une participation de contrôle doit être désignée comme un producteur non marchand, auquel cas elle sera classée dans le secteur des administrations publiques, ou comme un producteur marchand, auquel cas elle sera considérée comme une société publique.

20.20 Bien que l’évaluation permettant de savoir si un prix est économiquement significatif soit réalisée au niveau de chaque production individuellement, le critère qui détermine le caractère marchand ou non marchand d’une unité est appliqué au niveau de l’unité elle-même.

20.21 Il est présumé que les prix sont économiquement significatifs lorsque les producteurs sont des sociétés privées. En revanche, en présence d’un contrôle public, les prix de l’unité peuvent être fixés ou modifiés pour les besoins des politiques publiques, et il pourra alors être plus difficile de déterminer si les prix sont économiquement significatifs. Les sociétés publiques sont souvent établies par les administrations publiques dans le but de fournir des biens et des services que le marché ne produirait pas dans les quantités ou aux prix requis par les politiques publiques. Pour ces unités publiques qui bénéficient du soutien des administrations publiques, les ventes peuvent être suffisantes pour couvrir une grande part de leurs coûts, mais leur réaction aux forces du marché sera différente de celle des sociétés privées.

20.22 Dans le but d’analyser la différence entre un producteur marchand et un producteur non marchand, par rapport à l’évolution des conditions du marché, il est utile de préciser quelles sont les unités qui consomment les biens et les services concernés et si le producteur en est le seul fournisseur ou s’il se trouve en situation de réelle concurrence sur le marché.

Critères relatifs à l’acheteur de la production d’un producteur public

Production vendue principalement aux sociétés et aux ménages

20.23 Des prix économiquement significatifs sont normalement constatés lorsque les deux conditions essentielles suivantes sont réunies :

- 1) le producteur est incité à ajuster l’offre avec l’objectif de réaliser un profit à long terme ou, au moins, de couvrir avec les ventes son capital et ses autres coûts de production (y compris la consommation de capital fixe);

- 2) les consommateurs sont libres de faire leur choix sur la base des prix facturés.

Production vendue exclusivement aux administrations publiques

20.24 Certains services sont généralement requis en tant que services auxiliaires. Il s’agit d’activités telles que les transports, le financement et les investissements, les achats, la vente, le marketing, les services informatiques, les communications, le nettoyage et l’entretien. Une unité qui fournit ce type de services exclusivement à son unité mère ou à d’autres unités à l’intérieur du même groupe d’unités est une unité auxiliaire. Il ne s’agit pas d’une unité institutionnelle distincte et elle est classée avec son unité mère. Les unités auxiliaires fournissent la totalité de leur production à leurs propriétaires en vue d’une utilisation comme consommation intermédiaire ou formation brute de capital fixe.

20.25 Si un producteur public vend exclusivement aux administrations publiques et qu’il est le seul fournisseur de ses services, il est présumé être un producteur non marchand, sauf s’il se trouve en situation de concurrence avec un producteur privé. Un exemple typique concerne la réponse à un appel d’offres lancé par les pouvoirs publics dans des conditions commerciales, les paiements effectués par les administrations publiques étant par conséquent liés uniquement aux services fournis.

20.26 Si un producteur public est un fournisseur parmi d’autres pour les administrations publiques, il est considéré comme un producteur marchand dès lors qu’il se trouve en situation de concurrence avec d’autres producteurs sur le marché et que ses prix répondent aux critères généraux des prix économiquement significatifs, comme indiqué aux points 20.19 à 20.22.

Production vendue aux administrations publiques et à des tiers

20.27 Si un producteur public est le seul fournisseur de ses services, il est présumé être un producteur marchand dès lors que ses ventes à des unités qui ne font pas partie des administrations publiques représentent plus de la moitié de sa production totale ou que ses ventes aux administrations publiques répondent aux conditions liées aux appels d’offres indiquées au point 20.25.

20.28 S’il existe plusieurs fournisseurs, un producteur public est un producteur marchand s’il se trouve en situation de concurrence avec les autres producteurs en répondant à un appel d’offres lancé par les pouvoirs publics.

Le test marchand/non marchand

20.29 La classification sectorielle des unités d’administration publique au sens strict engagées dans la production de biens et services non marchands et/ ou dans la redistribution du revenu et de la richesse ne soulève pas de difficulté.

Pour les autres producteurs opérant sous le contrôle d’une administration publique, une évaluation de leur activité et de leurs ressources est nécessaire. Afin de décider si ce sont des unités marchandes, vendant à des prix économiquement significatifs, les critères décrits aux points 20.19 à 20.28 doivent être examinés. En résumé, les conditions sont les suivantes :

- a) le producteur est une unité institutionnelle (condition nécessaire, voir également l’arbre de décision au point 20.17);

- b) le producteur ne se consacre pas à la production de services auxiliaires;

- c) le producteur n’est pas le seul fournisseur de biens et services à l’administration publique ou, s’il l’est, il a des concurrents;

- d) le producteur est incité à ajuster son offre pour développer une activité profitable et viable, à opérer dans des conditions de marché et à remplir ses obligations financières.

La capacité à développer une activité marchande sera vérifiée en particulier par le critère quantitatif habituel (le critère des 50 %), reposant sur le ratio des ventes aux coûts de production (définis aux points 20.30 et 20.31). Pour être un producteur marchand, l’unité publique doit couvrir au moins 50 % de ses coûts par ses ventes au cours d’une période continue de plusieurs années.

20.30 Pour le test marchand/non marchand, les ventes de biens et de services correspondent aux recettes des ventes, c’est-à-dire à la production marchande (P.11) augmentée, le cas échéant, des paiements au titre de la production non marchande (P.131).

La production pour compte propre n’est pas considérée comme faisant partie des ventes dans ce contexte. Les ventes excluent également tous les paiements reçus des administrations publiques, sauf si ceux-ci sont aussi accordés aux autres producteurs qui exercent la même activité.

20.31 Les coûts de production correspondent à la somme de la consommation intermédiaire, de la rémunération des salariés, de la consommation de capital fixe et des autres impôts sur la production. Aux fins du test marchand/non marchand, les coûts de production sont augmentés de la charge d’intérêts nette et diminués, le cas échéant, de la valeur de toute production imputée, notamment la production pour compte propre. Les subventions sur la production ne sont pas déduites.

L’intermédiation financière et le domaine des administrations publiques

20.32 Le cas des unités engagées dans des activités financières nécessite une considération particulière. L’intermédiation financière est l’activité par laquelle des unités acquièrent des actifs financiers et, simultanément, contractent des engagements en leur nom propre par le biais d’opérations financières.

20.33 Un intermédiaire financier s’expose lui-même au risque en souscrivant des engagements en son nom propre. Si, par exemple, une unité financière publique gère des actifs mais ne s’expose pas ellemême au risque en souscrivant des engagements pour son propre compte, elle n’est pas considérée comme un intermédiaire financier et elle est classée dans le secteur des administrations publiques plutôt que dans celui des sociétés financières.

20.34 Appliquer le critère quantitatif du test marchand/ non marchand aux sociétés publiques engagées dans l’intermédiation financière ou dans la gestion d’actifs n’est généralement pas pertinent, car leurs ressources proviennent à la fois de revenus de la propriété et de gains de détention.

Cas particuliers

Têtes de groupe public

20.35 Les têtes de groupe public sont des entités dont la fonction principale consiste à exercer le contrôle et la direction d’un groupe de filiales placées sous le contrôle d’une unité d’administration publique. On distingue deux cas :

- a) dans la mesure où la tête de groupe public est une unité institutionnelle et est engagée dans la gestion de producteurs marchands, elle est classée en fonction de l’activité principale du groupe, à savoir dans le secteur S.11 si l’activité principale vise à produire des biens et des services non financiers ou dans le secteur S.12 si le groupe produit principalement des services financiers (voir aussi points 2.23 et 2.59);

- b) si la tête de groupe public n’est pas une unité institutionnelle (elle est alors assimilable à une simple «coquille») et si elle agit comme un agent des administrations publiques à des fins de politique générale, telles que la canalisation de fonds entre les filiales ou l’organisation de la privatisation ou de la défaisance, elle est classée dans le secteur des administrations publiques.

20.36 Les termes «tête de groupe public» employés ici désignent des unités qui sont également connues sous la dénomination «sociétés holding publiques».

20.37 Les filiales faisant partie du groupe qui exercent des activités de production et disposent d’une comptabilité complète sont considérées comme des unités institutionnelles, même si elles ont cédé une partie de leur autonomie de décision à l’organisation centrale (voir point 2.13). Le test marchand/non marchand est appliqué aux unités individuelles. Il peut ainsi arriver qu’une filiale se distingue des autres et soit reconnue comme non marchande et donc classée dans le secteur des administrations publiques.

Fonds de pension

20.38 Les régimes de pension des employeurs sont des systèmes mis en place dans le but de verser des prestations de retraite à leurs affiliés, sur la base d’une relation contractuelle entre employeur et salarié. Ces systèmes peuvent être des régimes avec constitution de réserves, sans constitution de réserves ou avec constitution partielle de réserves.

20.39 Un régime à cotisations définies avec constitution de réserves, mis en place par une unité d’administration publique, mais sans garantie des administrations publiques concernant le niveau des pensions dues et avec un niveau des pensions incertain car dépendant de la performance des actifs, n’est pas considéré comme un régime de sécurité sociale. Par conséquent, l’unité identifiée comme celle qui gère le régime, de même que le fonds en lui-même (s’il s’agit d’une unité institutionnelle distincte), sont considérés comme des sociétés financières, classées dans le sous-secteur des sociétés d’assurance et des fonds de pension.

Quasi-sociétés

20.40 Les quasi-sociétés sont des entreprises non constituées en sociétés qui fonctionnent comme si elles étaient des sociétés. Les quasi-sociétés sont traitées comme des sociétés, c’est-à-dire comme des unités institutionnelles distinctes des unités auxquelles elles appartiennent, en raison de leur comportement économique et financier différent.

Ainsi, les établissements marchands contrôlés par les unités d’administration publique et considérés comme des quasi-sociétés publiques sont regroupés avec les sociétés dans le secteur des sociétés non financières ou dans le secteur des sociétés financières.

20.41 Un établissement public ou un groupe d’établissements publics engagés dans le même type de production sous une direction commune est considéré comme une quasi-société publique :

- a) s’il fait payer, pour ses produits, des prix économiquement significatifs;

- b) s’il est censé être autonome dans ses décisions;

- c) s’il tient une comptabilité complète, qui permet d’identifier et de calculer séparément son solde d’exploitation, son épargne et la valeur de ses actifs et passifs, ou bien s’il lui est possible d’établir une telle comptabilité complète.

20.42 Le montant du revenu prélevé sur une quasi-société au cours d’une période comptable donnée est fixé par le propriétaire. Ce prélèvement équivaut au paiement d’un dividende par une société à ses actionnaires. Le montant des bénéfices conservés au sein de la quasi-société est déterminé selon le montant du revenu prélevé. Le propriétaire peut investir plus de capital dans l’entreprise ou bien en retirer en cédant certains de ses actifs; ces flux de capital doivent aussi pouvoir être identifiés dans les comptes chaque fois qu’ils ont lieu. Les flux d’investissements et de revenus de la propriété dans la quasi-société sont enregistrés de la même façon que les flux similaires dans les sociétés. Les aides à l’investissement sont notamment enregistrées comme des transferts en capital.

20.43 Les entités de production qui ne sont pas considérées comme des quasi-sociétés restent intégrées dans les unités d’administration publique auxquelles elles appartiennent. Bien que les unités d’administration publique se composent majoritairement de producteurs non marchands, des établissements marchands peuvent exister au sein d’une unité d’administration publique. Les ventes de ces établissements marchands s’ajoutent aux ventes résiduelles, qui représentent une production secondaire vendue par des établissements non marchands à des prix économiquement significatifs. Par conséquent, une unité d’administration publique peut très bien enregistrer un excédent net d’exploitation qui n’est pas égal à zéro et qui correspond à l’excédent net d’exploitation généré par les établissements marchands.

Agences de restructuration

20.44 Certaines unités publiques sont impliquées dans la restructuration de sociétés, qui peuvent ou non être contrôlées par les administrations publiques. Ces agences de restructuration peuvent être des unités publiques créées de longue date ou des organismes spécialement mis en place à cette fin. Les administrations publiques financent la restructuration de différentes façons, soit directement par des injections de capital (transferts en capital, crédits ou prises de participations), soit indirectement en octroyant des garanties. Les principaux critères de classement sectoriel de ces agences de restructuration sont la question de savoir si ces entités sont des intermédiaires financiers, le caractère marchand de leur activité principale ainsi que le degré de risque assumé par l’agence publique. Dans de nombreux cas, ce degré de risque est faible, en raison du fait que l’agence de restructuration opère avec un soutien financier public et pour le compte des pouvoirs publics. Les agences de restructuration peuvent gérer des opérations de privatisation ou de défaisance.

Agences de privatisation

20.45 Le premier type d’agence de restructuration a vocation à gérer la privatisation d’unités du secteur public. On distingue deux cas :

- a) l’unité de restructuration, quel que soit son statut juridique, agit comme un agent direct des pouvoirs publics ou a une durée de vie limitée. Sa principale fonction est de redistribuer le revenu et la richesse nationale, en canalisant les fonds d’une unité à l’autre. L’unité de restructuration est alors classée dans le secteur des administrations publiques;

- b) l’unité de restructuration est une société holding qui contrôle et gère un groupe de filiales et consacre seulement une petite partie de son activité à diriger la privatisation et à canaliser des fonds d’une filiale à l’autre pour le compte des pouvoirs publics et à des fins de politique générale. L’unité est classée comme une société, et les éventuelles opérations effectuées pour le compte des pouvoirs publics doivent être reclassées via les administrations publiques.

Structures de défaisance

20.46 L’autre type d’agence de restructuration s’occupe des actifs dépréciés et peut être mis en place dans le contexte d’une crise bancaire ou financière. Ces agences sont appelées «structures de défaisance» ou «banques poubelles» («bad banks»). Une telle agence de restructuration doit être classée en fonction du degré de risque auquel elle s’expose et au vu du niveau de soutien financier des administrations publiques.

Dans les cas les plus courants, l’agence de restructuration achète des actifs au-dessus des prix du marché avec le soutien financier direct ou indirect des pouvoirs publics. Le résultat de ses activités est une redistribution du revenu et de la richesse nationale. Dans la mesure où la structure de défaisance ne s’expose pas elle-même au risque, elle est classée dans le secteur des administrations publiques.

Entités à vocation spéciale

20.47 Les entités à vocation spéciale (EVS) («special purpose entities») peuvent être mises en place par des administrations publiques ou par des entités privées pour des raisons de commodité financière. Les EVS peuvent être impliquées dans des opérations fiscales, y compris la titrisation d’actifs, l’emprunt pour le compte des pouvoirs publics, etc. Ces EVS ne sont pas des unités institutionnelles distinctes si elles sont résidentes. Ces entités sont classées en fonction de l’activité principale du propriétaire, et les EVS qui réalisent des opérations fiscales sont classées dans le secteur des administrations publiques.

20.48 Les EVS non résidentes sont considérées comme des unités institutionnelles distinctes. Tous les flux et positions de stocks entre les administrations publiques et l’EVS non résidente sont enregistrés dans les comptes des administrations publiques et de l’EVS. En outre, lorsque ces EVS non résidentes souscrivent des emprunts publics ou engagent des dépenses publiques à l’étranger, même si aucun flux n’est enregistré entre les administrations publiques et l’EVS en liaison avec ces activités budgétaires, les opérations sont imputées dans les comptes des administrations publiques et de l’entité non résidente, afin de refléter les activités budgétaires des administrations publiques. Si une EVS non résidente s’engage dans une opération de titrisation sans vente d’actifs, l’opération est traitée comme une opération d’emprunt des administrations publiques. La substance économique de cette opération est prise en compte en imputant un emprunt des administrations publiques auprès de l’EVS non résidente à concurrence de la même valeur; simultanément, l’EVS contracte un passif auprès du créancier étranger.

Coentreprises («joint-ventures»)

20.49 De nombreuses unités publiques passent des accords avec des entités privées ou d’autres unités publiques pour mener conjointement diverses activités. Ces activités peuvent avoir pour résultat une production marchande ou non marchande. Les opérations conjointes peuvent, en gros, être structurées selon l’un des trois modes suivants: unités contrôlées conjointement, appelées ici «coentreprises» ou «joint-ventures», opérations contrôlées conjointement et actifs contrôlés conjointement.

20.50 Une coentreprise implique l’établissement d’une société, d’un partenariat ou d’une autre unité institutionnelle dans laquelle chaque partie exerce un contrôle conjoint sur les activités de l’unité. En tant qu’unité institutionnelle, la coentreprise peut passer des contrats en son propre nom et lever des fonds pour ses propres besoins. Une coentreprise tient ses propres comptes.

20.51 En temps normal, le pourcentage correspondant à la part détenue est suffisant pour déterminer la nature du contrôle. Si chaque propriétaire détient un pourcentage égal de la coentreprise, d’autres indicateurs de contrôle doivent être pris en considération.

20.52 Les unités publiques peuvent également conclure des accords d’exploitation conjointe qui ne sont pas gérés par des unités institutionnelles distinctes. Dans ce cas, il n’existe aucune unité à classer, mais il convient de veiller à ce que la propriété des actifs soit correctement enregistrée et que les accords de partage des recettes et des dépenses soient établis conformément aux dispositions du contrat qui régit l’exploitation conjointe. Par exemple, deux unités peuvent se mettre d’accord sur la responsabilité des différentes étapes d’un processus de production conjoint, ou bien une unité peut détenir un actif ou un ensemble d’actifs liés, mais les deux unités conviennent de partager les recettes et les dépenses.

Organismes régulateurs du marché

20.53 Les organismes publics actifs dans le domaine de l’agriculture exercent deux types d’activité :

- a) acheter, stocker et vendre des produits agricoles et alimentaires sur le marché; ou

- b) faire office, à titre principal ou exclusif, de distributeur de subventions ou d’autres transferts aux producteurs.

Dans le premier cas, puisque l’unité institutionnelle agit comme un producteur marchand, elle est classée dans le secteur des sociétés non financières (S.11). Dans le second cas, l’unité institutionnelle est classée dans le secteur des administrations publiques (S.13).

20.54 Lorsque l’organisme régulateur du marché exerce les deux activités décrites au point 20.53, il est divisé en deux unités institutionnelles, en fonction de l’activité principale, la première étant classée dans le secteur des sociétés non financières (S.11) et la seconde dans le secteur des administrations publiques (S.13). Si une telle séparation pose problème, l’une des solutions conventionnelles consiste à adapter le test de classement sectoriel habituel en appliquant un critère «d’activité principale» sur la base des coûts. Si les coûts de l’unité sont très largement liés à l’activité de régulation du marché, l’unité est classée dans le secteur des sociétés non financières. Un seuil de 80 % pour le rapport des coûts sur les ventes est recommandé. Si le rapport entre les coûts et les ventes associés à l’activité de régulation est inférieur à ce seuil, l’unité est classée dans le secteur des administrations publiques (S.13).

Autorités supranationales

20.55 Certains pays sont partie à un accord institutionnel en vertu duquel ils participent à une autorité supranationale. Un tel accord implique normalement des transferts monétaires entre les pays membres et l’autorité supranationale et inversement.

L’autorité supranationale s’engage également dans une production non marchande. Dans les comptes nationaux des pays membres, les autorités supranationales sont des unités institutionnelles non résidentes qui sont classées dans un sous-secteur spécifique du reste du monde.

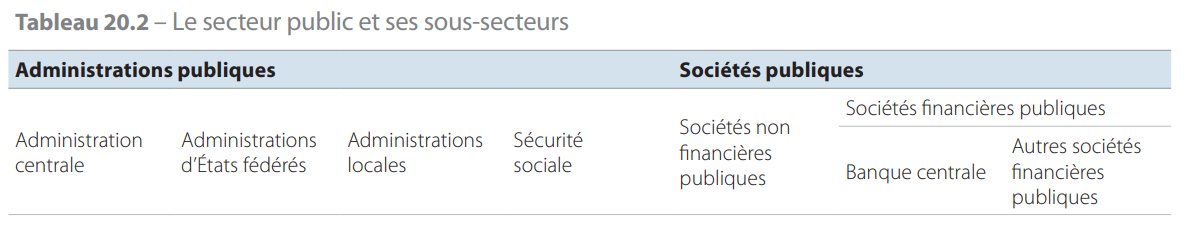

Les sous-secteurs des administrations publiques

20.56 En fonction de l’organisation administrative et juridique, il existe en général plusieurs niveaux d’administration publique dans un pays. Le chapitre 2 décrit trois niveaux d’administration, à savoir l’administration centrale, les administrations d’États fédérés (ou administrations régionales) et les administrations locales, avec un sous-secteur pour chaque niveau. Outre ces niveaux administratifs, l’existence d’un système de sécurité sociale, la place qu’il occupe et son rôle dans la politique budgétaire nécessitent que des statistiques soient établies pour l’ensemble des unités de sécurité sociale, en tant que quatrième sous-secteur distinct des administrations publiques. Tous les pays ne sont pas dotés de tous ces niveaux: certains ont seulement une administration centrale ou une administration centrale et un seul autre niveau inférieur. Dans les pays qui disposent de plus de trois niveaux, les différentes unités doivent toutes être classées dans l’un des niveaux décrits ci-dessus.

Administration centrale

20.57 Le sous-secteur de l’administration centrale (à l’exclusion de la sécurité sociale) (S.1311) se compose de toutes les unités d’administration publique ayant une sphère de compétence nationale, à l’exception des unités de sécurité sociale. Le pouvoir politique de l’administration centrale d’un pays s’étend sur la totalité du territoire national. L’administration centrale a le pouvoir de lever des impôts sur toutes les unités institutionnelles, résidentes et non résidentes, qui ont des activités économiques dans le pays. En règle générale, l’administration centrale est responsable de la prestation de services collectifs au profit de la population dans son ensemble (défense nationale, relations avec les autres pays, ordre et sécurité publics, par exemple), ainsi que de la régulation du système social et économique du pays. Elle peut, en outre, engager des dépenses pour fournir des services qui, comme l’enseignement ou la santé, profitent principalement aux ménages pris individuellement, et elle peut effectuer des transferts vers d’autres unités institutionnelles, y compris d’autres niveaux administratifs.

20.58 L’établissement de statistiques pour l’administration centrale est important en raison du rôle particulier que celle-ci joue dans l’analyse des politiques économiques. C’est principalement par l’intermédiaire de l’administration centrale que la politique budgétaire influe sur les pressions inflationnistes ou déflationnistes au sein de l’économie. En général, c’est au niveau de l’administration centrale qu’un organe de décision formule et applique les politiques axées sur des objectifs économiques nationaux.

20.59 Dans la plupart des pays, l’administration centrale constitue un sous-secteur vaste et complexe. Elle se compose, en général, d’un noyau central de services ou de ministères qui constituent une seule unité institutionnelle, ainsi que de divers organismes opérant sous le contrôle de l’administration centrale, mais possédant une identité juridique propre et une autonomie suffisante pour former des unités d’administration centrale supplémentaires.

20.60 Ce noyau central correspond à l’État central ou fédéral et est ici désigné par le terme d’administration centrale budgétaire, ce qui souligne le fait que le «budget» représente un élément essentiel de ses principaux états financiers. Cela laisse supposer que le budget fournit une délimitation implicite de cette unité institutionnelle sous-jacente de l’administration centrale. Cette unité, parfois désignée par le terme d’«État», ne doit pas être confondue avec la notion d’administration d’États fédérés, comme les provinces, Länder, cantons, républiques, préfectures ou régions administratives existant dans un système fédéral de gouvernement. Lors de l’établissement de la séquence complète des comptes de l’administration centrale budgétaire, il s’avère souvent judicieux d’inclure les activités des fonds extrabudgétaires, quand ceux-ci ne sont pas des unités institutionnelles, ainsi que, de manière générale, toutes les opérations du Trésor qui ne figurent pas dans le budget.

20.61 L’autre composante de l’administration centrale regroupe les autres organismes d’administration centrale, également appelés unités extrabudgétaires, qui comprennent les agences ou entités extrabudgétaires qui remplissent les critères qualifiant les unités institutionnelles, les entreprises publiques non marchandes dotées de la personnalité juridique et les ISBL non marchandes sous contrôle public.

20.62 L’administration centrale peut être scindée en deux composantes: l’administration centrale budgétaire (État central ou fédéral) et les organismes divers d’administration centrale. Cette scission est une question d’appréciation et peut être influencée par des considérations pratiques. L’un des critères importants est la couverture institutionnelle du «budget». Toutefois, la composition exacte doit être connue avec précision et convenue entre les statisticiens au niveau national, de manière à renforcer la cohérence des données sources. La capacité à établir une séquence complète de comptes pour ces deux «sous-secteurs» de l’administration centrale est importante pour évaluer la qualité des données.

Administrations d’États fédérés

20.63 Le sous-secteur des administrations d’États fédérés (à l’exclusion de la sécurité sociale) (S.1312) se compose de toutes les unités d’administration publique d’un système fédéral de gouvernement dont la sphère de compétence couvre un État fédéré ou une région, à l’exception éventuellement des unités de sécurité sociale. Un État fédéré représente la zone géographique la plus étendue pouvant constituer une subdivision politique ou administrative du pays. Ces zones sont aussi désignées par des termes tels que provinces, Länder, cantons, républiques ou régions administratives. Elles jouissent toutes du niveau de pouvoir suffisant requis dans un système fédéral de gouvernement. Les pouvoirs exécutif, législatif et judiciaire des administrations d’États fédérés s’étendent sur tout le territoire d’un État fédéré donné, lequel inclut généralement de nombreuses localités, mais ils ne s’étendent pas aux autres États fédérés. Les administrations d’États fédérés n’existent pas dans un grand nombre de pays. Dans les pays qui fonctionnent selon le système fédéral, il arrive que les administrations des États fédérés aient des pouvoirs et des responsabilités considérables, ce qui justifie alors l’élaboration d’un compte du sous-secteur des administrations d’États fédérés.

20.64 Une administration d’État fédéré a en général le pouvoir fiscal de lever des impôts sur les unités institutionnelles qui résident sur son territoire de compétence ou y exercent des activités économiques. Pour être reconnue comme une unité d’administration publique, l’entité en question doit avoir le droit de posséder des actifs, de se procurer des ressources financières et de contracter des engagements pour son compte propre; elle doit aussi pouvoir dépenser ou affecter, en fonction de ses propres politiques, une partie au moins des impôts et des autres recettes qu’elle perçoit. En revanche, l’entité peut recevoir de l’administration centrale des transferts affectés à certains objectifs spécifiques. Une administration d’État fédéré est en mesure de nommer des fonctionnaires, indépendamment d’un contrôle administratif externe. Si une entité administrative opérant au niveau d’un État fédéré dépend entièrement de fonds attribués par l’administration centrale et si cette dernière dicte également la façon dont ces fonds doivent être dépensés, cette entité est un organisme de l’administration centrale.

Administrations locales

20.65 Le sous-secteur des administrations locales (à l’exclusion de la sécurité sociale) (S.1313) se compose des unités d’administration publique ayant une sphère de compétence locale (à l’exception éventuellement des unités de sécurité sociale). Les administrations locales fournissent généralement aux résidents locaux un large éventail de services, dont certains sont parfois financés par des aides provenant des niveaux d’administration plus élevés. Les statistiques relatives aux administrations locales couvrent une grande variété d’unités d’administration publique, notamment les départements, cantons, comtés, communes, municipalités, villes, communautés urbaines, arrondissements urbains, districts scolaires et districts de distribution des eaux ou de services sanitaires. Il arrive souvent que des unités d’administration locale ayant des responsabilités fonctionnelles différentes jouissent de l’autorité sur les mêmes zones géographiques. C’est ainsi que des unités d’administration publique distinctes représentant une commune, un comté ou un district scolaire peuvent exercer leur autorité sur la même zone. En outre, plusieurs administrations locales voisines peuvent instituer une unité d’administration publique dotée d’une autorité régionale qui rend compte à chacune d’entre elles. Ces unités sont classées dans le sous-secteur des administrations locales.

20.66 Les pouvoirs législatif, judiciaire et exécutif des unités d’administration locale se limitent aux plus petits des territoires géographiques distingués à des fins administratives et politiques. L’étendue de leur pouvoir est généralement beaucoup plus limitée que celle du pouvoir de l’administration centrale ou des administrations d’États fédérés. Les unités d’administration locale peuvent ou non être habilitées à lever des impôts sur les unités institutionnelles qui résident sur leur territoire ou les activités économiques qui s’y déroulent. Elles dépendent souvent des aides provenant des niveaux supérieurs d’administration et agissent, dans une certaine mesure, en qualité d’agents des administrations centrales ou des administrations d’États fédérés. Toutefois, pour être traitées comme des unités institutionnelles, elles doivent avoir le droit de posséder des actifs, de se procurer des ressources financières et de contracter des engagements en empruntant en leur nom propre. Elles doivent également disposer d’une certaine latitude dans l’utilisation de ces ressources et avoir la capacité de nommer leurs propres fonctionnaires, indépendamment d’un contrôle administratif externe.

Administrations de sécurité sociale

20.67 Le sous-secteur des administrations de sécurité sociale (S.1314) comprend toutes les unités de sécurité sociale, indépendamment du niveau administratif qui gère ou administre les régimes. Si un régime de sécurité sociale ne répond pas aux critères requis pour être qualifié d’unité institutionnelle, il est classé avec son unité mère dans l’un des autres sous-secteurs du secteur des administrations publiques. Si les hôpitaux publics fournissent un service non marchand à la communauté dans son ensemble et s’ils sont contrôlés par des régimes de sécurité sociale, ils sont classés dans le sous-secteur des administrations de sécurité sociale.

Présentation en statistiques de finances publiques

Cadre

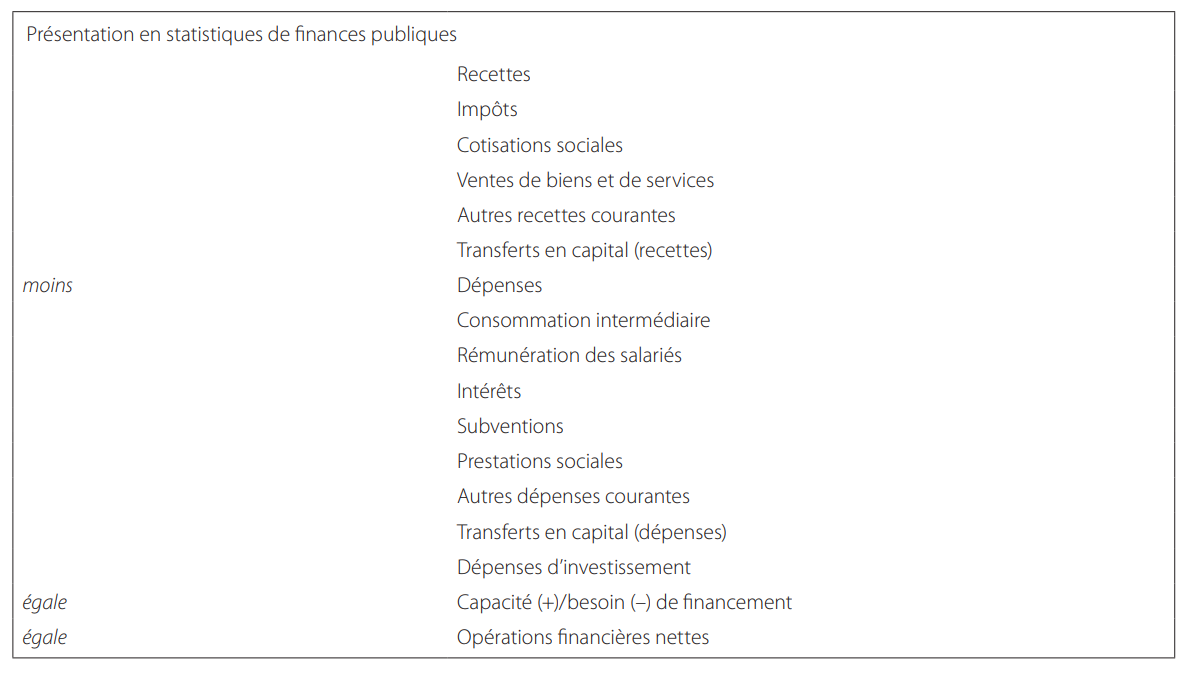

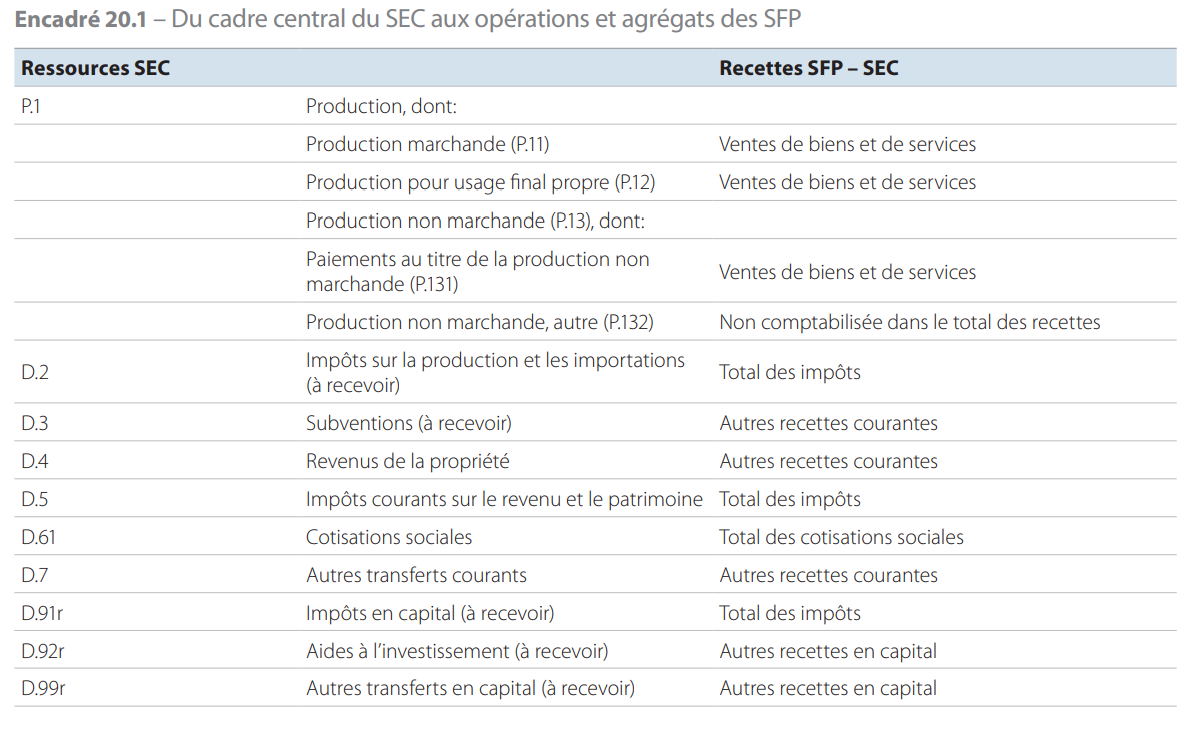

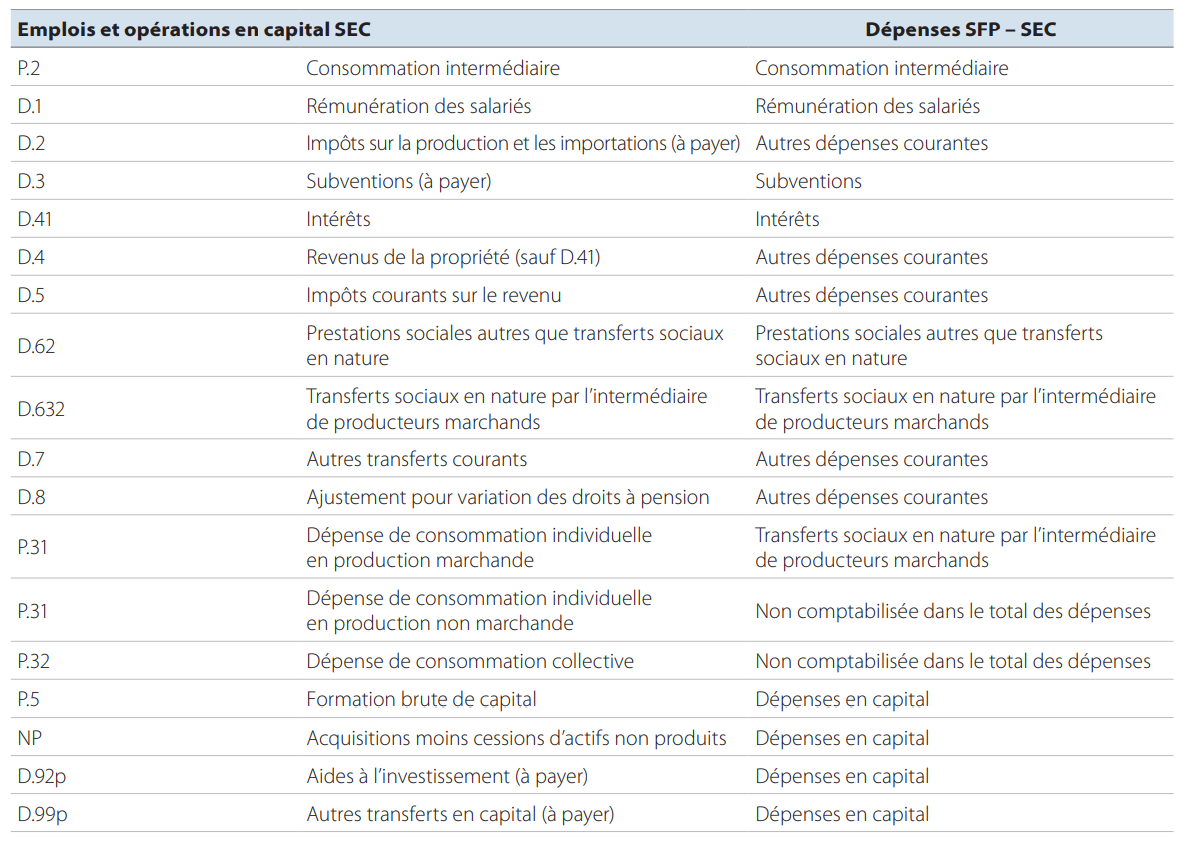

20.68 L’expérience a montré que, pour les administrations publiques, une présentation alternative à la séquence des comptes du cadre central du SEC était mieux adaptée pour répondre à certaines exigences analytiques. Cette alternative est appelée «présentation en statistiques de finances publiques» (SFP). Elle offre une image différente, mais toujours intégrée, des comptes des administrations publiques, avec les mesures suivantes de leur activité économique: recettes, dépenses, déficit/excédent, financement, autres flux économiques et compte de patrimoine.

20.69 La présentation en statistiques de finances publiques sur la base du SEC regroupe les opérations enregistrées dans les différents comptes d’opérations courantes, dans le compte de capital et dans le compte financier du SEC, en les réorganisant sous la forme d’une présentation plus appropriée pour l’analyse budgétaire, au sein d’un compte unique (pour les opérations non financières).

20.70 Dans le système SFP, le concept de recettes est défini comme l’agrégat de toutes les opérations enregistrées en ressources positives dans le cadre central du SEC et en subventions à recevoir dans les comptes courants, ainsi que des transferts en capital à recevoir enregistrés dans le compte de capital. Les dépenses constituent un agrégat de toutes les opérations enregistrées en emplois positifs et en subventions à payer dans les comptes courants, ainsi que des dépenses en capital (formation brute de capital et transferts en capital à payer) enregistrées dans le compte de capital. Ces mesures des recettes et des dépenses sont spécifiques à la présentation en statistiques de finances publiques, mais les opérations sous-jacentes sont celles du SEC.

20.71 La différence entre les recettes et les dépenses, équivalente à l’excédent ou au déficit, correspond à la capacité ou au besoin de financement (B.9). Le financement de l’excédent ou du déficit apparaît dans le compte financier, qui reflète les acquisitions nettes d’actifs financiers et l’accroissement net des passifs. Les recettes et les dépenses s’accompagnent d’écritures de contrepartie dans le compte financier. Les opérations financières peuvent également donner lieu à deux écritures dans le compte financier. Cette règle découle du principe de la partie double, selon lequel toute opération doit avoir une opération de contrepartie dans le compte financier. En principe, la capacité ou le besoin de financement peut être calculé(e) également à partir des opérations sur actifs et passifs financiers.

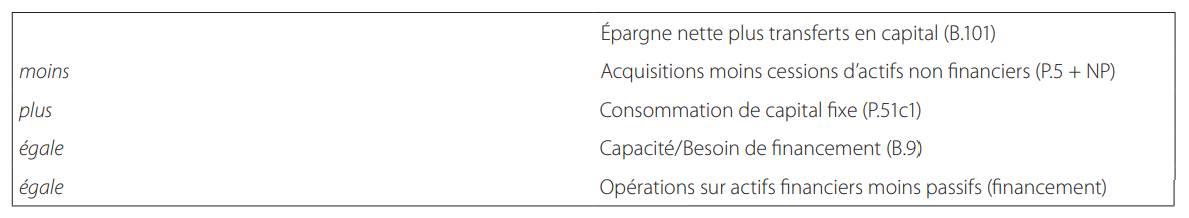

20.72 La présentation SFP est illustrée ci-dessous :

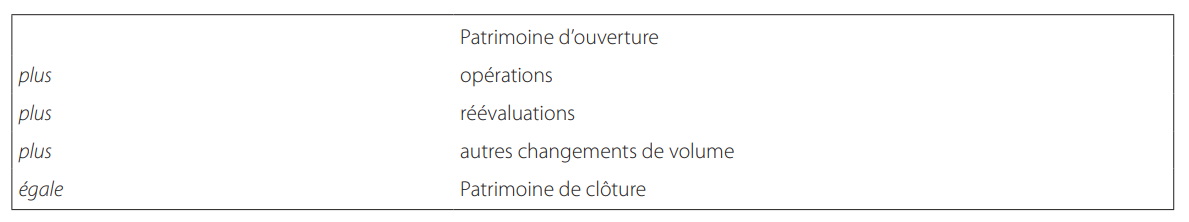

20.73 Des comptes supplémentaires du système SFP sont consacrés aux autres flux économiques et aux comptes de patrimoine, en parfaite cohérence avec la séquence des comptes du SEC. Ces comptes permettent un rapprochement complet de la variation du compte de patrimoine et des flux qui ont lieu durant la période comptable considérée. L’identité suivante s’applique à chaque actif ou passif :

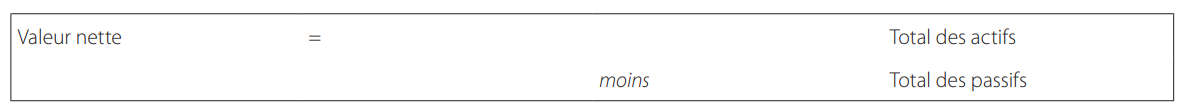

20.74 Le compte de patrimoine fait apparaître le total des actifs (financiers et non financiers) de même que l’encours de passifs, ce qui permet de déduire la valeur nette en tant que total des actifs moins total des passifs et la valeur nette financière en tant que total des actifs financiers moins total des passifs.

20.75 Les statistiques de finances publiques présentent les performances financières des administrations publiques et de leurs sous-secteurs, ou de n’importe quel groupe d’unités d’administration publique, ainsi que celles d’unités institutionnelles prises individuellement, comme l’administration centrale budgétaire.

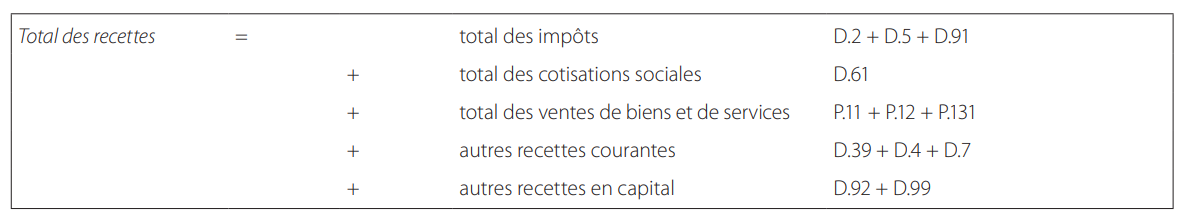

Recettes

20.76 Les recettes sont des opérations qui augmentent la valeur nette et ont un impact positif sur la capacité (+) ou le besoin (–) de financement. Les recettes des administrations publiques se composent généralement en majorité de prélèvements obligatoires par les administrations publiques sous la forme d’impôts et de cotisations sociales. Pour certains niveaux d’administration publique, les transferts d’autres unités d’administration publique et les dons d’organisations internationales constituent une source majeure de recettes. Les autres catégories générales de recettes incluent les revenus de la propriété, les ventes de biens et de services et divers transferts autres que les dons. Le total des recettes des administrations publiques par période comptable est calculé en additionnant les opérations à recevoir, de la façon suivante :

Impôts et cotisations sociales

20.77 Le total des impôts comprend les impôts sur la production et les importations (D.2), les impôts courants sur le revenu, le patrimoine, etc. (D.5) et les impôts en capital (D.91). Le total des cotisations sociales se compose des cotisations sociales effectives (D.611) et des cotisations sociales imputées (D.612).

20.78 L’estimation des impôts et des cotisations sociales peut se révéler ardue. Les problèmes correspondants et les solutions recommandées sont abordés à la section «Questions comptables concernant les administrations publiques» du présent chapitre.

Alors que les impôts sont enregistrés dans plusieurs comptes du cadre central du SEC, dans la présentation en statistiques de finances publiques, tous les impôts figurent dans une seule catégorie de recettes, avec des sous-catégories correspondant à l’assiette sur laquelle l’impôt est prélevé. Dans la présentation en statistiques de finances publiques, les impôts en capital figurent dans les impôts sur le revenu.

20.79 Les données relatives aux recettes provenant des impôts et des cotisations sociales (1) servent à calculer les taux de prélèvements obligatoires (ou pression fiscale totale), comme le ratio du total des prélèvements obligatoires par rapport au PIB, qui sont utiles pour les comparaisons internationales.

Dans ce contexte, les cotisations sociales obligatoires sont présentées en même temps que les statistiques fiscales et incluses dans la mesure de la pression fiscale ou des prélèvements obligatoires.

Ventes

20.80 Les ventes totales de biens et de services se composent de la production marchande (P.11) et des paiements au titre de la production non marchande (P.131). Elles incluent également la production pour usage final propre (P.12), sauf lorsqu’elles sont utilisées pour le test marchand/non marchand (voir point 20.30). La majeure partie de la production des administrations publiques est constituée de biens et de services qui ne sont pas vendus ou qui sont vendus à des prix qui ne sont pas économiquement significatifs. La distribution d’une production non marchande ne s’accorde pas avec la notion de recettes. Pour les biens et les services, seules les ventes effectives et certaines ventes imputées spécifiques sont incluses dans les recettes.

20.81 La production marchande (P.11) des administrations publiques comprend :

- a) la production marchande des établissements marchands faisant partie du secteur des administrations publiques, par exemple les usines d’armement rattachées au ministère de la défense ou les cantines mises en place par des unités d’administration publique pour leurs salariés et dont les services sont facturés à des prix économiquement significatifs;

- b) les produits marchands secondaires vendus par des établissements non marchands, parfois désignés par les termes «ventes résiduelles», notamment ceux qui découlent de contrats de recherche et développement entre des universités publiques et des sociétés ou encore des publications vendues par des unités d’administration publique à des prix économiquement significatifs.

20.82 Ces ventes dites «résiduelles» sont à distinguer des droits d’entrée acquittés par les visiteurs de musées, qui sont généralement des paiements partiels au titre d’une production non marchande (P.131). D’autres paiements partiels importants sont effectués en faveur des hôpitaux ou des écoles, lorsque ceux-ci relèvent du secteur non marchand.

20.83 La valeur de la formation de capital pour compte propre est considérée comme une recette dans les statistiques de finances publiques fondées sur le SEC et incluse dans les ventes. Les ventes incluent également la valeur des biens et des services produits et fournis au titre de la rémunération des salariés en nature ou comme autres paiements en nature.

20.84 Dans les statistiques de finances publiques fondées sur le SEC, les recettes issues de ventes sont présentées du point de vue de la production: elles ne sont pas différentes de la production, alors que les ventes effectives aux clients diffèrent en fonction des variations de stocks. Toutefois, de telles variations de stocks devraient être faibles pour les unités d’administration publique et les autres producteurs non marchands, engagés pour la plupart dans la production de services plutôt que dans la production de biens. Les ventes sont évaluées aux prix de base.

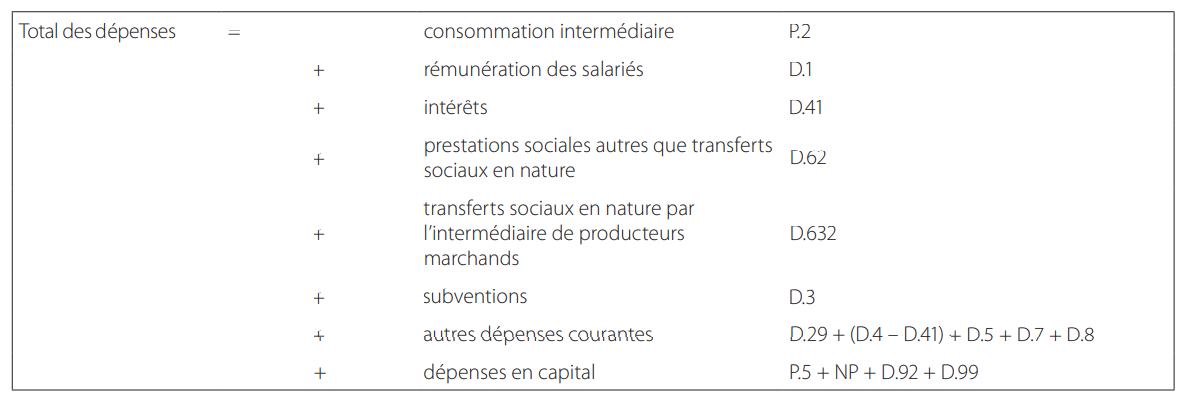

Dans le cadre central du SEC, la capacité ou le besoin de financement (B.9) correspond au solde du compte de capital. Le solde des administrations publiques dans la présentation SFP – SEC est identique à la capacité/au besoin de financement (B.9). Cet encadré en explique les raisons.

Le cadre central du SEC

Le premier des comptes est le compte de production; par conséquent, la première ressource d’un secteur institutionnel dans le SEC est sa production. Étant donné que la majorité des services fournis par les administrations publiques n’est pas vendue à des prix économiquement significatifs et est donc non marchande, la production des administrations publiques est, par convention, mesurée en tant que somme des coûts de production.

De même, la dépense de consommation finale collective, à savoir les services fournis à la collectivité par les administrations publiques (notamment services généraux, défense, ordre et sécurité publics), est mesurée en tant que somme des coûts de production. Par convention également, la dépense de consommation collective (P.32) est égale à la consommation finale effective (P.4) des administrations publiques.

La dépense de consommation finale individuelle des ménages fournie directement par les administrations publiques sur une base non marchande est également mesurée au moyen de ses coûts de production.

Il s’ensuit que deux types de flux sont «imputés» dans les comptes des administrations publiques du SEC :

- 1) du côté des ressources, l’autre production non marchande (P.132), enregistrée dans le compte de production;

- 2) du côté des emplois, la consommation finale effective (P.4) et les transferts sociaux en nature – production non marchande (D.631). Ces flux sont enregistrés dans le compte de redistribution du revenu en nature et dans le compte d’utilisation du revenu disponible ajusté.

Chaque flux imputé est égal à la somme des flux effectifs, c’est-à-dire aux coûts de production. Ces deux types de flux imputés, du côté des ressources et du côté des emplois, s’équilibrent dans la séquence des comptes du SEC.

La présentation en statistiques de finances publiques SFP – SEC

Les mêmes catégories d’opérations de base sont utilisées dans la présentation SFP – SEC, mais principalement sur la base des flux monétaires effectifs, afin d’obtenir les recettes totales et les dépenses totales des administrations publiques. Seule une sélection de flux imputés est prise en compte, à savoir les cotisations sociales imputées et les transferts en capital en nature.

Éliminer la production non marchande du côté des ressources (P.132) pour obtenir le total des recettes et éliminer la consommation finale effective (P.4 = P.32) ainsi que les transferts sociaux en nature – production non marchande (D.631) du côté des emplois pour obtenir les dépenses totales donne le même solde, à savoir la capacité/le besoin de financement (B.9).

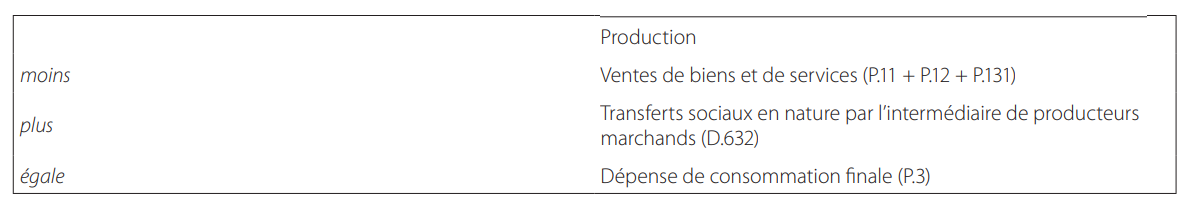

Les seuls transferts sociaux en nature qui sont comptabilisés dans l’agrégat des SFP représentant la dépense totale des administrations publiques sont les transferts sociaux en nature fournis aux ménages par l’intermédiaire de producteurs marchands (D.632), car ils font l’objet de paiements réels des unités d’administration publique. Ces opérations sont également celles qui doivent être ajoutées à la somme des coûts de production (égale à l’autre production non marchande, P.132) pour obtenir la dépense de consommation finale des administrations publiques :

P.3 = P.132 + D.632

Autres recettes

20.85 Les autres recettes courantes se composent des revenus de la propriété (D.4), des autres subventions sur la production (D.39) et des autres transferts courants (D.7).

20.86 Les revenus de la propriété comprennent les intérêts (D.41), les revenus distribués des sociétés (dividendes et prélèvements sur les revenus des quasi-sociétés) (D.42) ainsi que, de façon plus marginale, les bénéfices réinvestis d’investissements directs étrangers des administrations publiques (D.43), les autres revenus d’investissements (D.44) et les loyers (D.45).

20.87 Les autres transferts courants (D.7) incluent principalement des transferts entre administrations publiques. Ils doivent être consolidés lors de l’établissement des comptes du secteur dans son ensemble.

20.88 Les autres recettes en capital comprennent les aides à l’investissement (D.92) et les autres transferts en capital (D.99) reçus d’autres unités, principalement d’autres unités d’administration publique (bien que la consolidation effectuée lors de la présentation des statistiques risque de réduire leur taille apparente) et des institutions de l’UE, mais également d’autres unités diverses, reflétant des opérations telles que le remboursement effectué par un débiteur consécutivement à un appel de garantie.

20.89 Les dons, qui sont parfois définis dans d’autres systèmes statistiques comme des transferts autres que les subventions reçues par une unité d’administration publique d’une autre unité d’administration publique ou d’une organisation internationale, ne constituent pas une catégorie du SEC. Leur montant doit être équivalent à la somme des recettes de transferts suivantes: D.73 + D.74 + D.92, en combinaison avec D.75 + D.99 dans certains cas.

20.90 Les subventions reçues par les unités d’administration publique se composent uniquement des autres subventions sur la production. Lorsqu’elles sont reçues par des entités de production appartenant aux administrations publiques, les subventions sur les produits sont incluses dans l’évaluation de la production et des ventes aux prix de base.

Dépenses

20.91 Les dépenses sont des opérations qui ont un impact négatif sur la capacité (+) ou le besoin (–) de financement. Le total des dépenses comprend les dépenses courantes et les dépenses en capital. Les dépenses courantes incluent les charges liées à la production (rémunération des salariés et consommation intermédiaire), les revenus de la propriété à payer (principalement des intérêts) et les paiements de transferts (prestations sociales, dons courants à d’autres administrations publiques et divers autres transferts courants).

20.92 Le total des dépenses des administrations publiques pour une période comptable est calculé au moyen de l’équation suivante, en additionnant les opérations à payer :

Rémunération des salariés et consommation intermédiaire

20.93 La rémunération des salariés et la consommation intermédiaire sont des coûts de production des unités des administrations publiques.

20.94 La rémunération des salariés (D.1) inclut les salaires et traitements (D.11) versés ainsi que les cotisations sociales à la charge des employeurs (D.12), y compris les cotisations sociales imputées, qui sont considérées dans le SEC comme des emplois des ménages et des ressources des administrations publiques et ne sont donc pas à consolider. La rémunération est enregistrée sur la base des droits constatés, au moment où le travail est effectué, et non au moment où le salaire est dû ou payé. Les salaires incluent les primes, les bonus et les autres sommes forfaitaires (dues à des arriérés ou au renouvellement d’un contrat) versées, dont le moment d’enregistrement peut être difficile à déterminer: lorsqu’il s’agit de longues périodes d’emploi, ce moment correspond souvent au moment de détermination de la prime ou du bonus et non à la période que la prime ou le bonus est théoriquement destiné(e) à couvrir.

20.95 La consommation intermédiaire (P.2) regroupe les biens et les services consommés pendant le processus de production au cours de la période comptable. Sur le plan conceptuel, elle diffère des achats et des autres types possibles d’acquisitions: toute acquisition entre dans les stocks avant d’en sortir lors de la consommation. Les biens et les services peuvent être acquis aussi bien par des établissements marchands que par des établissements non marchands des administrations publiques.

20.96 En théorie, le moment d’enregistrement de la consommation intermédiaire est clair: il s’agit du moment auquel le produit est utilisé au cours du processus de production. Le moment d’enregistrement des achats et des autres acquisitions est théoriquement celui de la livraison, bien qu’il puisse exister des cas dans lesquels le moment de la livraison s’avère difficile à déterminer.

Dépenses en prestations sociales

20.97 Les dépenses en prestations sociales se composent des prestations sociales autres que les transferts sociaux en nature (D.62), qui comprennent en majorité des versements en espèces, ainsi que des transferts sociaux en nature fournis aux ménages par l’intermédiaire de producteurs marchands (D.632). Les transferts sociaux en nature par l’intermédiaire de producteurs marchands sont des dépenses publiques qui servent à financer des biens et des services fournis aux ménages par des producteurs marchands. Les soins de santé, les biens et services fournis par les médecins et les pharmaciens, financés par des unités d’administration publique dans le cadre de régimes de sécurité sociale ou de programmes d’assistance sociale, en sont des exemples typiques.

20.98 Les dépenses en prestations sociales excluent les transferts sociaux en nature fournis aux ménages par des producteurs non marchands des administrations publiques. Les administrations publiques produisent souvent des services et des biens et les distribuent ensuite gratuitement ou à des prix qui ne sont pas économiquement significatifs. Afin d’éviter les doublons, dans la présentation en statistiques de finances publiques, les coûts de production correspondants de ces biens et services sont enregistrés une seule fois dans les dépenses (consommation intermédiaire, rémunération des salariés, autres impôts sur la production) et dans les recettes (autres subventions sur la production). Dans la séquence des comptes du SEC, ces coûts sont équilibrés en ressources dans la production non marchande et enregistrés une nouvelle fois en emplois dans la dépense de consommation finale (P.3) à distribuer sous forme de transferts sociaux en nature. Pour les besoins de l’analyse, il peut être utile de calculer un agrégat plus large de transferts sociaux afin d’inclure ces derniers: prestations sociales en espèces (D.62) plus transferts sociaux en nature (D.63).

20.99 Dans le SEC, même si les prestations de retraite versées aux salariés des administrations publiques sont considérées comme la liquidation d’un passif de ces dernières (voir section «Questions comptables concernant les administrations publiques»), elles sont également enregistrées comme une dépense courante et les cotisations correspondantes sont incluses dans les recettes. Toutefois, lorsqu’il y a constitution de réserves, ces cotisations et ces prestations correspondent à un financement et un poste d’ajustement pour variation des droits à pension (D.8) est donc ajouté dans les dépenses: il équivaut aux cotisations sociales reçues sous forme de pensions ou autres prestations de retraite moins les prestations sociales payées au titre des pensions ou autres prestations de retraite pour les régimes dont les obligations sont reconnues comme des passifs.

Intérêts

20.100 La charge d’intérêts inclut ce qui est dû au titre du coût des engagements financiers, et notamment des crédits, effets, bons et obligations, ainsi que des dépôts ou autres instruments qui sont des passifs des administrations publiques. Les intérêts sont enregistrés sur la base des droits constatés (voir section «Questions comptables concernant les administrations publiques»).

20.101 Les dépenses d’intérêts sont ajustées au titre des SIFIM dans les statistiques de finances publiques fondées sur le SEC. Les intérêts versés aux institutions financières sur les crédits et les dépôts doivent être scindés en une composante de service, enregistrée en consommation intermédiaire, et une composante de revenus de la propriété, enregistrée en intérêts payés. Le même ajustement s’applique aux recettes en intérêts des administrations publiques payés par les institutions financières sur des dépôts ou des crédits.

Autres dépenses courantes

20.102 Les autres dépenses courantes comprennent les autres impôts sur la production (D.29), les revenus de la propriété autres que les intérêts (D.4 – D.41), les impôts courants sur le revenu, le patrimoine, etc. (D.5), les autres transferts courants (D.7) et l’ajustement pour variation des droits à pension (D.8).

20.103 Tandis que les autres impôts sur la production versés par les unités d’administration publique sont enregistrés dans les dépenses publiques, les impôts sur les produits ne sont pas indiqués séparément dans les dépenses publiques. Cela tient au fait, d’une part, que ces impôts, qui ne sont pas une ressource pour les producteurs marchands des administrations publiques, dont la production est évaluée aux prix de base, n’apparaissent pas dans leurs emplois et, d’autre part, que les impôts sur les produits faisant partie de la consommation intermédiaire des administrations publiques sont inclus dans son évaluation aux prix d’acquisition.

Dépenses en capital

20.104 Les dépenses en capital couvrent les transferts en capital sous forme d’aides à l’investissement (D.92) et d’autres transferts en capital (D.99), ainsi que les dépenses d’investissement: formation brute de capital (P.5, qui se compose de la formation brute de capital fixe – P.51b, plus les variations des stocks – P.52, et des acquisitions moins les cessions d’objets de valeur – P.53) et acquisitions moins cessions d’actifs non financiers non produits (NP). Les cessions d’actifs non financiers, tels que les bâtiments, ne sont pas enregistrées dans les recettes, mais en tant que dépenses en capital négatives, ce qui rend la capacité/le besoin de financement (B.9) plus positif.

Lien avec la dépense de consommation finale des administrations publiques (P.3)

20.105 Pour les utilisateurs de statistiques budgétaires et d’autres statistiques macroéconomiques, il est important de faire le lien entre le total des dépenses des administrations publiques et leurs composantes, d’une part, et la dépense de consommation finale des administrations publiques (P.3), d’autre part.

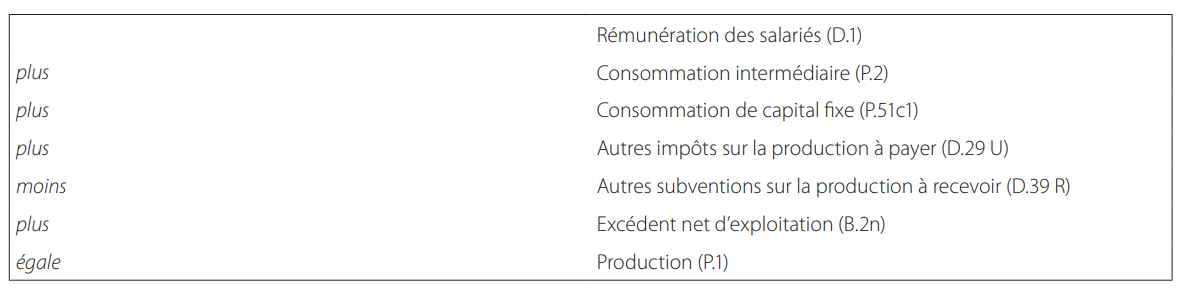

20.106 La dépense de consommation finale des administrations publiques est équivalente à: total de la production (P.1), plus dépenses consacrées à l’achat de produits fournis aux ménages par l’intermédiaire de producteurs marchands (autrement dit transferts sociaux en nature marchands, D.632), moins ventes de biens et services (P.11 + P.12 + P.131).

20.107 La production des administrations publiques (production marchande, formation de capital pour compte propre et production non marchande) est égale à la somme des coûts de production (rémunération des salariés, consommation intermédiaire, consommation de capital fixe, impôts sur la production payés nets des subventions sur la production reçues), plus l’excédent net d’exploitation (B.2n) généré par les établissements marchands du secteur des administrations publiques.

20.108 Ainsi, le calcul suivant donne la dépense de consommation finale fondée sur une sélection de postes de dépenses et de recettes publiques, incluant l’excédent net d’exploitation (B.2n) :

et :

Dépenses des administrations publiques par fonction (CFAP)

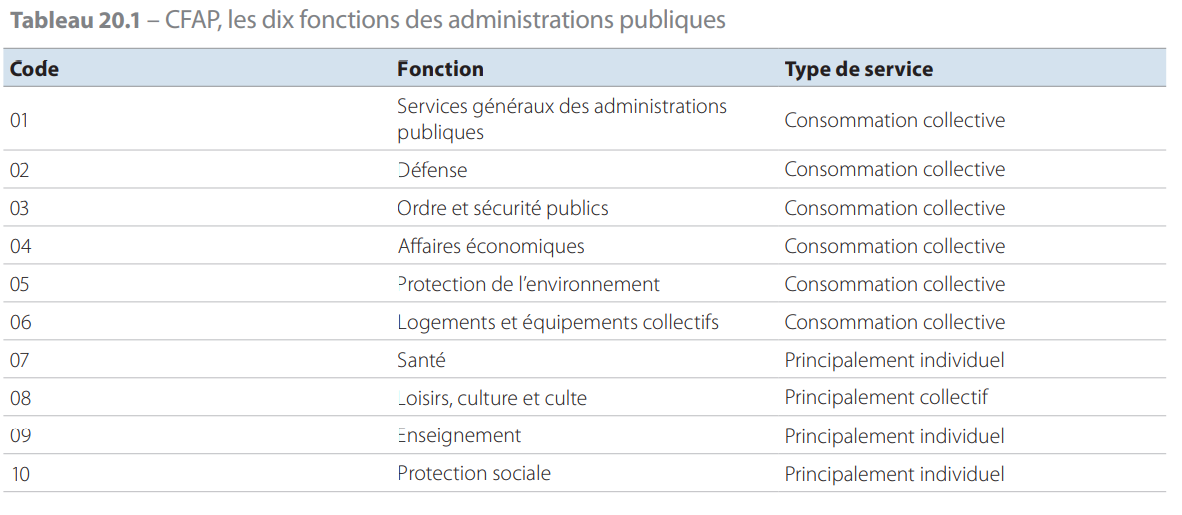

20.109 Le classement des opérations de dépense fondé sur la classification des fonctions des administrations publiques (CFAP) fait partie intégrante de la présentation SFP. Il s’agit d’un instrument majeur d’analyse des dépenses publiques, particulièrement utile pour les comparaisons internationales. Cette classification propose une ventilation détaillée des opérations de dépense par fonction. Ces fonctions peuvent différer de l’organisation des administrations publiques; par exemple, une unité administrative en charge des services de santé peut exercer une fonction éducative, comme la formation des professionnels de santé. Une présentation croisée des opérations des administrations publiques par nature économique (la nomenclature habituelle du SEC) et par fonction est recommandée.

20.110 La CFAP décrit les dépenses publiques par rapport à dix grandes fonctions indiquées ci-après et deux niveaux supplémentaires de ventilation plus détaillée, non représentés ici. Par exemple, le deuxième niveau est nécessaire pour fournir des informations concernant les dépenses en recherche et développement, ainsi que pour fournir des informations sur les dépenses publiques relatives aux risques et aux besoins en matière de protection sociale.

20.111 La CFAP est cohérente avec la distinction opérée entre les services non marchands collectifs et individuels fournis par les administrations publiques: les six premières fonctions correspondent aux services collectifs, de même que certaines parties limitées des autres divisions. Ceci permet de calculer la dépense de consommation finale collective des administrations publiques. L’agrégat du total des dépenses et la ventilation des dépenses par fonction sont cohérents avec ceux des statistiques de finances publiques du SEC. Ainsi, les transferts sociaux en nature – production non marchande (D.631) ne sont pas inclus, puisqu’ils sont déjà comptabilisés avec les coûts de production des administrations publiques.

Soldes comptables

Capacité/besoin de financement (B.9)

20.112 La capacité (+)/le besoin (–) de financement (B.9) des administrations publiques correspond à la différence entre le total des recettes et le total des dépenses. Ce solde est égal au solde du compte du capital (B.9N) dans les comptes du SEC. Il représente la somme que peuvent prêter les administrations publiques ou qu’elles doivent emprunter pour financer leurs activités non financières.

20.113 La capacité (+)/le besoin (–) de financement correspond également au solde du compte financier (B.9F dans le cadre central). En théorie, il est identique au solde comptable du compte de capital, même si, en pratique, un écart statistique risque d’apparaître.

20.114 Les termes «capacité/besoin de financement» sont une sorte de raccourci terminologique. Lorsque la variable est positive, elle est appelée «capacité de financement (+)»; lorsqu’elle est négative, elle est appelée «besoin de financement (–)».

Variations de la valeur nette dues à l’épargne et aux transferts en capital (B.101)

20.115 La différence entre toutes les opérations qui influent sur la valeur nette au cours de la période comptable correspond au solde suivant: les variations de la valeur nette dues à l’épargne et aux transferts en capital (B.101).

20.116 Les variations de la valeur nette dues à l’épargne et aux transferts en capital fournissent une mesure utile des comptes et des politiques des administrations publiques, car elles représentent les ressources acquises ou consommées par les opérations courantes de ces dernières.

20.117 Les variations de la valeur nette dues à l’épargne et aux transferts en capital sont égales à la capacité/au besoin de financement plus l’acquisition nette d’actifs non financiers (P.5 + NP) moins la consommation de capital fixe (P.51c1).

Financement

20.118 Le compte financier des administrations publiques dans les SFP enregistre les opérations sur actifs et passifs financiers, comme décrit au chapitre 5.

Opérations sur actifs

20.119 Le numéraire et les dépôts (F.2) reflètent principalement les mouvements sur les dépôts des administrations publiques auprès des banques, en particulier les banques centrales, qui peuvent fluctuer de manière considérable d’une période à l’autre, notamment sous l’effet des opérations du Trésor. Les autres unités d’administration publique, notamment les administrations locales et les administrations de sécurité sociale, détiennent également d’importants dépôts sur des comptes bancaires.

20.120 Les titres de créance (F.3) reflètent principalement les achats nets d’effets, de bons ou d’obligations émis par les banques, les sociétés non financières ou les non-résidents (y compris les administrations publiques étrangères); ces achats sont essentiellement réalisés par des administrations de sécurité sociale possédant un grand nombre d’actifs ou d’autres fonds de réserve. Les achats par les administrations publiques d’obligations émises par d’autres unités d’administration publique résidentes figurent dans cette rubrique dans une présentation non consolidée, mais ils en sont exclus dans une présentation consolidée, où ils figurent alors dans le remboursement des dettes.

20.121 Les crédits (F.4) incluent, outre les crédits consentis à d’autres unités d’administration publique, les prêts accordés à des administrations publiques étrangères, à des sociétés publiques ou à des étudiants. Les annulations de crédits apparaissent également à cet endroit avec une écriture de contrepartie dans les dépenses en transferts en capital. Les crédits consentis par les administrations publiques susceptibles de ne pas être remboursés sont enregistrés dans le SEC en tant que transferts en capital et ne sont pas indiqués ici.

20.122 Les actions et parts de fonds d’investissement (F.5) reflètent les acquisitions moins les cessions de participations dans des sociétés par les unités d’administration publique. Il peut s’agir d’injections de capital dans des sociétés publiques ou d’investissements de portefeuille, de produits d’opérations de privatisation ou de superdividendes. Ils comportent principalement les éléments suivants :

- a) les injections de capital (en général sous forme de liquidités) dans des sociétés publiques spécifiques dans lesquelles les administrations publiques jouent le rôle d’investisseur et attendent un retour sur les fonds investis. Ces injections ne sont pas considérées comme une dépense publique dans les comptes nationaux;

- b) les investissements de portefeuille, sous la forme d’achats d’actions cotées sur le marché par des unités d’administration publique, notamment des administrations de sécurité sociale possédant un grand nombre d’actifs, ou d’autres opérations d’investissement de portefeuille;

- c) les investissements nets dans des organismes de placement collectif, qui sont des moyens d’investissement alternatifs. Les placements auprès d’organismes de placement collectif monétaires sont notamment indiqués à cet endroit, et non dans la rubrique «Numéraire et dépôts», bien qu’ils soient de proches substituts des dépôts bancaires;

- d) les privatisations menées par des agences de privatisation spéciales, étant donné que ces entités sont classées dans le secteur des administrations publiques;

- e) les distributions par les sociétés publiques à leurs propriétaires effectuées au titre d’un bénéfice d’exploitation excédentaire, à l’exclusion des gains ou pertes de détention, à enregistrer en tant qu’opérations financières en prélèvement de capital, qui s’apparente à une liquidation partielle de l’entreprise, et non dans les recettes des administrations publiques.

20.123 Les opérations sur les autres comptes à recevoir (F.8) reflètent l’impact du principe de l’enregistrement sur la base des droits constatés, qui s’applique dans le SEC et qui consiste à enregistrer les opérations au moment où apparaît l’obligation de payer, et non au moment où le paiement est réellement effectué, même si, dans la plupart des pays, les enregistrements dans les comptes ou le budget publics se sont longtemps faits sur une base de caisse. L’impact sur les besoins de financement des administrations publiques ne découle pas directement du déficit, car les recettes des administrations publiques peuvent être encaissées ou les dépenses réglées au cours de périodes comptables différentes de celles où se déroule l’opération économique proprement dite. Les autres comptes à recevoir incluent les impôts et cotisations sociales à recevoir, ainsi que les montants concernant des opérations avec l’UE (montants versés par les administrations publiques au nom de l’UE, mais pas encore remboursés par cette dernière), les crédits commerciaux ou avances sur des dépenses, notamment pour des équipements militaires ou, plus rarement, des salaires ou des prestations payés un mois à l’avance, etc. Alors que, en théorie, ces actifs sont temporaires par nature et qu’ils disparaissent forcément un par un au bout d’un certain temps, le flux indiqué pour un secteur, comme celui des administrations publiques, fait couramment apparaître une moyenne supérieure à zéro, même dans la durée, car les stocks d’éléments à recevoir ont tendance à s’accroître avec le reste de l’économie.