Le Système européen des comptes SEC 2010

CHAPITRE 14 Les services d’intermédiation financière

indirectement

mesurés (SIFIM)

Le concept de SIFIM et l’incidence sur les principaux agrégats de leur répartition entre les secteurs utilisateurs

14.01 L’un des modes habituels de prestation des services financiers est l’intermédiation financière. Il s’agit du mécanisme par lequel une institution financière, une banque par exemple, accepte des dépôts d’unités qui souhaitent percevoir des intérêts sur des fonds et les prête à d’autres unités qui, elles, manquent de fonds propres pour répondre à leurs besoins. La banque fournit ainsi un mécanisme permettant à la première unité de prêter à la deuxième. L’unité prêteuse accepte un taux d’intérêt inférieur à celui versé par l’emprunteur.

Le «taux d’intérêt de référence» est le taux auquel le prêteur et l’emprunteur sont disposés à faire affaire. La différence entre le taux de référence et celui effectivement versé aux déposants et demandé aux emprunteurs constitue le prix payé pour le service d’intermédiation financière indirectement mesuré (SIFIM) fourni. Au total, le SIFIM correspond à la somme des charges implicites payées par l’emprunteur et le déposant.

14.02 Il est toutefois rare que le total des fonds prêtés par une institution financière corresponde parfaitement au montant des dépôts de ses clients. Il se peut que des fonds aient été déposés, mais n’aient pas encore été prêtés et, à l’inverse, que la banque accorde certains crédits financés sur ses fonds propres et non au moyen de fonds empruntés. Le déposant perçoit cependant les mêmes intérêts et bénéficie du même service d’intermédiation, que ses fonds soient prêtés ou non, et l’emprunteur verse le même taux d’intérêt et bénéficie du même service d’intermédiation, que les fonds qu’il emprunte proviennent de dépôts pour lesquels la banque fait office d’intermédiaire ou des fonds propres de la banque. C’est la raison pour laquelle les SIFIM sont estimés pour l’ensemble des crédits et des dépôts d’une institution financière, indépendamment de l’origine des fonds concernés.

Les montants des intérêts enregistrés sont calculés en multipliant le taux de référence par l’encours des crédits ou dépôts en question. La différence entre ces montants et les montants effectivement reçus par l’institution financière ou versés à celle-ci est enregistrée en tant que service indirect versé par l’emprunteur ou le déposant à l’institution financière concernée. Les montants comptabilisés dans le système en tant qu’intérêts sont désignés par l’appellation «intérêts SEC», tandis que les montants totaux effectivement payés par ou à l’institution financière sont désignés par le terme «intérêts bancaires».

Le service implicite total correspond à la somme des intérêts bancaires sur les crédits, moins les intérêts SEC sur ces mêmes crédits, plus les intérêts SEC sur les dépôts moins les intérêts bancaires sur ces mêmes dépôts.

14.03 Les SIFIM s’appliquent uniquement aux crédits octroyés et aux dépôts pris en charge par des institutions financières. Il n’est pas indispensable que les institutions financières ou leurs clients soient résidents. Les SIFIM peuvent être importés ou exportés. Les institutions financières ne doivent pas nécessairement proposer à la fois des services de dépôt et de crédit. Les filiales financières de détaillants, par exemple, sont des institutions financières qui octroient des crédits sans accepter de dépôts. Tout prêteur dont la comptabilité est suffisamment détaillée pour être considéré comme une société ou une quasi-société peut recevoir des SIFIM.

14.04 Pour pouvoir évaluer l’incidence de la répartition des SIFIM sur le PIB et le revenu national par rapport à leur non-répartition, il convient d’examiner les cinq cas de figure décrits ci-après.

- a) Les crédits sont octroyés et les dépôts acceptés par des intermédiaires financiers (IF) résidents aux fins de la consommation intermédiaire de producteurs marchands (y compris les ménages en tant qu’entrepreneurs individuels et en tant que propriétaires de logements) : les SIFIM produits par les IF sont contrebalancés par la consommation intermédiaire des producteurs marchands. L’incidence est donc nulle sur le PIB et le revenu national.

- b) Les crédits sont octroyés et les dépôts acceptés par des IF résidents aux fins de la consommation intermédiaire de producteurs non

marchands et de la consommation finale des

ménages :

lorsque les SIFIM sont consommés par des producteurs non marchands en tant que consommation intermédiaire, la production de ces producteurs augmente d’autant dans la mesure où la consommation intermédiaire représente une partie de leurs coûts totaux, la contrepartie étant une augmentation de la dépense de consommation finale. Il en résulte une hausse du PIB et du revenu national correspondant au montant des SIFIM imputés.

De même, lorsque les SIFIM sont consommés par les ménages en tant que consommation finale, le PIB et le revenu national augmentent du montant des SIFIM imputés. - c) Les crédits sont octroyés et les dépôts acceptés par des IF résidents dont les clients sont des

non-résidents autres que des IF (exportations

de SIFIM) :

les exportations de SIFIM sont comptabilisées, ce qui entraîne une hausse du PIB. En passant du PIB au revenu national, cependant, cette hausse est contrebalancée par une baisse des intérêts à recevoir moins les intérêts à payer à l’égard du reste du monde (les SIFIM étant déduits des intérêts à recevoir sur les crédits et ajoutés aux intérêts à payer sur les dépôts). Par conséquent, les exportations de SIFIM n’ont pas d’incidence sur le revenu national. - d) Les crédits sont octroyés et les dépôts acceptés par des IF non résidents aux fins de la

consommation intermédiaire de producteurs

marchands, y compris les ménages en tant

qu’entrepreneurs individuels et en tant que

propriétaires de logements (importations de

SIFIM) :

le PIB diminue du montant de cette catégorie d’importations de SIFIM, puisqu’ils ont pour contrepartie la consommation intermédiaire. En passant du PIB au revenu national, cependant, cette diminution est contrebalancée par une augmentation des intérêts à recevoir moins les intérêts à payer à l’égard du reste du monde (les SIFIM étant ajoutés aux intérêts à recevoir sur les dépôts et déduits des intérêts à payer sur les crédits). Par conséquent, cette catégorie d’importations n’a pas d’incidence sur le revenu national. - e) Les crédits sont octroyés et les dépôts acceptés

par des IF non résidents aux fins de la consommation intermédiaire de producteurs non

marchands et de la consommation finale des

ménages (importations de SIFIM) :

les importations de SIFIM par des producteurs non marchands correspondent à la consommation intermédiaire. La production de ces producteurs augmente d’autant dans la mesure où la consommation intermédiaire représente une partie de leurs coûts totaux, la contrepartie étant une augmentation de la dépense de consommation finale. Lorsque le PIB est mesuré selon l’optique de la production, la hausse de la consommation intermédiaire est compensée par une augmentation de la production, de sorte que la valeur ajoutée ne change pas. Si le PIB est calculé selon l’optique des dépenses, l’accroissement de la dépense de consommation finale est neutralisé par la hausse des importations de services. En passant du PIB au revenu national, cependant, il y a augmentation des intérêts à recevoir moins les intérêts à payer à l’égard du reste du monde (les SIFIM étant ajoutés aux intérêts à recevoir sur les dépôts et déduits des intérêts à payer sur les crédits). Il en résulte une hausse du revenu national correspondant au montant de cette catégorie d’importations de SIFIM.

De même, lorsque les SIFIM sont importés par des ménages en qualité de consommateurs finals, l’incidence sur le PIB est nulle, mais le revenu national augmente en raison de la hausse des intérêts à recevoir moins les intérêts à payer à l’égard du reste du monde.

Par convention, les SIFIM ne sont pas calculés dans le cas des crédits et dépôts interbancaires entre IF résidents, ni entre IF résidents et IF non résidents. En revanche, les crédits et dépôts interbancaires sont utilisés pour calculer les taux de référence.

14.05 À partir des cinq cas de figure décrits au point 14.04, l’incidence de la répartition des SIFIM sur le PIB et le revenu national peut se résumer comme suit :

- a) hausse du PIB correspondant au montant des SIFIM produits par les IF résidents et affectés aux secteurs S.13 (administrations publiques), S.14 (ménages en tant que consommateurs), S.15 (ISBLSM) et S.2 (reste du monde) ;

- b) baisse du PIB correspondant au montant des SIFIM importés et affectés aux secteurs S.11 (sociétés non financières), S.12 (sociétés financières) sauf S.121 (banque centrale), S.122 (institutions de dépôts, à l’exclusion de la banque centrale) et S.125 (autres intermédiaires financiers, à l’exclusion des sociétés d’assurance et des fonds de pension) et S.14 (ménages en tant qu’entrepreneurs individuels et en tant que propriétaires de logements) ;

- c) hausse du revenu national correspondant au montant des SIFIM (produits par les IF résidents ou importés) affectés aux secteurs S.13 (administrations publiques), S.14 (ménages en tant que consommateurs) et S.15 (ISBLSM).

Calcul des SIFIM produits par les secteurs S.122 et S.125

14.06 Les SIFIM sont produits par les intermédiaires financiers (IF) : la banque centrale (S.121), les institutions de dépôts, à l’exclusion de la banque centrale (S.122), ainsi que les autres intermédiaires financiers, à l’exclusion des sociétés d’assurance et des fonds de pension (S.125).

Les calculs des SIFIM portent essentiellement sur les sous-secteurs S.122 et S.125; par convention, les SIFIM ne sont pas calculés pour la banque centrale (voir partie VI).

Données statistiques nécessaires

14.07 Pour chacun des sous-secteurs S.122 et S.125, des données sont nécessaires sous la forme d’un tableau présentant les encours de crédits et de dépôts répartis par secteurs utilisateurs, avec une moyenne établie sur une période de quatre trimestres, ainsi que les intérêts courus correspondants. Les intérêts sont calculés après réaffectation des bonifications d’intérêts à leurs bénéficiaires.

Taux de référence

14.08 Dans le compte de patrimoine des intermédiaires financiers inclus dans les sous-secteurs S.122 et S.125, les crédits et les dépôts opérés avec des unités résidentes sont à décomposer de façon à distinguer les crédits et les dépôts :

- — qui s’opèrent en «interbancaire» (c’est-à-dire au sein des unités institutionnelles productrices des SIFIM et incluses dans les sous-secteurs S.122 et S.125),

- — qui s’opèrent avec les secteurs institutionnels utilisateurs (S.11 – autres sous-secteurs de S.12 – S.13 – S.14 – S.15) (sauf banques centrales).

En outre, les crédits et dépôts qui s’opèrent avec le reste du monde (S.2) sont décomposés en crédits et dépôts s’opérant avec des intermédiaires financiers non résidents, et en crédits et dépôts s’opérant avec d’autres non-résidents.

Taux de référence interne

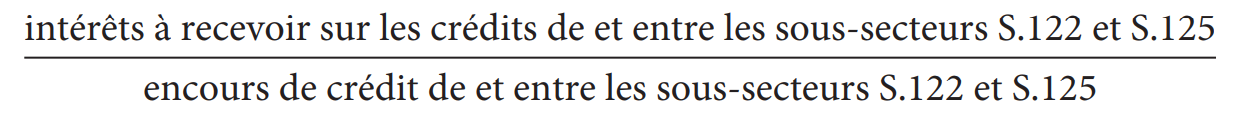

14.09 Pour obtenir, par secteur institutionnel utilisateur résident, les SIFIM produits par les IF résidents, il faut calculer le taux de référence «interne» en divisant les intérêts à recevoir sur les crédits de et entre les sous-secteurs S.122 et S.125 par l’encours de crédit de et entre les sous-secteurs S.122 et S.125, comme suit :

En théorie, le taux de référence interne est identique, qu’on le calcule à partir des données sur les dépôts ou sur les crédits. Les incohérences dans les données entraînent cependant des différences entre l’estimation basée sur les données des dépôts et celle basée sur les chiffres des crédits.

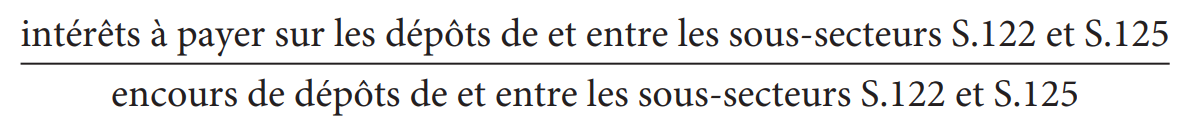

Si les données sur les dépôts sont plus fiables, le taux de référence interne devrait être calculé sur les dépôts interbancaires, par le quotient suivant :

Si les données sur les dépôts sont aussi fiables que celles sur les crédits, il convient de déterminer le taux de référence interne d’après les crédits et dépôts interbancaires en divisant la somme des intérêts à recevoir sur les crédits et des intérêts à payer sur les dépôts entre IF par la somme de l’encours de crédit et de l’encours de dépôts détenus par des IF pour le compte d’autres IF.

Si, en ce qui concerne leurs clients résidents, les IF résidents acceptent des dépôts et octroient des crédits en devises il y a lieu de calculer plusieurs taux de référence «internes» par devise ou groupe de devises, pour autant que cette opération améliore nettement les estimations. Il convient à cet effet de séparer, par devise ou groupe de devises, tant le calcul des taux de référence «internes» que les encours de crédit et de dépôts des IF résidents vis-à-vis de chaque secteur utilisateur résident.

Taux de référence externes

14.10 Pour déterminer les importations et les exportations de SIFIM, on utilise comme taux de référence le taux interbancaire moyen pondéré par les niveaux d’encours des rubriques «crédits entre IF résidents d’une part et IF non résidents d’autre part» et «dépôts entre IF résidents d’une part et IF non résidents d’autre part», qui figurent au compte de patrimoine des IF. Ainsi, on obtient le taux de référence externe en divisant la somme des intérêts sur les crédits et des intérêts sur les dépôts entre IF résidents et IF non résidents par la somme de l’encours de crédit et de l’encours de dépôts entre IF résidents et IF non résidents.

Plusieurs taux de référence externes doivent être calculés, par devise ou groupe de devises, si les données sont disponibles pour chaque devise ou groupe de devises pour les catégories suivantes, et dans la mesure où une telle opération améliore nettement les estimations :

- a) crédits et dépôts des IF non résidents vis-à-vis de chaque secteur utilisateur,

- b) crédits et dépôts des IF résidents vis-à-vis des utilisateurs non résidents.

Décomposition détaillée des SIFIM par secteur institutionnel

14.11 Par convention, il ne faut pas calculer les SIFIM interbancaires entre IF résidents, ni entre IF résidents et IF non résidents. Les SIFIM sont calculés uniquement vis-à-vis des secteurs institutionnels utilisateurs non bancaires.

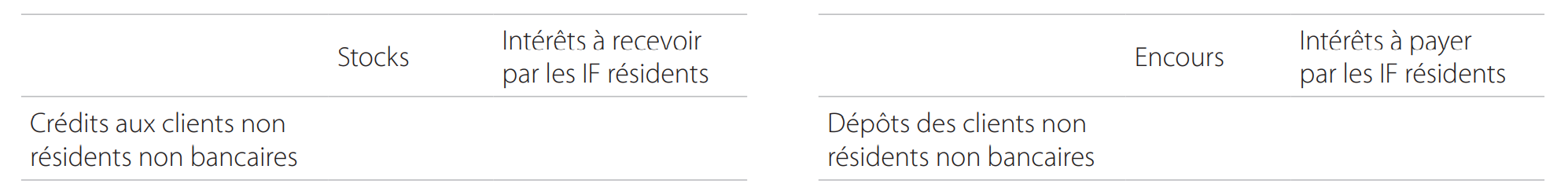

Pour chaque secteur institutionnel à l’exclusion des IF, on a donc besoin du tableau suivant indiquant les crédits accordés et les dépôts reçus par les IF résidents :

On obtient le total des SIFIM par secteur institutionnel en additionnant les SIFIM sur les crédits accordés au secteur institutionnel et les SIFIM sur les dépôts du secteur institutionnel.

On estime le montant des SIFIM sur les crédits accordés au secteur institutionnel de la façon suivante : intérêts à recevoir sur les crédits – (encours de crédit × taux de référence interne).

On calcule le montant des SIFIM sur les dépôts du secteur institutionnel comme suit : (encours de dépôt × taux de référence interne) – intérêts à payer sur les dépôts.

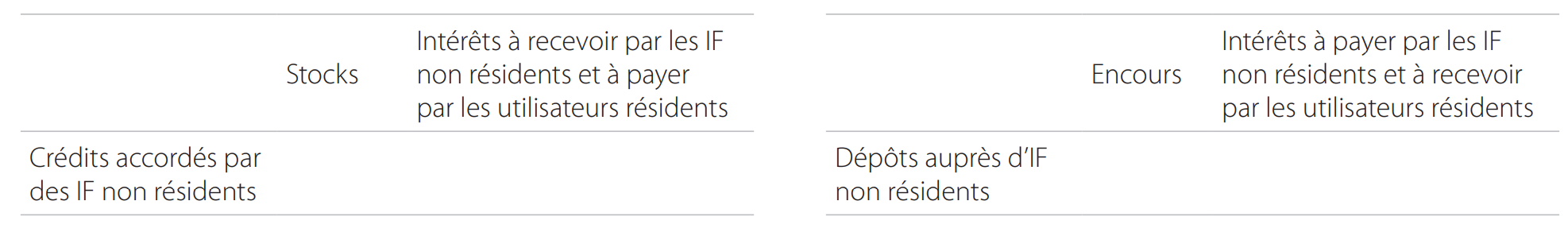

Une partie de la production est exportée; à partir du compte de patrimoine des IF, on observe :

On estime les SIFIM exportés à l’aide du taux de référence interbancaire externe, pour les crédits accordés aux non-résidents (à l’exclusion des IF), de la façon suivante: intérêts à recevoir par les IF résidents – (encours de crédit × taux de référence externe).

On détermine les SIFIM exportés sur les dépôts des non-résidents (à l’exclusion des IF) comme suit: (encours de dépôt × taux de référence externe) – intérêts à payer par les IF résidents.

Lorsque plusieurs taux de référence sont utilisés pour des devises ou groupes de devises différents, les crédits et les dépôts sont ventilés à la fois par secteur institutionnel utilisateur et par devise (ou groupe de devises) dans laquelle ils sont libellés.

Décomposition des SIFIM attribués aux ménages entre consommation intermédiaire et consommation finale

14.12 Les SIFIM attribués aux ménages sont ventilés entre les catégories suivantes :

- a) la consommation intermédiaire des ménages en tant que propriétaires de logements ;

- b) la consommation intermédiaire des ménages en tant qu’entrepreneurs individuels ;

- c) la consommation finale des ménages.

La méthode d’estimation impose de ventiler les crédits accordés aux ménages (encours et intérêts) entre les catégories suivantes :

- i) crédits au logement ;

- ii) crédits aux ménages en tant qu’entrepreneurs individuels ;

- iii) autres crédits aux ménages.

Les crédits aux ménages en tant qu’entrepreneurs individuels et les crédits au logement sont habituellement isolés dans les diverses ventilations des crédits données par les statistiques monétaires et financières. D’autres crédits aux ménages sont obtenus par différence, en soustrayant les deux catégories de crédits précitées du total. Les SIFIM sur les crédits aux ménages sont à répartir entre les trois catégories précitées sur la base de la connaissance des encours et des intérêts relatifs à chacun de ces trois groupes. Les crédits au logement ne sont pas identiques aux crédits hypothécaires, ces derniers pouvant avoir d’autres finalités.

Les dépôts des ménages sont répartis entre les catégories suivantes :

- 1) dépôts des ménages en tant qu’entrepreneurs individuels,

- 2) dépôts des ménages en tant que consommateurs.

En l’absence de statistiques relatives aux dépôts des ménages en tant qu’entrepreneurs individuels, l’encours de dépôts est calculé en utilisant l’une des méthodes suivantes :

Méthode no 1

On calcule les encours de dépôts en se basant sur l’hypothèse que le ratio encours de dépôts/valeur ajoutée observé pour les plus petites sociétés s’applique aux entreprises individuelles.

Méthode no 2

On calcule les encours de dépôts en se basant sur l’hypothèse que le ratio encours de dépôts/chiffre d’affaires observé pour les plus petites sociétés s’applique aux entreprises individuelles.

Les SIFIM sur dépôts des ménages doivent être répartis entre SIFIM sur dépôts des ménages en tant qu’entrepreneurs individuels et SIFIM sur dépôts des ménages en tant que consommateurs en fonction des encours moyens de ces deux catégories, pour lesquelles on peut retenir, faute de renseignements supplémentaires, le même taux d’intérêt.

Une autre formule peut être envisagée lorsque l’on ne dispose pas de renseignements détaillés sur les crédits et dépôts des ménages : les SIFIM attribués aux ménages sont répartis entre consommation intermédiaire et consommation finale sur la base de l’hypothèse que tous les crédits sont attribuables à des ménages en tant que producteurs ou propriétaires de logements et que tous les dépôts sont attribuables à des ménages en tant que consommateurs.

Calcul des importations de SIFIM

14.13 Les IF non résidents octroient des crédits aux résidents et reçoivent des dépôts des résidents. Des informations sont nécessaires par secteur institutionnel, sous la forme du tableau suivant :

Les importations de SIFIM par secteur institutionnel se calculent comme suit :

On estime les SIFIM importés sur crédits de la façon suivante : intérêts à recevoir par les IF non résidents – (encours de crédit × taux de référence externe).

On estime les SIFIM importés sur dépôts comme suit : (encours de dépôt × taux de référence externe) – intérêts à payer par les IF non résidents.

Il est recommandé d’utiliser plusieurs taux de référence externes par devise ou groupe de devises (voir point 14.10).

Les SIFIM exprimés en volume

14.14 Les estimations en volume des SIFIM sont calculées à l’aide des encours de crédits et de dépôts déflatés pour obtenir des prix correspondant à une période de référence, au moyen d’un indice général des prix (tel que le déflateur implicite des prix pour la demande domestique finale).

Le prix des SIFIM a deux composantes : d’une part, la différence entre le taux d’intérêt bancaire et le taux de référence (ou l’inverse dans le cas des dépôts), qui représente la marge de l’IF, et, d’autre part, l’indice des prix employé pour déflater les encours de crédits et de dépôts pour obtenir des prix correspondant à une période de référence.

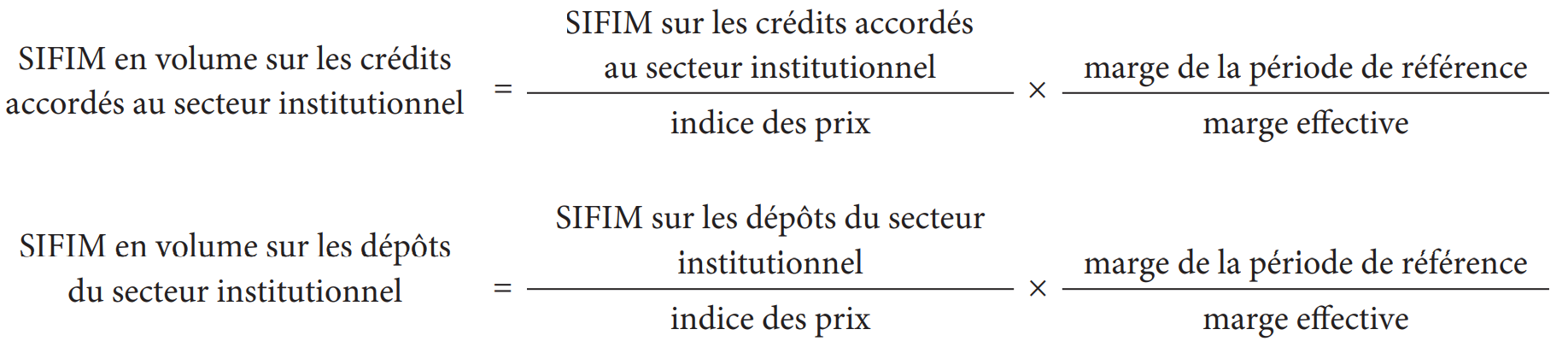

Les formules suivantes permettent de calculer les SIFIM exprimés en volume :

On obtient la marge de la période de référence sur les crédits en déduisant le taux de référence du taux d’intérêt effectif sur crédits.

On obtient la marge de la période de référence sur les dépôts en déduisant le taux d’intérêt effectif sur dépôts du taux de référence.

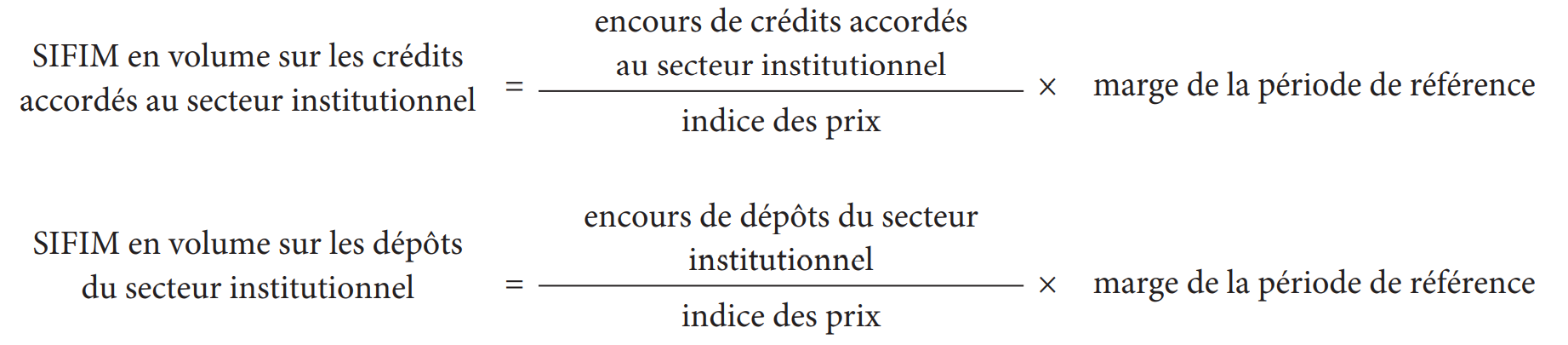

La marge effective correspond théoriquement au ratio SIFIM/encours, de telle sorte que, si l’on remplace la marge effective par ce ratio, les deux formules ci-dessus peuvent également être exprimées comme suit :

Calcul des SIFIM par branche d’activité

14.15 La répartition des SIFIM entre les branches d’activité utilisatrices s’effectue sur la base des encours de crédits et de dépôts pour chaque branche d’activité ou, si cette information n’est pas fiable, sur la base de la production de chaque branche d’activité.

Production de la banque centrale

14.16 Par convention, la production de la banque centrale se mesure par l’addition de ses coûts, à savoir la consommation intermédiaire, la rémunération des salariés, la consommation de capital fixe et les autres impôts moins les subventions sur la production. Il ne faut pas calculer de SIFIM en ce qui concerne la banque centrale.

Les commissions et les charges pour les services directement mesurés facturées par la banque centrale à des unités résidentes ou non résidentes doivent être attribuées à ces unités.

Seule la partie de la production totale non vendue de la banque centrale (total des coûts moins les commissions et les charges) doit, par convention, être attribuée à la consommation intermédiaire des autres IF, à savoir les sous-secteurs S.122 (institutions de dépôts, à l’exclusion de la banque centrale) et S.125 (autres intermédiaires financiers, à l’exclusion des sociétés d’assurance et des fonds de pension), en fonction de la valeur ajoutée de chacun de ces sous-secteurs.

Pour équilibrer les comptes des sous-secteurs S.122 et S.125, le montant de leur consommation intermédiaire respective de services fournis par la banque centrale doit être contrebalancé par un transfert courant (classé sous «autres transferts courants divers», D.759) reçu de la banque centrale, d’un montant identique.

- Le système européen des comptes 2010

- Table des matières

- Index

- Architecture générale et principes fondamentaux

- Les unités et leurs regroupements

- Les opérations sur produits et actifs non produits

- Les opérations de répartition

- Les opérations financières

- Les autres flux

- Les comptes de patrimoine

- La séquence des comptes

- Les tableaux des ressources et des emplois et le cadre entrées-sorties

- Mesure des prix et des volumes

- Population et emploi

- Les comptes nationaux trimestriels

- Les comptes régionaux

- Les services d’intermédiation financière indirectement mesurés

- Contrats, baux et licences

- Assurance

- Assurance sociale

- Les comptes du reste du monde

- Les comptes européens

- Les comptes des administrations publiques

- Liens entre comptabilité d’entreprise et comptabilité nationale

- Comptes satellites

- Nomenclatures

- Les comptes

- Principes fondamentaux de la comptabilité nationale

- Présentation générale

- Histoire de la comptabilité nationale

- Le champ de la comptabilité nationale

- Les opérations sur biens et services

- Les opérations de répartition

- Valeur ajoutée, revenu et épargne

- Les administrations publiques

- Banques et assurances

- Le reste du monde

- Séquence simplifiée des comptes

- Le tableau économique d'ensemble

- Tableaux des ressources et des emplois

- Prix et volumes

- Le produit intérieur brut

- Produits de la propriété intellectuelle

- Les comptes de patrimoine

- Extensions du système

- L'arbitrage

- Théorie économique et comptabilité nationale

- Exercices de comptabilité nationale

- Débats

- Des comptes d'entreprises aux comptes nationaux

- Secteurs et branches

- Séquence complète des comptes

- Agrégats et principales opérations

- Nomenclatures et comptes

- Analyse des comptes nationaux

- Le système européen des comptes