La théorie keynésienne :

le rôle du système bancaire

Le rôle du système bancaire

Un rôle fondamental

Pour comprendre la spécificité du système bancaire, il est nécessaire de se placer dans la séquence logique du fonctionnement d'une économie de production.

À l'origine, il n'y a rien sinon les ressources naturelles, tout commence avec la nécessité pour les hommes de produire de la richesse et, pour cela, de s'unir. Le rôle du système bancaire est d'aider les hommes à travailler ensemble en garantissant les contrats qu'ils passent, c'est-à-dire, dans une économie libérale, en finançant les entrepreneurs afin que les salariés acceptent de travailler pour eux.

L'un des problèmes fondamentaux de toute économie est que la production prend du temps, les hommes doivent travailler avant de pouvoir profiter du fruit de leurs efforts et, de plus, ils ne sont jamais certains du résultat. Par exemple, dans l'agriculture, il faut d'abord préparer la terre, semer, attendre et, si la nature a été clémente, récolter avant de pouvoir profiter de son travail.

Dans une économie moderne où les entreprises emploient des salariés, d'une part les salariés n'acceptent généralement pas d'attendre la fin du processus de production pour être payés, d'autre part ils ne veulent pas non plus être payés en biens ou services produits par l'entreprise mais en monnaie afin de pouvoir acheter ce qu'ils veulent, quand ils veulent. Le rôle du système bancaire est de permettre aux entreprises de payer leurs salariés indépendamment du déroulement et du résultat de leur processus de production.

Le crédit bancaire

Lorsqu'une entreprise veut entreprendre un projet de production, elle s'adresse à une banque qui lui accorde un crédit, c'est-à-dire qui lui remet de la monnaie en contrepartie de l'obligation de la lui rendre à une date donnée. En fait, la monnaie n'est pas préexistante au crédit car, dans une économie moderne, la monnaie se présente avant tout comme un compte courant ouvert auprès d'une banque.

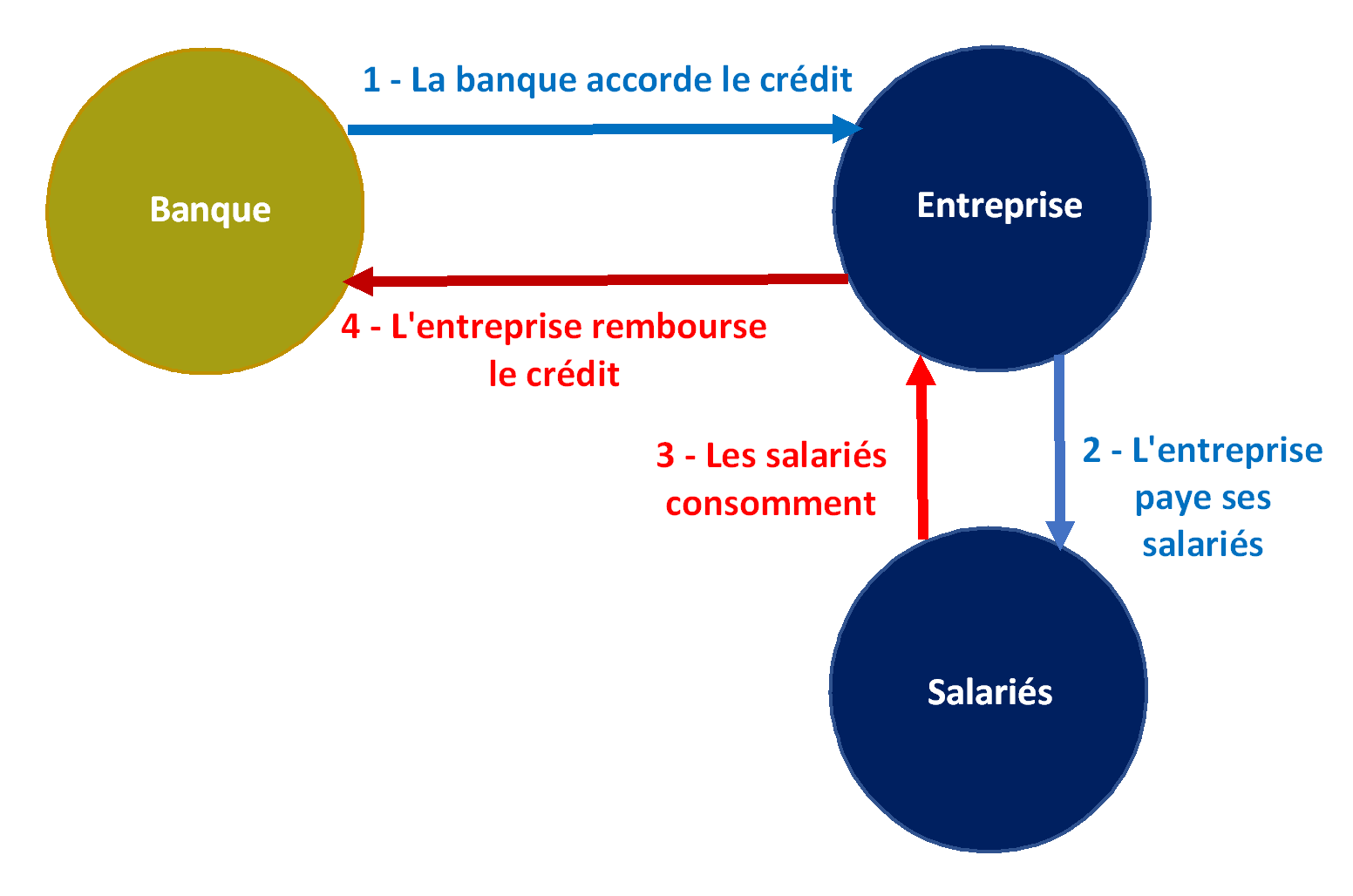

Commençons par considérer une économie composée d'une entreprise et d'une banque uniques, les salariés étant également les clients de l'entreprise. On peut décomposer le processus en quatre phases :

- la banque accorde un crédit à l'entreprise, c'est-à-dire qu'elle lui ouvre un compte courant et le crédite ;

- l'entreprise paye ses salariés, pour cela la banque leur ouvre des comptes courants et, par un simple jeu d'écritures, vire la monnaie du compte de l'entreprise aux comptes des salariés ;

- les salariés achètent la production de l'entreprise, la banque fait alors un virement des comptes des salariés à celui de l'entreprise ;

- l'entreprise rembourse la banque, celle-ci annule alors à la fois le compte de l'entreprise et sa créance.

Pendant les trois premières phases, de la monnaie est détenue par l'entreprise ou ses salariés, il y a donc bien eu création monétaire à l'occasion du crédit.

Lorsque le crédit a été remboursé, aucun agent ne détient plus de monnaie. Le remboursement du crédit à la banque correspond donc à une destruction de monnaie.

On voit ainsi que, contrairement à ce qui est souvent dit, les banques ne jouent pas un rôle d'intermédiaire entre ceux qui veulent prêter de la monnaie et ceux qui veulent en emprunter, elles créent la monnaie et jouent un rôle actif, aucune économie moderne ne peut vivre sans elles.

L'exemple présenté ci-dessus est, bien entendu, extrêmement simplifié. Dans la réalité, l'entreprise ne paye pas uniquement des salaires mais aussi des intérêts à la banque et des dividendes à ses actionnaires, mais cela ne change en rien la logique du système.

Banques et échanges

L'une des principales fonctions de la monnaie est celle d'intermédiaire des échanges. C'est elle qui a permis le développement d'un marché diversifié sur lequel de nombreux intervenants peuvent s'échanger de multiples produits. Pour le comprendre, nous pouvons partir d'un exemple caricatural.

Éric a une pomme mais il veut une orange, Aline a une orange mais elle veut une poire, Laure a une poire mais elle veut une pomme. Aucun échange ne peut avoir lieu car les besoins des uns et des autres ne sont pas directement complémentaires.

L'introduction de la monnaie va permettre de résoudre le problème. La banque prête de la monnaie à Éric, avec sa monnaie Éric peut acheter l'orange d'Aline, puis avec la monnaie qu'elle vient de recevoir, Aline peut acheter la poire de Laure, ce qui permet à Laure d'acheter la pomme d'Éric. Éric peut alors rembourser la banque.

Il est important de comprendre à quelle condition le marché peut fonctionner. La monnaie n'ayant pas de valeur par elle-même, ce que veulent les intervenants sur le marché, c'est pouvoir échanger des produits de même valeur. Si un intervenant accepte de céder un produit ayant une réelle utilité en échange de monnaie qui n'en a pas, c'est qu'il pense pouvoir utiliser cette monnaie pour acquérir un produit de valeur égale. Or, celui qui reçoit de la monnaie de la banque peut acquérir un produit sans rien offrir en échange. Il n'offrira à son tour un produit que s'il est obligé de rembourser à la banque la monnaie qu'elle lui a prêtée.

Dans notre exemple, Éric est obligé de vendre sa pomme à Laure pour se procurer la monnaie qui lui permettra de rembourser la banque. S'il n'était pas obligé de rembourser la banque, il n'aurait pas de raison de céder sa pomme à Laure qui se retrouverait alors avec de la monnaie sans valeur, c'est-à-dire, en quelque sorte, volée.

Ainsi, la condition essentielle pour que la monnaie émise par le système bancaire puisse être utilisée comme intermédiaire des échanges est que les banques imposent strictement le remboursement des crédits qu'elles ont accordés.

Le risque

La question du risque est centrale dans les projets de production. Un projet de production n'est jamais certain d'atteindre ses objectifs et ceux qui l'ont financé risquent de subir des pertes. L'un des moyens les plus simples pour les financeurs qui veulent se prémunir contre ces pertes est de demander au responsable du projet, c'est-à-dire l'entrepreneur, de fournir des garanties permettant de les couvrir.

Cette pratique a deux conséquences principales, d'une part elle fait porter le risque lié au projet sur le seul entrepreneur, d'autre part elle limite le nombre d'entrepreneurs potentiels puisque seuls ceux qui sont suffisamment riches peuvent se lancer dans des projets de production. Il existe cependant un autre moyen de se prémunir contre les risques.

Une banque peut généralement estimer le risque de pertes associé à un projet de production, c'est-à-dire que sur l'ensemble des projets qui lui sont proposés, elle peut statistiquement estimer une perte globale. Par exemple, la banque peut estimer que, pour un certain projet, elle a un risque de 3% de perte, c'est-à-dire que, statistiquement, elle estime que si elle prête 100, elle se fera rembourser seulement 97. Cela signifie que l'entrepreneur qui a reçu 100 de monnaie n'a fourni en contrepartie qu'un bien valant 97 et que de la monnaie pour une valeur de 3 a été émise sans contrepartie réelle.

Pour éviter ce problème, la banque va incorporer une prime de risque de 3% au taux d'intérêt qu'elle demande à son client. Par exemple, si le taux d'intérêt sans risque est de 5% sur le marché, la banque accordera un crédit à son client à un taux de 8% dont 5% correspondent à sa rémunération et 3% à la prime de risque.

Ainsi, la banque a créé 100 de monnaie en accordant son crédit, elle en a détruit 8 en recevant les intérêts. Son résultat est égal à la différence entre les intérêts reçus, c'est-à-dire 8, et sa perte de 3 subie sur ses crédits, il est donc de 5. Ce résultat de 5 est redistribué aux ménages sous forme de dividendes, ce qui accroît la masse monétaire d'autant. Sur l'ensemble du processus, la banque a créé 100 − 8 + 5 = 97 de monnaie, ce qui correspond à la richesse effectivement créée.

| Monnaie reçue (détruite) | Monnaie émise | ||

| Intérêts reçus Solde : monnaie créée | 8 97 |

Crédit accordé Dividendes versés | 100 5 |

Dans sa théorie générale Keynes fait référence au taux d'intérêt sans risque.

Création monétaire et inflation

La théorie keynésienne montre que, en certaines circonstances, la croissance de la masse monétaire peut se faire sans provoquer d'inflation. En cela elle s'oppose à la théorie quantitative de la monnaie qui considérait que toute croissance de la masse monétaire se traduit nécessairement par un relèvement du niveau des prix.

Le système bancaire crée de la monnaie en accordant des crédits ou en achetant des actifs. Une fois émise, la monnaie circule entre les différents agents économiques et ne disparaît que lorsque le système bancaire se fait rembourser les crédits qu'il a accordés ou revend les actifs qu'il acquis.

Le financement du déficit public ou des investissements des entreprises se traduit par une augmentation de la denande en biens et services. Il en va de même pour le financement des ménages par des crédits à la consommation. En période de sous-emploi des capacités de production, cet accroissement de la demande se traduit principalement par un accroissement de la production et non par une hausse des prix. Ce n'est qu'en situation de plein-emploi que l'accroissement de la demande génère une hausse des prix.

L'organisation du système bancaire

Un système à deux niveaux

Le système bancaire n'est jamais composé d'une banque unique mais de plusieurs banques que l'on peut regrouper en deux catégories :

- la banque centrale qui émet la monnaie ayant cours légal ;

- les banques de dépôt qui prêtent la monnaie que leurs clients ont déposée chez elles.

Pour comprendre l'articulation entre ces deux types de banques, nous pouvons partir d'un exemple simplifié où le système bancaire est composé uniquement d'une banque centrale et d'une banque de dépôt. Supposons que, initialement, la banque centrale accorde des crédits, par exemple à l'État pour qu'il puisse payer les salaires de ses fonctionnaires. Il ne s'agit là que d'un simple jeu d'écritures mais, pour simplifier l'exposé, nous supposerons que le prêt est accordé sous forme de billets.

À l'issue de cette première phase, la banque centrale dispose d'une créance sur l'État qui doit apparaître à l'actif de son bilan. En contrepartie, elle doit inscrire à son passif un montant correspondant à la monnaie émise.

Il peut paraître étonnant de faire apparaître des billets au passif d'un bilan car ils ne constituent pas réellement une dette au sens habituel du terme. Cette inscription a d'abord une origine historique puisque, autrefois, la monnaie était gagée sur l'or, c'est-à-dire que la banque centrale était tenue de rembourser les billets en or sur simple demande.

D'un point de vue comptable, l'inscription au passif de la monnaie émise se justifie principalement par l'engagement pris par la banque de céder sa créance à l'échéance, ce qui fait apparaître l'émission monétaire comme une simple opération d'échange de créances, ou plus précisément, comme un prêt croisé de créances, la banque centrale prêtant des billets et l'État prêtant un bon du Trésor.

Supposons que la valeur de la monnaie émise à l'occasion du prêt à l'État soit de 1000 et que cette somme soit intégralement dépensée sous forme de salaires. Les ménages disposent alors d'une valeur de 1000 en billets mais ils peuvent décider d'en déposer une partie, par exemple 800, sur leurs comptes courants dans une banque de dépôt. À l'issue de cette deuxième étape, les ménages, qui sont les seuls détenteurs de monnaie en dehors du système bancaire, en détiennent 200 sous forme de billets et 800 sous forme de comptes courants. Les bilans des différents intervenants se présentent à ce moment de la manière suivante :

| Actif | Passif | ||

| Créance | 1000 | Billets | 1000 |

| Actif | Passif | ||

| Billets | 800 | Dépôts | 800 |

| Actif | Passif | ||

| Billets Dépôts | 200 800 |

||

Pour la banque de dépôt, les dépôts constituent bien des dettes car, à tout moment, les déposants peuvent demander à être remboursés en billets émis par la banque centrale. Mais, si les déposants sont suffisamment nombreux, la loi des grands nombres peut jouer et l'expérience des banquiers leur apprend que, statistiquement, les déposants ne retirent jamais tous en même temps leurs avoirs. La banque de dépôt constate donc que la valeur des billets qu'elle détient ne descend jamais en-dessous d'un seuil minimum et qu'elle peut donc prêter des billets pour un montant inférieur à ce seuil, et cela même si les billets ne lui appartiennent pas. En cas de retraits supérieurs aux prévisions, elle pourra normalement se refinancer auprès de la banque centrale.

Supposons donc que la banque de dépôt qui dispose de 800 en billets en prête 300 à une entreprise. Pour chaque ménage pris individuellement rien n'a changé car il peut toujours, à tout moment, utiliser son compte pour effectuer ses paiements. Globalement, les ménages possèdent donc encore 1000 en monnaie dont 800 sur leurs comptes courants et 200 en billets. Mais, à l'issue de ce prêt, les entreprises possèdent également 300 de monnaie sous forme de billets, si bien que la masse monétaire, c'est-à-dire la monnaie détenue par des agents autres que les banques, est passée de 1000 à 1300. Il y a donc eu création monétaire.

Les bilans des différents intervenants se présentent alors comme suit :

| Actif | Passif | ||

| Créance | 1000 | Billets | 1000 |

| Actif | Passif | ||

| Billets Créance | 500 300 |

Dépôts | 800 |

| Actif | Passif | ||

| Billets Dépôts | 200 800 |

||

| Actif | Passif | ||

| Billets | 300 | Créance | 300 |

Si l'on regroupe les bilans de l'ensemble des banques, on obtient :

| Actif | Passif | ||

| Créances Billets | 1300 500 |

Billets Dépôts | 1000 800 |

En consolidant, c'est-à-dire en regroupant et en simplifiant ce qui peut l'être on obtient :

| Actif | Passif | ||

| Créances | 1300 | Billets Dépôts | 500 800 |

Les dépôts des ménages dans leurs banques et les crédits que celles-ci accordent aux entreprises peuvent donner l'illusion que les banques ne sont que de simples intermédiaires. Mais, globalement, au niveau macroéconomique, la monnaie n'est rien d'autre que la contrepartie des créances acquises par le système bancaire auprès de l'État, des entreprises et même des ménages. Elle est donc, indirectement, un titre de propriété indifférencié sur une part des actifs possédés par les agents financés par les banques, la valeur de la monnaie étant directement liée à la valeur de ces actifs.

Puisque la quasi-totalité des agents économiques sont, au moins partiellement, financés par les banques, la monnaie représente un titre de propriété indifférencié sur une part de l'économie, plus précisément sur un panier constitué de parts des patrimoines des différents agents, chaque agent pesant pour un montant égal à celui des crédits bancaires qu'il a contractés.

Les banques de dépôt créent directement de la monnaie

L'exemple que nous venons de présenter permet de comprendre simplement comment une banque de dépôt peut créer de la monnaie. Cependant, aujourd'hui, les banques de dépôt créent directement la monnaie en accordant des crédits. En effet, lorsqu'elles accordent un crédit, les banques de dépôt ne prêtent pas des billets de la banque centrale, mais elles ouvrent à leurs clients des comptes courants qu'elles créditent du montant correspondant aux crédits qu'elles ont accordés.

Pour comprendre le mécanisme de création monétaire par les banques de dépôt, nous pouvons partir d'un exemple où le système bancaire serait composé de deux banques de dépôt et d'une banque centrale. Nous supposerons que la banque de dépôt Crédit de l'Ouest accorde un crédit de 3000 à un restaurant en lui ouvrant un compte courant. Puis nous supposerons que le restaurant utilise son crédit pour payer 2000 à un boulanger qui a un compte courant à la banque Crédit de l'Ouest et 1000 à un charcutier qui a un compte courant à la banque Mutuelle du Sud.

Phase 1 : la banque de dépôt Crédit de l'Ouest accorde un crédit au restaurant

À la fin de cette phase les bilans des deux intervenants se présenteront ainsi :

| Actif | Passif | ||

| Créance sur le restaurant | 3000 | Compte courant du restaurant | 3000 |

| Actif | Passif | ||

| Compte courant Crédit de l'Ouest | 3000 | Dette envers Crédit de l'Ouest | 3000 |

Phase 2 : le restaurant paye le boulanger et le charcutier

Lorsque le restaurant paye le boulanger, la banque Crédit de l'Ouest vire 2000 du compte courant du restaurant sur celui du boulanger puisque tous deux sont ses clients.

Lorsque le restaurant paye le charcutier, la banque Crédit de l'Ouest demande à la banque Mutuelle du Sud de créditer le compte du charcutier et, en contrepartie, elle demande à la banque Mutuelle du Sud de lui accorder un crédit d'un montant égal.

À la fin de cette phase les bilans des différents intervenants se présenteront ainsi :

| Actif | Passif | ||

| Compte courant Crédit de l'Ouest | 0 | Dette envers Crédit de l'Ouest | 3000 |

| Actif | Passif | ||

| Compte courant Crédit de l'Ouest | 2000 | ||

| Actif | Passif | ||

| Compte courant Mutuelle du Sud | 1000 | ||

| Actif | Passif | ||

| Créance sur le restaurant | 3000 | Compte courant restaurant Compte courant boulanger Dette envers Mutuelle du Sud | 0 2000 1000 |

| Actif | Passif | ||

| Créance sur Crédit de l'Ouest | 1000 | Compte courant charcutier | 1000 |

La banque Crédit de l'Ouest recevra du restaurant des intérêts pour le crédit de 3000 qu'elle lui a accordé mais elle devra payer à la banque Mutuelle du Sud des intérêts pour le crédit de 1000 qu'elle a reçu.

Si l'une des entreprises décide de retirer de son compte de l'argent sous forme des billets, c'est-à-dire de monnaie émise par la banque centrale, alors la banque de dépôt demandera un crédit à la banque centrale ou lui vendra une partie des titres qu'elle détient.

Ainsi, les banques de dépôt créent directement de la monnaie sans avoir besoin d'une intervention de la banque centrale. Toutefois, le système suppose que les banques de dépôt acceptent de s'accorder des crédits, ce qui peut poser un problème en cas de perte de confiance lors d'une crise économique.

Un système bancaire à un niveau

Un système bancaire où seule la banque centrale émet de la monnaie est également possible, il présenterait plusieurs avantages :

- la fin des crises bancaires : en cas de crise, si les déposants voulaient retirer leur argent déposé à la banque ils ne feraient qu'échanger de la monnaie scripturale contre de la monnaie fiduciaire ; l'impact sur l'économie en serait nul ;

- la simplification du contrôle de la masse monétaire : en fixant ses émissions de crédits, la banque centrale contrôlerait directement la masse monétaire ;

- la baisse des taux d'intérêt : pour garantir leur solvabilité, les banques de dépôt sont obligées d'immobiliser des fonds propres importants qui doivent être rémunérés, ce qui accroît le coût de l'intermédiation, c'est-à-dire le taux d'intérêt payé par les emprunteurs ; un système unifié n'aurait pas à supporter ces coûts.

Ce système, défendu dès 1935 par l'économiste américain Irving Fisher, est connu sous le nom de "100% monnaie". Il ne suppose pas de supprimer les banques privées mais de les spécialiser en deux grandes catégories :

- des banques de dépôt dont la seule activité serait de gérer les comptes de leurs clients ;

- des banques agissant en qualité de simples intermédiaires financiers entre les emprunteurs et les prêteurs sans possibilité de création monétaire.

La création monétaire serait alors le seul fait de la banque centrale, les banques de dépôt ayant l'obligation de déposer à la banque centrale la totalité de l'argent collecté auprès de leurs clients.

Auteur : Francis Malherbe

- La théorie générale

- L'essentiel de la théorie

- Vidéos Youtube

- Principes fondamentaux de la comptabilité nationale

- Histoire de la comptabilité nationale

- Le champ de la comptabilité nationale

- Présentation générale

- Les opérations sur biens et services

- Les opérations de répartition

- Valeur ajoutée, revenu et épargne

- Les administrations publiques

- Banques et assurances

- Le reste du monde

- Séquence simplifiée des comptes

- Le tableau économique d'ensemble

- Tableaux des ressources et des emplois

- Prix et volumes

- Le produit intérieur brut

- Produits de la propriété intellectuelle

- Les comptes de patrimoine

- Extensions du système

- L'arbitrage

- Théorie économique et comptabilité nationale

- Exercices de comptabilité nationale

- Débats

- Des comptes d'entreprises aux comptes nationaux

- Secteurs et branches

- Séquence complète des comptes

- Agrégats et principales opérations

- Nomenclatures et comptes

- Analyse des comptes nationaux

- Le système européen des comptes

- Comptes nationaux

- Vidéos Youtube

- Ce site n'utilise pas de cookies, ne collecte aucune information sur ses visiteurs et ne comprend pas de publicité